目次 ー Contents

新型ウィルス「オミクロン」により米国株価が急落

南アフリカで初めて検出されたコロナウイルスの新種が世界中に広がっているように見えることから、金曜日の株価は沈み、ダウ平均は一時1,000ポイント以上も下落しました。

南アフリカで初めて検出された新種のコロナウイルスが世界中に広がっていることから、投資家は、この新種のコロナウイルスが、COVID-19パンデミックの収束に向けた数ヶ月間の進展を覆す可能性があるかどうかを懸念しました。S&P 500指数は106.84ポイント(2.3%)下落し、4,594.62で終了しました。ウォール街のベンチマークであるS&P500指数は、2月以来の最悪の日となりました。

S&P 500株価指数は、銀行、旅行会社、エネルギー会社などの投資家が、新型インフルエンザから経済的に身を守ろうとする動きに引きずられて下落しました。世界保健機関(WHO)は、この新型インフルエンザを “高い感染性 “と呼んでいます。WHOは、新変異型「オミクロン」と命名しました。

世界経済のさらなる減速が懸念される中、原油価格は約13%下落し、パンデミック発生初期以来最大の下落率となりました。その結果、エネルギー株が下落しました。エクソン社の株価は3.5%下落し、シェブロン社は2.3%下落しました。

ダウ指数は905.04ポイント下落し、34,899.34で終了しました。ナスダック総合株価指数は 353.57 ポイント(2.2%)低下し、15,491.66 となりました。

株式市場や原油市場の動きを見て、10年物国債の利回りは水曜日の1.64%から1.48%に‐0.16%低下しました。イールドカーブはフラット化し、銀行は最も大きな損失を被りました。JPモルガン・チェースは3%下落しました。

コロナウイルスには他にも亜種があり、デルタ型は夏の間、米国の多くの地域に壊滅的な被害を与えました。投資家、政府関係者、一般市民は、新たな亜種が広がっていることに神経を尖らせています。COVID-19が出現してから約2年が経過し、これまでに世界中で500万人以上の人々が死亡しました。この新種のウイルスは、香港、ベルギー、テルアビブのほか、ヨハネスブルグなど南アフリカの主要都市でも発見されました。この亜種による経済的影響はすでに出ていました。欧州連合(EU)と英国は、金曜日にアフリカ南部からの渡航制限を発表しました。市場が閉まった後、米国も南アフリカをはじめとするアフリカ7カ国からの渡航を制限しました。

下落が大きかった米国株銘柄セクター

航空会社の株はすぐに売られ、ユナイテッド航空は‐9.6%、アメリカン航空は‐8.8%となりました。BMO Capital Markets社のチーフエコノミストであるダグラス・ポーター氏は、「COVIDは、最近まで金融市場ではバックミラーに映し出されていたかのようだった。少なくとも、(ウイルスは)2022年の世界経済の歯車に砂を投げ入れ続け、(回復を)抑制し、サプライチェーンにねじれを残すことになりそうだ。」

ビットコインも売りに巻き込まれています。コインデスクによると、デジタル通貨は8.4%下落し、54,179ドルとなりました。ジョー・バイデン大統領は、週末の休暇を過ごしているマサチューセッツ州ナンタケットで、市場の下落を心配していないと述べました。バイデン大統領は、「COVIDに何か問題が発生すると、いつもそうなる」と述べました。

ウォール街の不安を示すもののひとつが、市場のボラティリティーを測る指標であり、「恐怖ゲージ」とも呼ばれるVIXです。VIXは53.6%上昇して28.54となり、ワクチンが普及し始める前の1月以来の高値を記録しました。

さらなるロックダウンや渡航禁止を恐れた投資家たちは、会議用のズーム(ZM)や家庭用運動器具のPeloton(PTON)など、これまでの波の恩恵を大きく受けた企業に資金を移しました。両社の株価は6%近く上昇しました。

コロナウイルスのワクチンメーカーは、この新種のウイルスの出現とその後の投資家の反応によって最大の利益を得ました。モデルナ(MRNA)は、+20.6%、ビオンテック(BNTX)は+14%、ファイザー(PFE)は+6%と急上昇しています。一方、メルク社の株価は3.8%下落しました。米保健当局は、メルク社のCOVID-19の実験的治療は有効であるとしているが、データによると、この薬は当初考えられていたほど患者を病院から遠ざける効果はないということです。

新型ウィルス「オミクロン」が金融市場に与える影響

投資家は、ここ数ヶ月世界の市場に影響を与えているサプライチェーンの問題が悪化するのではないかと心配しています。港や貨物ヤードは脆弱で、新たに発生した局所的な感染症によって閉鎖される可能性があります。サプライチェーンはすでに引き伸ばされており、より危険な新しいウイルスの波は、一部の労働者を一時的に退避させ、他の労働者の復帰を妨げ、現在の労働力不足をさらに悪化させる可能性があるとのコメントも見られました。

また、このウイルスは、すでにジレンマに直面している中央銀行にさらなるプレッシャーを与えます。より深刻な新型ウイルスの脅威は、中央銀行にとって、状況が明らかになるまで利上げ計画を延期する理由になるかもしれないとの観測も出ています。

感謝祭後の金曜日の株式取引は、通常、1年で最も取引の少ない日であり、市場は東部時間の午後1時に終了します。しかし、この日の出来高は通常の休日よりもはるかに多いものでした。ニューヨーク証券取引所では約34億株が取引されましたが、これは平均的な日に取引される40億株をわずかに下回るものでした。

ドルインデックスは、-0.715(-0.74%)の下落となりました。 金曜日の米長期国債利回りは急激に低下し、10年の利回りは2週間ぶりの低水準である1.478%まで低下しました。 また、新型コヴィドの異変の広がりが経済成長を損ない、FRBが金融引き締めに踏み切れないとの懸念がではじめています。

為替市場

ドルの急落がユーロのショートカバーを誘発したことで、EUR/USDは+0.0101(+0.90%)上昇しました。ECBの政策にとってタカ派的なユーロ圏の価格圧力の上昇を受けて上昇しています。 金曜日に発表されたドイツの10月輸入物価指数は、前月比+3.8%、前年同月比+21.7%と、予想の前月比+1.9%、前年同月比+19.6%を上回り、41年以上ぶりの上昇ペースでした。

USD/JPY は、-2.09 (-1.81%)の下落となりました。円は対ドルで2週間ぶりの高値を記録しました。パンデミック懸念から世界の株式市場が低迷したことでヘッジの円買いが誘発されました。 米国債金利の低下も円高要因でした。

金などコモディティー市場

金相場は+1.20(+0.07%)、銀相場は-0.389(-1.66%)で取引を終了しました。 貴金属相場はまちまちで、銀は1ヶ月半ぶりの安値を記録しました。パンデミック懸念から、金の安全資産としての需要が高まりました。 また、金利低下したことは、金にとって強気の材料です。 銀価格が後退したのは、新型コヴィドの感染拡大により、ロックダウンや旅行制限が行われ、世界の経済活動や工業用金属の需要が損なわれる可能性があるため。

ドルと金は、新型コロナの世界的な広がりが世界経済の回復に悪影響を及ぼすことから、引き続きセーフヘブンとしての支持を得ています。 米国でのコビットの新規感染者数の7日平均は、水曜日に1週間ぶりの高値となる95,975人に上昇しました。 また、ドイツでは木曜日に過去最高の76,414件、チェコでは金曜日に過去最高の27,717件の新規感染が報告されました。

新型ウィルス「オミクロン」による米国株価と利上げの動向

南アフリカ発の新しいコロナウイルスの報道で、米国株の株価は大きく調整しました。これまでワクチンの摂取も進んできたことから、昨年の3月のような大きなパニックにはならないと思います。しかしながら、今最も問題となっているサプライチェーンの逼迫は、改善されるどころか悪化していくと予想されます。サプライチェーンの悪化によって、これまで需給が圧迫して価格が上昇してきた商品は価格がさらに上昇してもおかしくありません。金曜日、原油や工業用金属(銅、アルミ、鉄など)は下落しましたが、農作物は原油ほど下落していません。天然ガス価格は上昇しました。

今週末からクリスマス商戦が始まっています。アマゾンのブラックフライデーセールも始まりました。週末の実店舗での販売も好調のようです。週末明けには、クリスマス商戦最初の週末の販売増についての報道も始まると予想されます。しかしながら、サプライチェーンの混乱から品不足が続いているとの報道もあります。例年に比べて、ディスカウントしたセールはほとんどないと言います。この先、ますますインフレ懸念が高まってもおかしくありません。

FRBはますます金融政策が難しくなってきています。市場は、早期の利上げ観測は後退したとみているようですが来週の商品市況は要注意です。インフレはもっとも需要視する経済指標ですから、無視するわけにもいきません。FRBはある程度テーパリングを早めていかざるを得なくなっています。

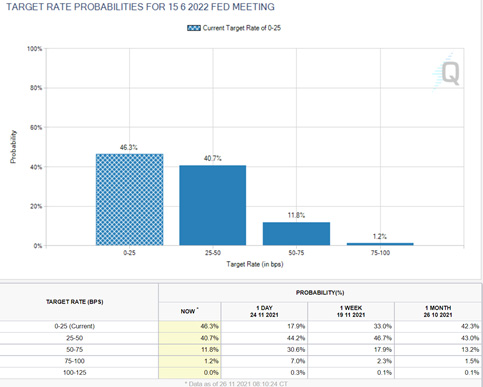

2022年FOMCの利上げ確率の予想

CMEが計算しているFedWatchのデータでは、22年6月のFOMCでの利上げ確率は、急低下しています。イールドカーブはフラット化しています。

米国株の行方

しばらくハイテク銘柄、特に販売や収益が伴っていない銘柄については調整する可能性があります。株式に関しては、しばらく、実需による販売が好調で、収益を伸ばしている銘柄にポジションは絞った方がいいでしょう。

S&P500株価指数の調整のめどは、4,400程度(高値から-6%)ではないでしょうか。NASDAQ指数は、15,000程度(高値から-10%)までの調整はあるかもしれません。その時、米金利が上昇していれば、NASDAQはさらに下落してもおかしくありません。金利が下がっていれば、株式市場は自律反発していくと思われるので、仕込み時になる可能性があります。

ビットコインの下落は、暗号資産が安全資産ではないことを表しています。しばらくは、金や実需が高まっている工業金属が注目されるかもしれません。

代表的なコロナワクチン、治療薬関連の米国株銘柄

歴史的にディフェンシブ銘柄とみなされてきた大手製薬会社や医療機器メーカーの株式は、コロナ(COVID-19)のワクチン開発と世界的な接種の展開により、一部銘柄は、急騰しています。そういった銘柄を紹介したいと思います。

コロナショックの金融商品の動向

コロナの影響でオンライン化が一気に進んだことにより、情報技術関連の銘柄が多く構成されているナスダックは3月の急落から3ヶ月で史上最高値を更新。その後も年末にかけて上昇を続け、2020年の最安値からほぼ2倍となる上昇を演じました。

米国株下落に備えCFDでヘッジをかける

CFDは現物資産を保有することなく、価格の変動で利益を目指す差金取引が前提になります。CFDに必要な投資資金は証拠金を担保に取引をするためわずか1万円程度から。投資初心者の方でも始めやすい金融商品かもしれません。少ない元手で世界中の株価指数、外国株式、金・原油のような商品など、様々な資産に投資することができます。