目次 ー Contents

- リチウム鉱山など関連株に注目が集まる

- リチウム価格の動向

- 最新のリチウム市場についての動向分析

- リチウム生産者のトップ10

- リチウム生産会社トップ10

- その他のリチウム生産者

- これから注目のリチウム生産者

- リチウム鉱山など関連銘柄への投資分析評価

- 逼迫した供給状況の中で有利なリチウムの背景

- リチウム鉱山など関連銘柄が取引できる証券会社

- リチウムバッテリーをテーマにしたETF

- 戦略的金属株に投資する

リチウム鉱山など関連株に注目が集まる

アルベマール(Albemarle :ALB)は、同社や広範なリチウムセクターに関するニュースがないにもかかわらず、史上最高値を更新しています。リチウムETF(NYSEARCA:LIT)が史上最高値を記録したのに続き、他のリチウム関連銘柄も堅調に推移しています。ゼネラルモーターズは、米国の鉱山会社コントロールド・サーマル・リソーシズとの間で、カリフォルニア州のソルトン海からリチウムを抽出するための取り組みを強化するため、「数百万ドル」の投資を行う契約を発表しました。GMは、ヘルズ・キッチン・プロジェクトの第一段階で生産されたリチウムの第一権利を確保し、複数年の関係を結ぶオプションも含まれています。

その数日後の先週木曜日、Standard Lithium (OTCQX:STLHF)の株式は、ニューヨーク証券取引所アメリカ市場に上場するというニュースで16%もの急騰を見せました。

ドイツ銀行は7月に入って、Albemarleをバイリストに追加しました。これは、来る第2四半期の業績発表が、好調な2022年に向けて投資家の注目を集めるきっかけになると考えているからです。マッコーリー社のアナリストは最近、炭酸リチウムと水酸化物の長期予測を最大13%、スポジュメンを最大30%上方修正し、市場は旺盛な需要に供給が追いつかない「永久的な赤字」に向かっていると指摘しています。

アルベマールの株価推移

グローバルX LIT~リチウム&バッテリーETFの価格推移

リチウム価格の動向

2019年の世界のリチウム生産量は7万7,000トンでしたが、この金属への関心が高まるにつれ、アナリストは2024年までに世界の需要が2倍以上になると予想しています。エネルギー転換により、リチウムなどの金属の需要は今後20年にわたって持続的に増加すると見られています。銀白色の金属であるリチウムへの関心が、充電式バッテリーを搭載した電気自動車や家電製品への需要とともに高まっていることから、近年、大手のリチウム採掘企業が台頭してきています。

しかし、リチウムイオン電池に使用されるだけでなく、「ホワイトゴールド」と呼ばれることもあります。反応性と引火性の高いアルカリ鉱物は、セラミックやガラス、潤滑油、ポリマー製造、空気処理などにも使用されています。

米国地質調査所(USGS)の最新の数字によると、2019年の世界のリチウム生産量は7万7,000トンでした。

今後数年間でバッテリーの製造が加速することが予想され、特に脱炭素化を目指す主要市場で電気自動車が普及すると、この金属への関心は高まり続け、アナリストは世界の需要が2024年までに2倍以上になると予想しています。

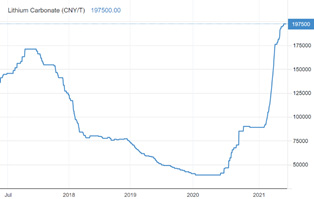

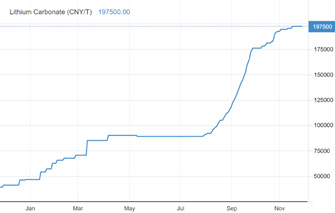

リチウム価格は2017年にピークを付けた後、大きく下落していましたが、2021年に入り、切り返してきています。5月以降は、横ばいとなっていました。中国は5月以降、多くの貴金属(特に銅)に対して戦略備蓄を切り崩しており、工業金属は一部調整が見られました。銅価格などは下落していましたが、リチウムに関しては、秋以降急激に上昇しています。それだけ、需要が強いということでしょう。新型コロナの影響で、原油や工業金属(銅、アルミ、鉄)は下落しましたが、リチウムに関してはまだ新しい動きは出ていません。

リチウム価格の5年間のチャート

リチウム価格の1年間のチャート

最新のリチウム市場についての動向分析

IEAが2020年から2040年にかけてリチウム需要が13~42倍に増加すると予測したリチウム生産者トップ10

- 鉱山、UBS、IEA、Teslaの予測需要シナリオなど、いくつかのリチウム需要予測を見てみる。

- 検討すべきリチウム生産者トップ10。

- 次のリチウム生産者の群れ。

今後20年間のリチウム需要の波は、最近の歴史の中でこれまでに見たことのないようなものになるかもしれない。BNamericasの2021年6月のレポート「The known unknowns facing the new white gold」から引用すると、彼らはこう述べています。

リチウムは、国際エネルギー機関(IEA)によると、2040年の需要が2020年の42倍になると予測しています。現在のリチウム市場は350,000t/yです。IEAの報告書には、「企業が新規プロジェクトに着手する前に赤字が出るのを待っていたら、市場の逼迫と価格変動の長期化につながる可能性がある」と書かれています。

なお、IEAの42倍のリチウム需要予測は、世界が自然エネルギーと電気自動車に完全に切り替わるという持続可能な開発モデルに関連しており、政府が大きく支援していることに留意する必要があります。現在の政策に沿って進めば、2040年には13倍にまで減少すると予測されています。

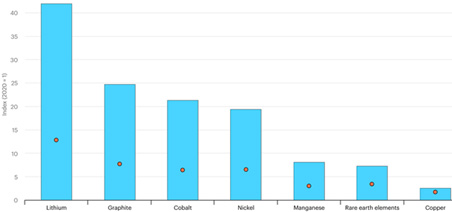

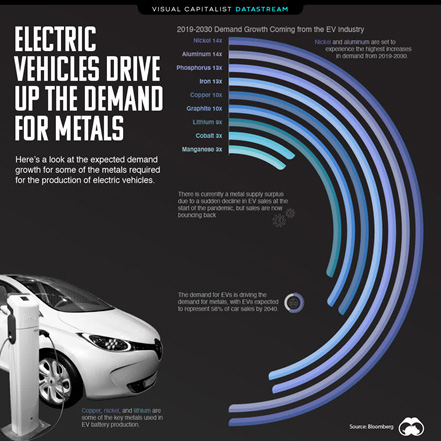

2021年 IEAによる主要なクリーンエネルギー金属の2020年から2040年までの総需要増加予測(持続可能な開発シナリオ):リチウム42倍、グラファイト25倍、コバルト21倍、ニッケル19倍、マンガン8倍、レアアース7倍、銅3倍。

内燃機関が誕生してから「石油の時代」を経て、現在は「リチウムの時代」に突入しています。

2020年10月のテスラ(TSLA)のバッテリーデーを受けて書いた「Tesla Just Put The Accelerator Down On The EV and Battery Boom」という記事では、結論としてこう述べています。

世界の需要については、テスラの目標である2030年の電池需要20TWh pa(EV10TWh、グリッドストレージ

10TWh)を前提とすると、2019年比で55倍のリチウム、20倍のコバルト、26倍のグラファイト、7倍のニッケルが必

要になります。これらの壮大な目標は達成されない可能性が高いですが、仮に世界の目標が50%しか達成されなかっ

たとしても、EV用金属の需要はこの10年間で毎年加速していく巨大な津波となるでしょう。

リチウムの需要予想

Visual Capitalistによると、以前のUBSの予測では次のように述べられています。

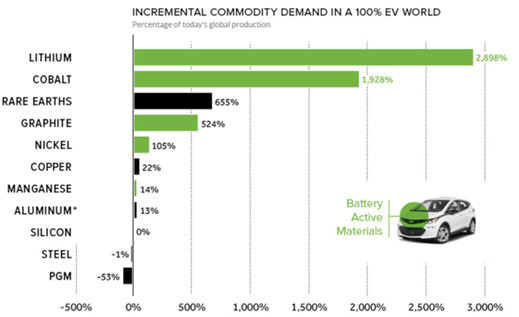

100%EVの世界におけるUBSの予測(エネルギー貯蔵を考慮していない)は以下の通り

- リチウムの需要は29倍に増加する。

- コバルトの需要が19倍になる。

- グラファイトの需要が5倍になる。

- ニッケルの需要は105%増加します。

数年前のUBSの需要グラフ

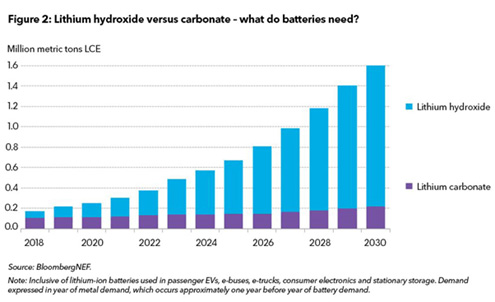

ブルームバーグの予測では、リチウムの需要はこの10年間で9倍に増加します。

注:上記のグラフは、各原材料の市場総需要ではなく、EV業界の電池需要のみに基づいています。

投資家にとっては、リチウム需要の予測が、11倍(UBSの2030年までの予測)、29倍(UBSの100%EV世界予測)、13倍から2040年には42倍(IEA予測)、55倍(Teslaの100%EVとエネルギー貯蔵の世界、私の計算)のどれが正しいかはあまり重要ではなく、トレンドの大きさを把握することが大切です。私の知る限り、1〜20年の間に原材料の需要が10倍から55倍に増加することは、ほとんど前例がありません(おそらく、初めて内燃機関に移行した石油時代を除く)。

リチウムなどのEV用メタルの供給は、このような驚異的な需要に追いつくのに苦労すると思います。もちろん、これはリチウムイオン電池が主流であることを前提としています。リチウムイオン電池の代わりにVRFBやナトリウムイオン電池などの他の「定置型エネルギー貯蔵」が使われるようになれば、需要の波は小さくなるでしょう。しかし、それでも需要の波は巨大なものになると予想されます。

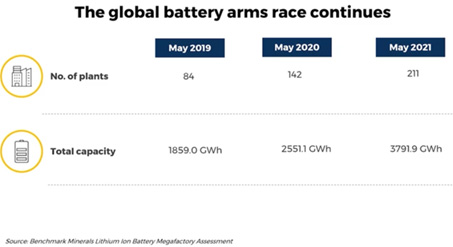

世界のリチウムイオン電池のメガファクトリーの数は、1年前の142、2年前の84から211に増加しています。世界のリチウムイオン電池のメガファクトリー数は、1年前の142、2年前の84から211に増えている。この3,791GWhという数字は、年間で約7,000万台の電気自動車を製造するのに十分な容量です(電気自動車1台あたりの電池容量を約54GWhと仮定)。この3,791GWhの地域別内訳は、中国69.6%、欧州15.9%、アメリカ10.8%、アジア3.3%となっています。

リチウムイオン電池の供給量だけを見て、必要な炭酸リチウム換算(LCE)を50kWhの電気自動車1台あたり40kgとすると、3,791GWhで7,582万台(平均電池容量50kWhと仮定)を供給し、2030年頃までに年間303万3,000トンのLCEが必要になります。2030年までに年間330.3万トンのLCEが必要になるということは、2020年の35万トンに比べて8.7倍になります。しかも、それは1年分ではなく、各年分です。ある時点では、バッテリーのリサイクルによって新たな供給が始まりますが、今後20年間の需要に比べればわずかなものでしょう。

リチウム生産者のトップ10

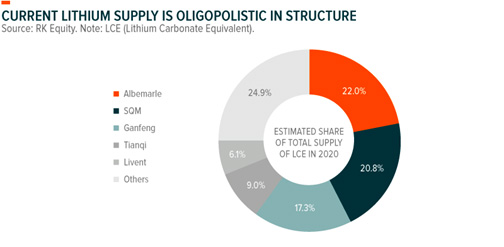

以下では、リチウム生産者のトップ10を紹介します(生産量の多い順に並べています)。上位10社以外では、中国の一部の小規模企業を除いて、現在のリチウム生産はあまり多くありません。これは、生産者が強力な拡張を行ったとしても、次の波を供給するにはリチウムジュニアが必要であることを意味する。

2020年の企業別リチウム生産量推定市場シェア

リチウム生産会社トップ10

アルベマール(NYSE:ALB)

Albemarleは米国に本社を置く企業で、世界有数のリチウム生産者(2020年には約22%の市場シェア)ですが、純粋なリチウム生産者ではありません。Albemarle社は3つの部門を運営しています。リチウム(2020年売上高の37%)、臭素スペシャルティ(2020年売上高の31%)、触媒(2020年売上高の25%)です。Albemarle社は、チリのアタカマ(SQM社とのJV)、西オーストラリアのグリーンブッシュ(Albemarle社49%、Tianqi & IGO Limited社とのJV)、米国ネバダ州のシルバーピークの小規模鉱山でリチウムを生産している。将来的には、既存の鉱山に加えて、アルゼンチンのサラール鉱区や、西オーストラリア州ウォジナのMineral Resources社との60%/40%のJVによるリチウムの拡大が考えられます。

また、Albemarle社は、2022年の生産開始に向けて、西オーストラリア州のケマートン水酸化リチウムプラント(Albemarle社とMineral Resources Limited社の60%:40%のJV)の完成を目指しています。

現在の時価総額は224.82億米ドル。現在のアナリストによるコンセンサス目標価格は168.33米ドルで、11%のダウンサイドとなっています。

Albemarleは、高品位の資産、多様性、生産面でのリーダーシップ、拡大の可能性から、ポートフォリオに入れておくべき必須のリチウム生産会社です。アタカマでの合弁事業や新しいチリの鉱業ロイヤリティ提案など、チリのソブリンリスクもあります。下落時には買い増しを推奨します。Albemarleは大規模なリチウムの拡張計画を持っています。

アルベマール(ALB)の株価推移

ソシエダ・キミカ・イ・ミネラ・デ・チリ (NYSE:SQM)

SQMは、2020年の市場シェア20.8%で第2位のリチウム生産者にランクされていますが、純粋なリチウム生産者ではありません。SQM社のその他の収益は、特殊肥料に使用されるカリとヨウ素です。

SQMは、AlbemarleとのアタカマJVに加えて、Wesfarmers [ASX:WES] (Kidman Resourcesを買収)との西オーストラリアのMt Holland開発段階プロジェクトのJVがあり、2024年下半期の生産開始を目指しています。キッドマン社はテスラ社と拘束力のある水酸化リチウムのオフテイク契約を結んでいました。また、西オーストラリア州にあるリチウム精製工場の提案もあります。

SQM社は、第1四半期の純利益が予想を上回り、リチウムの販売量が180%増加したことから、2021年の炭酸リチウム換算販売量の見通しを前年比30%増の8万5,000トン以上に引き上げたにもかかわらず、業績が悪化しています。これを受けて、同社は2021年の炭酸リチウム換算販売量の見通しを前年比30%増の8万5,000トンに上方修正しました。

SQM社は、「我々の新しい目標は、2022年末までにチリで炭酸リチウム18万トン、水酸化リチウム3万トンを達成することです」と述べています。現在の時価総額は125.09億米ドルです。現在のアナリストのコンセンサス目標価格は54.51米ドルで、11%のアップサイドとなっています。

SQM社は最高品質の資産を有していますが、チリへの依存度が高いため、ソブリンリスクが大きいかもしれません(チリの新たな鉱石使用料に関する提案に留意してください)。

同社の最新プレゼンテーションは以下のリンクを参照(PDF)

https://s25.q4cdn.com/757756353/files/doc_presentations/2021/03/4Q2020_long-presentation_March.pdf

ソシエダ・キミカ・イ・ミネラ・デ・チリ (SQM)の株価推移

江西省甘峰リチウム(ガンフォンリチウム:香港01772)

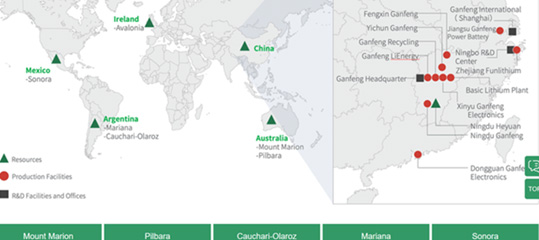

Ganfengは、2020年の市場シェア17.3%の第3位のリチウム生産者にランクされています。Gaffing時価総額395.74億ドルの世界最大のリチウム鉱山会社です。本社は中国の新余市にあります。純然たるリチウム採掘業者であり、世界各地のリチウム鉱山やプロジェクトの権益と、中国の重要なリチウム精製能力の両方を有しています。当社は極めて垂直的に統合されており、リチウムイオン電池も製造しています。過去数年間、Ganfengは世界のリチウム資産を最も積極的に購入しており、この10年間で大きな成果を上げています。Ganfeng は、Mt Marion リチウムプロジェクト(Mineral Resources との JV)の 50%、Lithium Americas [TSX:LAC] (LAC) の Cauchari-Olaroz リチウムプロジェクトの 51%、Bacanora Lithium [LSE-AIM:BCN] [GR:2F9] (OTCPK:BCLMF) の Sonora リチウムプロジェクトの 50%(100%を目指す)などの大規模な取引を行ってきました。また、インターナショナル・リチウム社[TSXV:ILC]とのJVプロジェクトでも重要なシェアを持っています。[TSXV:ILC] (ILHMF).

6月11日にMining.comが以下のように報じました。Ganfeng LithiumはSal de la Punaへの参加権を行使。中国企業は3月に、リチウム生産能力を約5倍の年間60万トン(炭酸リチウム換算)に引き上げる野心的な計画を発表した。

上記の報告書は、Ganfeng社がこの10年間にどのような計画を立てているのかを知る手がかりとなります。60万トンの炭酸リチウムは、2020年の市場全体の規模である約35万トンの炭酸リチウムのほぼ2倍となります。

現在の時価総額は3,735億米ドル。アナリストによる現在のコンセンサス目標価格は140.11人民元で、24%のダウンサイドとなっています。

Ganfengは非常に大きな事業拡大の可能性を持っており、プレミアム価格で取引されるに値すると思います。

Ganfengの世界的なリチウム帝国

ガンフォンリチウムの株価推移

(成都)天基リチウム工業有限公司 [Tianqi Lithium Industries Inc. 深セン:002466]

天奇は、2020年のリチウム生産量で9%のシェアを持ち第4位にランクされています。Tianqiは西オーストラリアのGreenbushesリチウム鉱山の51%のシェアを持っていますが、24.99%の間接的なプロジェクトの権益をIGO Limitedに事実上売却しており、まもなく完了します。彼らは中国で大きなリチウム転換能力を持っています。

また、Tianqi Lithium社はクウィナナの水酸化リチウム施設を建設中であり、若干の遅れはあるものの、近日中に完成する予定です。本プロジェクトは、天機社が51%、IGO社が49%の株式を保有するJVです。Tianqi社は、SQM社への40.7億米ドルの投資に続き、負債の返済のために、自慢のGreenbushes資産の株式を売却しています。

現在の時価総額は1,187億4,000万人民元(~184億米ドル)。アナリストによる現在のコンセンサス目標価格は57.96人民元で、28%のダウンサイドとなっています。

大幅なディップ時には買いを入れていってもいいと思います。

天基リチウム工業有限公司の株価推移

リヴェント Livent Corp. (LTHM)

リヴェントは、2020年の世界シェアが6.1%のナンバー5のリチウム生産企業です。2021年のリチウム生産量では、「以下のその他」の上位3社のいずれかがすぐにリヴェントを追い抜く可能性があります。それにもかかわらず、リベント社はFMC社からスピンオフして以来、純粋なリチウム鉱山会社となっています。リヴェントは、アルゼンチンのSalar del Hombre Muerto(カウシャリ・オラロス塩田)にリチウム鉱山を持っています。2021年5月、リヴェント社の拡張計画について、アルゼンチンのプロジェクトからのLCE生産量を当初は2倍、その後3倍に増やし、”顧客の需要増に対応するため、複数の地域で水酸化物の生産能力を拡大する “と報じています。

現在の時価総額は31.6億米ドル。現在のアナリストのコンセンサス目標価格は 19.82 米ドルで、1%のアップサイドとなっています。リヴェント社は強力なリチウム鉱山会社ですが、アルゼンチンのプロジェクトに大きく依存しているため、リスクが高まっています。

リヴェント (LTHM)の株価推移

その他のリチウム生産者

以下のグループはまだ主要なリチウム生産者ではありませんが、重要な小規模リチウム生産者であり、拡大の可能性を秘めています。ほとんどが純然たるリチウム生産会社です。バリュエーションは妥当であり、以下の企業はいずれもリチウム市場全体の成長に合わせて大きく成長する可能性があります。

ミネラルリソース Mineral Resources [ASX:MIN] (OTCPK:MALRF)

1993年に設立されたミネラル・リソーシズ社は、時価総額56.6億ドルの世界第5位のリチウム鉱山会社である。また、2019年には11.6億ドルの収益を上げています。

西オーストラリア州に本社を置く同社の事業内容は、鉄鉱石とリチウムの露天掘りと、水酸化リチウムの加工です。オーストラリアでは、ゴールドフィールドに位置するMt Marionとピルバラ地域のWodginaからリチウムを生産しています。

マウント・マリオン鉱山は、当初、年間20万6000トンのスポジュメン精鉱を生産するように設計されていましたが、現在、年間45万トンのオールイン6%のスポジュメン精鉱を生産するためのアップグレードプロジェクトが進行中です。

2つの大規模なJV(GanfengとのMt Marion Mine、AlbemarleとのWodinga Project)を持っています。また、Albemarle社との2022年生産予定のリチウム転換施設のパートナーです。

ミネラルリソースの株価推移

ピルバラ・ミネラルズ Pilbara Minerals [ASX:PLS] (OTC:PILBF)

西オーストラリアの巨大なピルガンゴラ・リチウム鉱山を100%所有し、アルチュラ・マイニング社の隣接プロジェクトを引き継ぐ予定です。莫大な拡張性(将来的にトップ5の生産者になる可能性)を持ち、トップクラスのオフテイクパートナーを有する。Calix社とリチウム転換施設を計画中です。

ピルバラ・ミネラルズの株価推移

Orocobre [ASX:ORE]

OrocobreとGalaxyは、友好的な合併を行うつもりです(株主によって承認されれば)。合併が成功すれば、将来的にトップ5のリチウム生産会社になる可能性が高いです。Orocobre は、Naraha リチウム水酸化物プラントを建設し(ORE のシェアは 75%)、66.5%所有する Olaroz 鉱山(アルゼンチン)の生産を拡大しています。ギャラクシー・リソーシズ社は、マウント・キャトリン・リチウム鉱山(オーストラリア)、サル・デ・ビ ダ・プロジェクト(アルゼンチン)、ジェームズ・ベイ・プロジェクト(カナダ)を 100%所有しています。

Orocobreの株価推移

AMG Advanced Metallurgical Group NV (NA:AMG)

ブラジルのミブラ・リチウム・タンタル鉱山を所有し、ステージ2の拡張計画が進行中です。また、ドイツのビターフェルト・ウォルフェンに水酸化リチウム施設を計画しており、2023年の生産開始を目指している。AMGリチウム社は、「ヨーロッパ本土に生産拠点を持つ最初の水酸化リチウムバッテリーグレードサプライヤーになる」と述べています。

AMG Advanced Metallurgical Group NVの株価推移

これから注目のリチウム生産者

Lithium Americas (NYSE:LAC)

LACはCauchari-Olarozプロジェクトの49%を所有し、Ganfeng Lithium (51%)と提携している。本プロジェクトは完全に資金を調達して建設中であり、2022年半ばに生産を開始する予定です。また、LACは米国ネバダ州のサッカー・パスの100%を所有しています。

アルゼンチンに2つのリチウム塩湖の開発権を持つカナダのミレニアル・リチウムは7月、中国のガンフォンへの身売りを発表した。

しかし、9月、車載電池世界大手の寧徳時代新能源科技(CATL)がガンフォンの掲示額を上回る金額と違約金を示して優先交渉権を奪い取った。さらに11月に入り、カナダの資源会社リチウム・アメリカズがCATLをさらに上回る条件を提案し、買収で合意した。

Lithium Americas (NYSE:LAC)の株価推移

Vulcan Energy Resources Limited(VUL:AX)

ヨーロッパで地熱エネルギーと探査活動を行っています。同社は、リチウム、銅、亜鉛の鉱床を探査しています。ゼロ・カーボン・リチウム・プロジェクトと、ドイツのアッパーライン・バレーにあるヴァルカン・リチウム・プロジェクトの権益を保有しています。同社は以前、Koppar Resources Limitedとして知られており、2019年9月にVulcan Energy Resources Limitedに社名を変更した。オーストラリアのパースが本社。

Vulcan Energy Resources Limited(VUL:AX)の株価推移

Sigma Lithium Corporation (NASDAQ:SGML)

ブラジルで高品位・低不純物のリチウム輝石を含む世界有数のリチウム硬岩鉱床の開発を急速に進めています。ブラジルのGrota do Ciriloプロジェクトは、大規模かつ高品位の資源を有しており、非常に低い設備投資と費用対効果が見込まれています。ステージ1のオフテイクは三井物産経由で販売済み。戦略的パートナーである三井物産、最近の増資、および低金利の借入金(デューデリジェンスを経て)に支えられ、2022年第2四半期に生産を開始する予定です。

Sigma Lithium Corporation (NASDAQ:SGML) の株価推移

Bacanora Lithium (OTCPK:BCLMF)

Sonoraの建設は、Bacanoraのシェアが完全に資金化されたことで始まった(Ganfeng Lithiumとの50:50JV)。Ganfeng社による買収の可能性あり。生産開始は2023年を予定。

Bacanora Lithium (OTCPK:BCLMF) の株価推移

Neo Lithium (OTC:NTTHF)

アルゼンチンの高品位、低不純物、大規模な3Qプロジェクトを100%所有。戦略的エクイティパートナーはContemporary Amperex Technology Ltd (CATL) [SHE:300750]であり、このプロジェクトが間もなく勝者となることを示唆しています。2023年生産者の可能性あり。

Neo Lithium (OTC:NTTHF) の株価推移

コア・リチウムLtd. (OTC:CORX)(OTCPK:CXOXF)

オーストラリアのノーザンテリトリーにあるFinnissリチウムプロジェクトを100%所有している。すでに中国のYahua(時価総額が大きく、リチウム生産量も多い)とオフテイクパートナーを結んでおり、Teslaと供給契約を結んでいるのが大きな特徴。2023年の生産者となる可能性がある。

コア・リチウムLtd. (OTC:CORX)(OTCPK:CXOXF) の株価推移

Neometals Ltd (NMT:AX)

リチウム加工/化学変換、リチウムイオン電池リサイクル、バナジウム回収、チタン・バナジウム鉱山プロジェクト、ニッケルプロジェクト(分割予定)など、複数の新規事業を構築しているオーストラリアの企業です。Neometals社の5つの主要プロジェクトを計画しています。

Neometals Ltd (NMT:AX)の株価推移

リチウム鉱山など関連銘柄への投資分析評価

今後20年間、リチウムの需要はほとんど空前のブームになると思われます。既存のリチウムイオン電池の生産能力を考慮すると、2030年までに毎年、2020年比で約8.7倍のリチウムを生産する必要があります。メガファクトリーの数が増え続けている(現在211)ことを考えると、リチウム需要は増え続けるでしょう。2030年には10倍になってもおかしくありません(UBSは11倍)。

UBSは100%EVの世界ではリチウム需要が29倍になると予測しています。IEAの予測では、2020年から2040年にかけて、リチウム需要は13倍(政策シナリオ)から42倍(持続可能な開発シナリオ)に増加するとしています。

投資家は、一部のリチウム生産者と少数の最高品質のジュニア(次のステージの潜在的生産者)の両方に投資することを検討するのが賢明でしょう。セクター全体のバリュエーションはここ1ヶ月で急上昇しているため、(理想的には調整局面があれば)買い始めて、5年、10年、20年の保有を計画するのがベストでしょう。

すべてのリチウム鉱山会社は優秀で、驚異的な需要の追い風を受けてうまくいくはずです。妥当なバリュエーション、強力な拡張性、業界最低水準の営業費用を持つ生産者が最高のパフォーマンスを発揮するはずです。次の段階の生産者も、リスクは大きいものの、大きな勝利者となる可能性があります。

Ganfeng LithiumとAlbemarleが2大リチウム企業であり、潜在的に大手になるかもしれないのは、Neo LithiumとSigma Lithiumです。リスクは鉱山会社の通常のリスクです。ブームに乗り遅れないように、様々な国の様々なタイプのリチウム鉱山に分散するようにしてください。そのためにはETFも検討すべきかもしれません。

参照資料:江西省甘峰リチウム(ガンフォンリチウム:香港01772)

最近の買収が長期的な成長見通しをサポート

(Opal Investment Researchのレポート)

- Ganfeng Lithiumは先日、カナダの上場企業Millennialと、マリのGoulaminaスポデューメン鉱山の約50%の権を取得したことを発表しました。どちらの取引も魅力的な経済性を有しており、今後の見通しにプラスになるはずです。

- リチウムの背景も良好なので、Ganfengの評価額が上昇する余地は十分にあります。

中国のリチウム産業は、特に電動化の進展に伴うエンドマーケットの旺盛な需要を背景に、力強い成長が見込まれています。中国最大のリチウム生産者であるGanfeng Lithium (香港:01772)は、このテーマに取り組むための手段として、評価されています。

長期的には、水酸化物における設備投資の効率性と技術的なリーダーシップ、そしてM&Aによる成長戦略により、Ganfengは中国のリチウム市場の勝者になるでしょう。最近の株価上昇でEV/EBITDA倍率が高くなっていますが、リチウム価格の持続的な上昇の中で、Ganfengにはその評価に見合う成長の余地があるでしょう。

アルゼンチン産ブラインの買収がさらなる成長をもたらす

Ganfengは先日、カナダの上場企業であるMillennialの株式を1株あたり3.6カナダドルで最大100%取得する計画を発表しました。これは、Millennialの発行済株式総数9,780万株に換算すると、総額3億5,200万カナダドル(約18億人民元)に相当します。

Ganfengはこの買収により、Millennialが100%保有するアルゼンチンのブラインプロジェクトであるPastos Grandes(炭酸リチウム換算で4.9mtの総資源量)と、初期調査段階にあるCauchari Eastの権益を獲得します。最近のMillennial社の開示資料によると、Pastos Grandesは3年以内に生産を開始する予定です。

心強いことに、Millennial社のPastos Grandesのフィージビリティー分析では、良好な経済性が指摘されており、炭酸リチウム換算で4.918mtの純資産価値は約10億ドル、IRRは約24%という素晴らしい結果が出ています。パストス・グランデス・プロジェクトは、Ganfeng社が約35%の株式を保有するサル・デ・ラ・プナ(Sal de la Puna)リチウムプロジェクトに隣接しています。また、リチウム・アメリカ社がアリーナ社の株式約13%を取得したことにより、両社は今後パストス・グランデス・サラールの開発で協力する可能性があります。

また、Cauchari Eastは、Ganfeng社とLithium Americas社が共同開発しているCauchari-Olarozの鉱区に隣接しており、シナジー効果が期待できることも特筆すべき点です。Cauchari Eastを取得することで、Ganfeng社はCauchari-Olarozプロジェクトの生産能力をさらに拡大することができ、今後数年間でさらなる成長が期待できます。

Goulamina Spodumene鉱山の約50%の株式取得による成長の見通し

Millennial社の買収に加えて、Ganfeng社は、オーストラリアに上場している金鉱山会社Firefinch社(OTCPK:EEYMF)からGoulaminaスポジュメン鉱山の約50%の株式を総額約1億3,000万ドルで購入し、中国のリチウム生産会社として初めてマリに進出します。Goulamina鉱山の資源量は約1.6トン、品位は1.45%と高く、経済的には1兆2,350億円(55.8%のIRRに相当)と特に魅力的です。この取引は、Ganfeng社にとって付加価値のあるものであるだけでなく、最近の中国とオーストラリアの貿易紛争により、上流の供給に関わる不確実性が高まっていることに対する代替ヘッジにもなります。

その結果、Ganfeng社は、年間455トンのスポジュメンの初期生産量の約50%を引き取る権利を獲得し、残りの約50%の引き取り権利は、プロジェクトへの資金援助(第三者による負債の形での資金調達の可能性)に依存することになります。また、50%以上のオフテイク権を保有することで、リチウム精鉱の生産コストは300~330ドル/トンとなり、Ganfeng Australia社が保有する400ドル/トン以下のコストを大きく下回る可能性があります。Goulamina社の買収は、Ganfeng社の長期的な成長と収益性を支えるものであると考えられ、買収後の収益軌道には十分なアップサイドがあると思います。

逼迫した供給状況の中で有利なリチウムの背景

最近の減産により、リチウムの供給過剰は解消されたように見えますが、世界的な脱炭素化の推進に伴い、電気自動車の需要が加速しているため、市場はさらにタイトになると思われます。また、川上の原料から川下の電池生産までの産業チェーン全体がこれまで驚くほど合理的であったため、生産能力が増強されても、実際の生産量は(規制の変更を前提として)不十分なものになる可能性があります。さらに、リチウム需要は2030年度に向けて大幅に増加すると予測されており、需要増に対応するための供給増の余地は十分にあると考えられます。

例えば、今年の6月、中国の電池設置量は前年同月比136%増の約11GWhとなり、リチウムの川下需要の強さが浮き彫りになった。7月に入り、一部のリチウム企業もメンテナンスを開始しており、水酸化リチウムの価格上昇をさらに後押ししている。水酸化リチウムの主要メーカーであるGanfeng社は、最新のスポット価格に基づいて四半期ごとに価格調整を行っているため、今後の四半期において重要な恩恵を受けることになりそうです。そのため、長期的には21年第2四半期以降、Ganfengの水酸化リチウム契約価格が上昇し、年度後半にはより大きな成長を遂げ、さらなるボトムラインの成長につながると予想されます。

全体的に見て、Ganfengの最近の買収を好意的にとらえています。同社は世界と中国で積極的に資源のエクスポージャーを拡大しており、将来的には自給自足を達成することができるでしょう。国内のリチウム製品の価格が堅調で、生産量も着実に増加していることと相まって、Ganfengの見通しは良好です。確かに最近の再評価で倍率は高くなっていますが、M&Aによる成長の可能性、EVバリューチェーンのシェアに対する需要の高まり、中国のリチウム分野でのGanfengのリーダーシップなどを考慮すると、Ganfengには評価に見合う成長の余地があると思います。

出所:Opal Investment Research

リチウム鉱山など関連銘柄が取引できる証券会社

リチウム鉱山など関連銘柄が取引できる日本の証券会社を調査しました。日本国内のネット証券会社(SBI証券、マネックス証券、楽天証券、DMM証券)は取引ができる銘柄は少ないです。ただIG証券のCFDではほとんどの銘柄が取引できます。

| ティッカー | 銘柄名 | 上場 | マネックス 証券 | 楽天証券 | SBI証券 | DMM証券 | IG証券 |

| ALB | アルベマール | NYSE | 有り | 有り | 有り | 有り | CFD |

| SQM | ソシエダ・キミカ・イ・ ミネラ・デ・チリ | NYSE | 有り | 有り | 有り | なし | CFD |

| 1772 | ガンフォンリチウム | 香港 | ? | なし | 有り | なし | CFD |

| 2466 | 天基リチウム | 深セン | ? | なし | なし | なし | なし |

| LTHM | リヴェント | NYSE | 有り | 有り | 有り | なし | CFD |

| MIN | ミネラルリソース | 豪ASX | なし | なし | なし | なし | CFD |

| PLS | ピルバラ・ミネラルズ | 豪ASX | なし | なし | なし | なし | CFD |

| ORE | Orocobre | 豪ASX | なし | なし | なし | なし | CFD |

| GXY | Galaxy | 豪ASX | なし | なし | なし | なし | CFD |

| AMG | AMG Advanced Metallurgical | オランダAMS | なし | なし | なし | なし | CFD |

| LAC | Lithium Americas | NYSE | なし | 有り | 有り | なし | CFD |

| VUL | Vulcan Energy Resources | 豪ASX | なし | なし | なし | なし | CFD |

| SGMA | Sigma Lithium Resources | TSXV | なし | なし | なし | なし | なし |

| BCNB | Bacanora Lithium | カナダ・トロント | なし | なし | なし | なし | CFD |

| NLC | Neo Lithium | TSXV | なし | なし | なし | なし | CFD |

| CXO | コア・リチウム | 豪ASX | なし | なし | なし | なし | なし |

| NMT | Neometals | 豪ASX | なし | なし | なし | なし | CFD |

リチウム関連企業はオーストラリアの企業が多いので、日本の証券会社では取り扱いは少ないです。イギリス系のIG証券では多くの個別銘柄もCFD取引で取り扱いがあるようです。詳細は、IG証券にお問い合わせください。

リチウムバッテリーをテーマにしたETF

個別銘柄はリスクも大きくなります。リチウムや次世代バッテリーをテーマにしたETFがあります。分散が効いていることから以下のETFも投資対象となります。

グローバルX リチウム&バッテリーテックETF (NYSE Arca: LIT)

急速に成長しているリチウムおよび電池技術産業に、分散投資する機会を提供し、個人のリスクを軽減しています。このETFは、リチウムの採掘・探査およびリチウム電池の生産に携わる37社の時価総額加重型の指数を追跡します。したがって、このETFは、電気自動車の増加に伴うニッチなプレイを求める投資家に適しています。

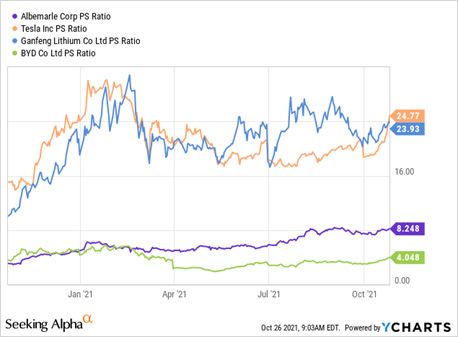

このETFは、近年、人気を博し、運用資産が50億ドルを超えるまでに成長しました。このETFの経費率は0.75%で、これはETFに投資する際の管理費をカバーするための初期費用です。前回、4月にこのETFを取り上げたときは、長期的なトレンドが良好で、投資家の関心も高まっています。但し過熱感は高まっています。保有銘柄でPSRが高く推移している点は要注意です。

LIT ETFは、急速に成長しているリチウムおよび電池産業へのエクスポージャーを投資家に提供しますが、ETFは積極的に運用され、常にリバランスされているため、リスクと労力は限定的です。電気自動車の需要を満たすためにリチウムの需要が着実に増加していることから、ETFは1年で100%以上上昇しています。将来的には、2030年までに2億台以上の電気自動車が世界の道路を走ると予想されていることから、リチウムの需要はさらに加速するものと思われます。このETFは、世界各国から最も有望な企業を選んでいるため、銘柄配分や地理的な分散が図られています。一方で、中国企業へのエクスポージャーが高いため、規制リスクの影響を受ける可能性があります。いずれにしても、長期的には、このETFは間違いなくアップサイドを見せ、忍耐強く保有しておくべき銘柄の一つかもしれません。

LIT ETFの保有上位15株式銘柄

| ティッカー | 銘柄名 | 事業内容 | 国 | % |

| ALB | Albemarle Corporation | リチウム資源 | 米 | 11.34% |

| 300014 | EVE Energy Co. Ltd. Class A | 電池 | 中国 | 5.62% |

| TSLA | Tesla Inc | EV | 米 | 5.61% |

| 6762 | TDK Corporation | 電池材料 | 日本 | 5.37% |

| 300750 | Contemporary Amperex Technology Co., Ltd. Class A | 電池 | 中国 | 5.07% |

| 1211 | BYD Company Limited Class H | EV | 中国 | 4.93% |

| 6400 | Samsung SDI Co., Ltd | 電池 | 韓国 | 4.39% |

| 2460 | Ganfeng Lithium Co., Ltd. Class A | リチウム資源 | 中国 | 4.30% |

| 300450 | Wuxi Lead Intelligent Equipment Co. Ltd. Class A | 電池 | 中国 | 4.20% |

| 6752 | Panasonic Corporation | 電池 | 日本 | 4.14% |

| 2812 | Yunnan Energy New Material Co., Ltd. Class A | 電池材料 | 中国 | 4.11% |

| 2371 | NAURA Technology Group Co Ltd Class A | 電池 | 中国 | 3.88% |

| 51910 | LG Chem Ltd. | 電池 | 韓国 | 3.76% |

| 2709 | Guangzhou Tinci Materials Technology Co., Ltd | 電池材料 | 中国 | 3.46% |

| SQM | Sociedad Quimica Y Minera De Chile S.A. Sponsored ADR Pfd Class B | リチウム資源 | チリ | 3.34% |

LIT ETFの国別構成比

| 中国 | 36.84% |

| 米 | 22.50% |

| 香港 | 12.95% |

| 韓国 | 8.37% |

| 豪 | 7.34% |

| 日本 | 4.40% |

| チリ | 3.68% |

| ドイツ | 1.60% |

| 台湾 | 1.26% |

| オランダ | 0.58% |

リチウム&バッテリーETFの基礎データ

| ティッカー | ETF銘柄名 | 費用率 | 資産残高(MM) | 取引額(MM) | スプレッド | 銘柄数 |

| LIT | Global X Lithium & Battery Tech ETF | 0.75% | 6,140 | 87 | 0.04% | 37 |

| BATT | Amplify Lithium & Battery Technology ETF | 0.59% | 263 | 4.4 | 0.22% | 86 |

リチウム&バッテリーETFが取引できる証券会社

リチウム&バッテリーETFの取扱いがある日本国内のネット証券会社です。LITに関してはSBI証券、マネックス証券、楽天証券で取扱いがあります。IG証券ではCFDで取引ができます。BATTに関してはIG証券のCFDで取引ができます。

| ティッカー | ETF銘柄名 | 楽天証券 | SBI証券 | マネックス証券 | DMM証券 | IG証券 |

| LIT | Global X Lithium & Battery Tech ETF | あり | あり | あり | 無し | CFD |

| BATT | Amplify Lithium & Battery Technology ETF | 無し | 無し | 無し | 無し | CFD |