- インフレ退治のためにFRBは本気になった

- 米長期金利は注視

- FRBの金融引き締めとインフレ懸念は米株価に下落圧力に、休むも相場

- しかし、年央から初秋には下げ止まるのではないか

関連記事:FOMCで米国利上げが明確に~金利上昇で米国株は下落局面へ

目次 ー Contents

米国株下落の原因となった米国FRBによる金融緩和縮小

FRBは、二つの政策目標があります。一つは雇用の最大化を図ること、もう一つがインフレーションの抑制です。過去30年間、アメリカを中心に先進国は低インフレの時代でした。基本的に新興国経済が急成長し、安い労働コストで消費財が安く生産することができ、そうした製品が先進国に大量に輸入され、多くの消費財が安くなっていたということができます。生産性が向上できなかった日本は賃金が上昇せず、安価な商品が輸入され、デフレに落ちいったという例もあります。

しかし、コロナ禍を経て、生活が元通りに戻り始めることで、消費の構造やサプライチェーンに多くの変化が出始めています。消費が元通りになる過程において、人々は、直接商店へ行くことなく、Eコマースを利用し、通信販売を使うようになりました。これは商品のサプライチェーンに大きな矛盾を引き起こしています。一般に、人々が商店の店頭で買い物するのに比べてEコマースを利用した場合、在庫が増えるというのです。アマゾンやウェルマートを筆頭に、Eコマース企業は大規模倉庫を借りて、物流管理をするようになったのですが、商店の店頭で買い物するよりも、在庫を持つようになっているとのことです。倉庫スペースに関して言えば、従来よりも3倍の広さが必要になったと、物流倉庫最大手のREITであるプロロジスは言っています。

また、企業や団体のDXが進んだことで、パソコンやデータセンターの需要は急速に拡大し、半導体需要が拡大しました。同時期に世界的な電気自動車ブームが起きています。 道路を走っている電気自動車(EV)はまだ少ないですが、欧州や中国では、新車販売の10~20%まで拡大しています。これはこの先5~10年の大きな変化となっていくでしょう。世間の報道では、自動車向けの半導体不足が話題になっていますが、実際には、自動車向けだけでなく、携帯電話、パソコン、5G向け関連機器、データセンター向けとすべての半導体が足りない状況です。

足りないからこそ発注者は適正レベルの在庫を確保するべく多めに発注しているという状況です。世界の生産現場や流通過程において、在庫の適正化がこれまで進んできました。トヨタの看板方式ではありませんが、できるだけ在庫は少なくするというのが企業レベルにおいての重要課題だったのです。これが今は逆回転しています。誰しもがこれまで以上に多くの在庫を持とうとしています。サプライチェーンの物流が滞納を招いていると報道されていますが、実態は、こうした余剰在庫の積み増しがインフレの大きな原因と思われます。

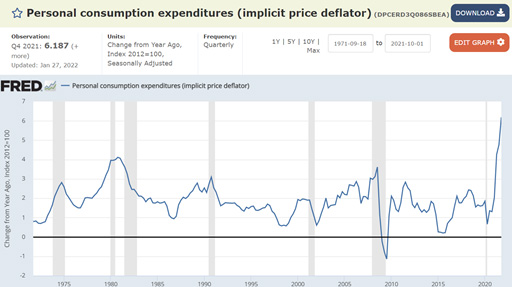

12月のCPIは前年同期比7.0%上昇でした。FRBがインフレ指標で最も重視する28日に発表された第4四半期のPCEデフレーターは、6.2%でした。

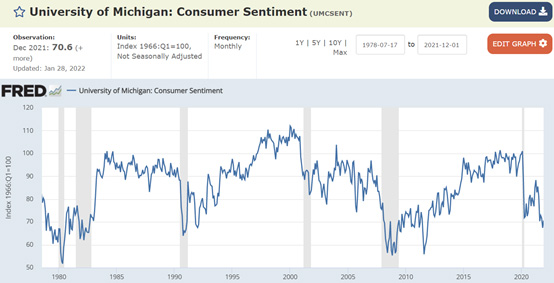

FRBは本気で、このインフレーションを止める必要があります。ミシガン大学の消費者信頼感指数は、急速に悪化しています。足元のインフレの進行が消費者信頼感を悪化させているようです。

ミシガン大学消費者信頼感指数

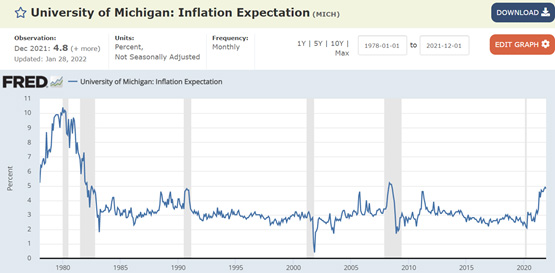

ミシガン大学インフレ期待値

FRBはインフレを抑えるために動かざるを得ないでしょう。1月のFOMCの記者会見で、パウエル議長は、年内のFOMCで毎回利上げすることは否定しませんでした。またFOMCでは資産縮小の話も出ていたようです。資産縮小についての特別なコメントが発表されました。利上げの後で資産縮小を開始するとのことなので、即時の資産縮小は無くなりました。これはこれでいいのですが、3月の利上げ以降、資産縮小を進めていく方針を打ち出し始めました。

FRBの金融政策は、従来、短期金利の政策目標を誘導することだけでした。リーマンショックの際に、資産(国債)購入を行うことで、量的緩和も加わりました。量的緩和は、FRBが長期国債の金利レベルを著しく下げました。逆にFRBが購入した国債とモーゲージ債を売却すれば、長期金利を上げることも可能になったということです。つまり、これからは、FRBは短期金利だけでなく、長期金利も誘導することが可能なったということです。昨年FRBは大量に米国債とモーゲージ債を購入しました。21年に米国債を購入したのは、FRB、米銀、外国人がほとんどでした。2022年は、FRBは購入しないどころか、売却する可能性もあるということです。市場の流れが出始めるとこれまで国債の購入者であった米銀も売却し始めるでしょう。

短期金利(利上げのペース)だけでなく、長期金利の動向はFRBが握っています。住宅価格は上昇しています。住宅価格を抑えるには、FRBが保有しているモーゲージ債の売却でモーゲージ金利を上げることで。住宅価格の上昇を抑えることができます。モーゲージ金利が上昇すれば、国債とのスプレッドも広がるでしょう。モーゲージ金利のスプレッドが広がれば、金利スワップのスプレッドも広がり、社債スプレッドも広がります。企業の借り入れコストは上昇することで、企業の余剰在庫s積み増しをけん制することができます。FRBがインフレを退治しようとするには、最終需要を抑制することが最も効果的です。市場が話題にしている短期金利の引き上げよりも、保有国債と保有モーゲージ債の資産縮小が最もインフレの抑制には有効となります。この点はかなり重要です。

今のFRBはフルスロットルで走行していた自動車を、急ブレーキをかけようとしているようです。過去の金融緩和から引き締めへの転換は、アクセルを緩めて、エンジンブレーキを効かせた後、ブレーキを踏んでスピードを落としていました。今回は様相が違います。過去30年間米国市場を見てきましたが、これほど急旋回したことは初めてです。2000年のITバブルを崩壊させた時以上に感じます。

米国株の中でハイテクグロース株は大幅下落の可能性

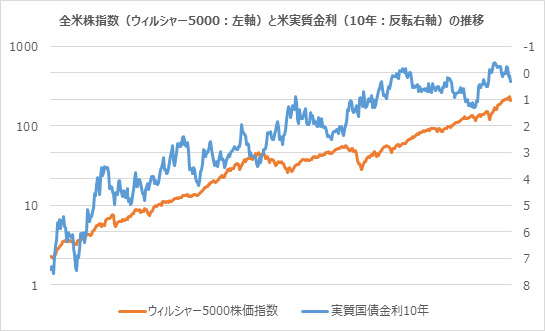

FRBが利上げを開始し、資産縮小に動いた場合、長期金利は上昇するでしょう。名目金利が上昇することで、これまで超低レベルで推移してきた実質金利が上昇します。低い実質金利が株価を支えてきた大きな要因の一つでしたから、株価は大きく調整すると予想されます。とくに、バリュエーションでみて高いPERで取引されてきたハイテクグロース株は、最も売られることになるでしょう。最近IPOした銘柄も調整されるでしょう。相場の調整局面では、流動性の低い小型株は、最も大きく影響を受けます。

米の実質金利と株価指数の推移

ハイテクグロース株の代表であるGAFAM+TSLA+NVDAは、米国の株価指数において大きなウェイトを占めています。こうした銘柄が調整すれば、損失を被った投資家は、合わせ切りを行うことで、どのような銘柄でも一応に売却圧力がかかってきます。

特に、ここ数年は、ETF投資が盛んでしたから、指数に連動するETFはリスクオフの影響を受けます。全米株式に投資するバンガード・トータル・ストック・マーケットETF(VTI)などは、中小型株も入っていますから、アンダーパフォームすることになるでしょう。今年の米株投資において重要なことは、流動性です。中小型株は避けて、大型株にした方がいいでしょう。大型株ということであれば、S&P500株価指数に連動するETFでもよさそうですが、S&P500指数はほとんどの機関投資家のベンチマークになっていることから、ボラティリティーは案外高くなると思われます。インフレ指数が高止まり、下げ始めるまでは、インカムが得られる戦略が選好されます。リーマンショックの際にも、グロース株からバリュー株、特に配当利回りの高い銘柄に資金が向かうでしょう。

FRBはインフレの抑制に本気なっていると思われます。年後半には、22年のインフレ水準がベースとなることで、前年同期比の価格指数は落ち着いてくるかもしれません。それまでは、ディフェンシブな投資スタンスで臨んだ方がいいでしょう。盲目的に、インデックスの積み立て戦略は、ただただナンピン買いを進めるだけになるでしょう。インフレが反転すれば、その時点からインデックス買いを再開すればいいでしょう。どうしても解体人や積み立てたい人は、22年の前半は、バリュー株のアクティブ型投資信託やETFを積み立てた方がいいでしょう。今は、ハイテクグロース株は絶対買ってはいけない銘柄です。インフレが反転するまで待つのみです。休むも相場です。

米国インフレ過熱でバリュー株とエネルギー関連株に注目~米国消費者物価指数(CPI)

では、いつインフレが収まるのでしょうか?22年の後半は、前年同期比のインフレ指数は低くなる可能性があります。すべてはFRBの金融政策次第です。アグレッシブにFRBが金融引き締めを勧めれば、株式市場が先行して下落することで、実体経済に影響を及ぼし始めます。株価が大幅に調整すれば、商品価格も下げ始めると思われます。商品市況が現状と同じレベルで推移すれば、22年対比の数字は、フラット(0%)です。

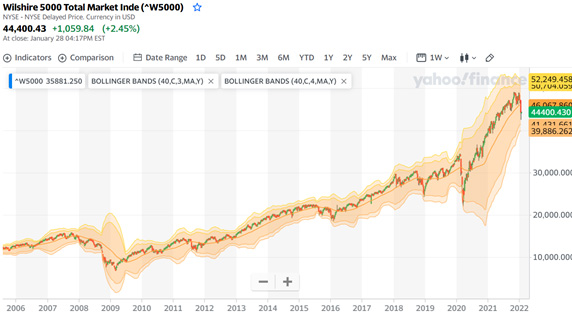

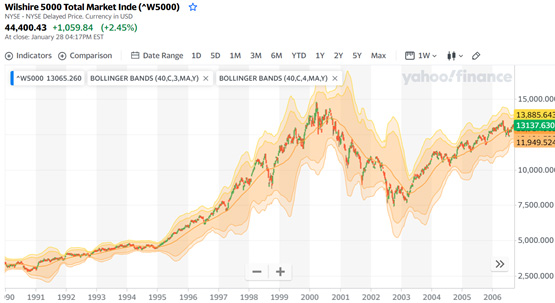

FRBはウィルシャー5000株価指数を重視

FRBは株価が下がると、景気テコ入れ策として、流動性を増加させるべく金融政策で対応してきました。FRBは政策当局として、個別銘柄は重視していません。株式市場全体を見ているので、全株式を網羅しているウィルシャー5000株価指数を重視しています。2018年年末は、2016年から利上げし続けていましたが、利上げを凍結して株価が下げ止まりました。2020年3月は、緊急利下げでも下げ止まらなかったので、資産購入を打ち出して量的緩和まで行いました。それぞれ株価の調整水準は、ボリンジャーバンド(200日、4σ)でした。次回もこのレベルが下げ止まる水準になるのではないでしょうか。過去どの調整局面でも、200日のボリンジャーバンド分析で4σのところでは止まっています。

米全株式指数(ウィルシャー5000株価指数)の推移

ボリンジャーバンド 日足200日;3σ、4σ

ボリンジャーバンド:2005年~2022年1月

※週足なのでボリンジャーバンドは40週に設定しています。

ボリンジャーバンド:1990年~2006年

※週足なのでボリンジャーバンドは40週に設定しています。

ボリンジャーバンドで見ると下値のめどは、39,340で現時点から、11%下落したレベルになります。

注)ボリンジャーバンドは、200日で4σを目安にしています。2018年の調整局面、2020年3月の調整局面でも、4σで下げ止まっています。今回は下げが急ですから、ボラティリティーも上昇して、ボリンジャーバンドの幅がさらに広がる可能性があります。

米国株の下落はいつまで続く?今後の見通し

2022年前半は、FRBの金融引き締めを嫌気して、株価は軟調な推移となりそうです。しかし、株価が下がると、現在高騰している商品市況も軟調になると予想されます。インフレの数字が落ち着きてくると、FRBは株価や景気をよくするために、金融引き締めスタンスを急に撤回すると思われます。春先から夏場にかけてが、相場の調整局面が終了するタイミングと見ています。

しかしそれは、各種インフレ指数の結果次第です。2022年は、雇用統計よりも、インフレ指数がより注目されるようになると思います。FRBが最も注視しているインフレ指数は、PCEデフレーターです。ただし、デフレーターよりも先行性のある月次のCPI、PPIも重要です。