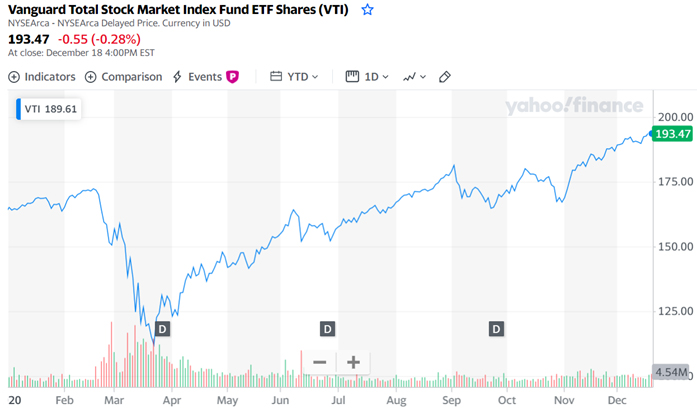

2020年は、想定外と誰しもが思うことが起こりました。100年に一度の危機と言われますが、2008年のリーマン・ショックの際にも100年に一度と言われました。ただし、株価の調整がこれまで以上に早くなり、底からの戻りもこれまで見たことのないような速度で株価が上昇しました。

目次 ー Contents

コロナ禍でも米国株価が急速に上昇した理由

全てコロナ禍で説明する世の中のエコノミストやストラテジスト、アナリストが多いですが、相場を見る上で最も大切なことは、中央銀行の金融政策をよく見ることだと思います。事実、株価の調整が始まった2月21日より1週間前に開催されたFRB議長の議会公聴会において、パウエル議長は、昨年9月以降行ってきた短期国債の買い上げをやめると示唆しました。それまでは、量的緩和を進めていたわけですが、量的緩和の終了を示唆したのです。当然、金融市場は動揺します。同じようなことは2018年の第4四半期にもありましたが、その時は、市場が利下げを催促するかのように国債に資金が集中し、中長期国債の金利は大きく下がりました。20年の夏には、短期金利も下げています。こうした金融緩和状態にあったからこそ、2019年から2020年2月までは株価が上昇していたのです。

くしくも、株価が下げ始めたタイミングで、アメリカ国内でも、新型コロナに感染する症例が出始め、株価は下げ足を早めました。それ以降、世の中の報道もエコノミストやストラテジストのコメントもコロナのことばかりです。しかし、株式市場やクレジット市場が底を打ったのは、FRBの利下げと資産購入拡大、それと政府の財政出動でした。大きな株価の動向を占う上で大切なのは、金融政策と財政政策の行方です。あまりコロナの感染者数の動向を気にしすぎるのも、大局を見失うことになるので注意が必要です。しかも、12月にはワクチンも承認されワクチンの配布が年初から大々的に始まります。ワクチンが多くに行き渡るようになると、かつての様に人々は外出し始めるでしょう。2021年の株価の動向を見る上では、新しい視点で経済を見ることが必要になります。

今後買うべき米国株のおすすめ投資セクターとは?

ただし、コロナ禍において世の中の働き方は大きく変わりました。会社へ出社することなく、在宅で勤務するように世界的に変わりました。過去5年ぐらいの間、世の会社は、システムをクラウドへ動かす動きが大きな潮流としてありました。企業のデジタル・フォーメーション(DX)が大きく変わったということです。クラウド化への動きと呼応するように、在宅勤務関連の株式銘柄は大きく上昇しました。コロナ禍を受けて企業のDX化はますます進んでいくでしょう。実際に予想されていたDXへの変遷は2~3年早まったと言われています。この動きは2021年も続くでしょう。クラウド関連の株は感染者数が高止まりしている以上高値を更新し続けるでしょう。ただし、第1四半期の決算が出始めるころには、注意が必要です。2020年までのような高成長は、前年同期比という考え方から成長率が減速する可能性があります。4月以降の決算発表時以降、決算内容には注意が必要です。

アメリカの医療の世界では、遠隔医療が急速に広まっています。在宅勤務ではなく、在宅医療(治療)は、この先数年さらに拡大するでしょう。感染リスクを恐れて、病院へ直接行くことは避けるという心理面での要因だけではありません。アメリカでは健康保険を企業が用意していることが多く、企業側としては健康保険の支払い(従業員の医療費)を少しでも下げたいというニーズがあります。遠隔医療サービスを行っている企業は、個人に対してマーケティングを行うというより、企業にマーケティングを行っています。企業側からの需要はますます大きくなっていくでしょう。テラドック(TDOC)では、すでに契約者数が、5000万人を超えました。健康管理などのサービスはますます広がっていくことでしょう。世界的な高齢化社会が進んでいくことからもヘルスケア分野は注目分野です。

ワクチンの配布が始まることで、これまで家に閉じこもっていた人たちは、かつてのように外出しやすくなります。もっとも影響を受けていた分野、例えば、旅行、ホテル・リゾート、カジノ、エアライン、ショッピングセンターなどの業界の株価は急速に回復していくでしょう。

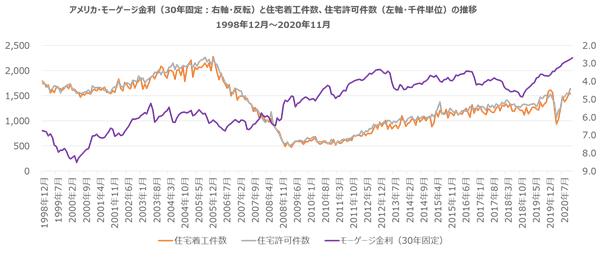

バイデン大統領就任により、再生可能エネルギー関連の投資は大きく成長するでしょう。また、電気自動車の生産、販売も進んでいくと思います。かつてないほどの低金利環境となったことで、住宅関連も大きな恩恵を受けています。しばらくの間、FRBは低金利政策を継続するということなので、住宅関連は2022年までは安心して投資できるセクターだと思います。

投資戦略重視。これから買うべきおすすめ米国株ETF銘柄は?

では、具体的どの銘柄を買っていけばいいのか?とおすすめのテーマや具体例を挙げながら説明したいと思います。

総合型(中小型株も含めて幅広く投資)の米国株ETF

アメリカ株に投資する際、どのETFがいいかということですが、大型株だけでなく中小型株も含めたアメリカの株式全体を網羅したETFがいいと思います。ダウ工業株30種指数は超大型株30社で計算した株式指数です。機関投資家がよく使う株式指数はS&P500株価指数です。これは時価総額が大きい500社をまとめた株式指数です。

他にはハイテク株が多いNASDAQ指数などもあります。アメリカは企業の新陳代謝が激しく、ダウ30種は過去20年見てみれば、その構成は大きく変わっています。新しく上場し大きく成長する企業も多いです。例えば、アマゾンなどは1997年にNASDAQに上場しその後大きく成長しました。アメリカ株を検討するうえでは、今後成長するであろう中小型株もポートフォリオに加えておくことが重要です。

中小型株も含め、アメリカ株全体に投資している総合型ETFは以下の通りです。資産残高が小さいものは除外してあります。

| ティッ カー | ETF銘柄名称 | 保有 銘柄数 | 発行・ 運用会社 | 費用率 | 資産残高 (10億$) [円換算]※ | 1日平均 取引額 (百万$) | 2020年 年初来 成績 |

| VTI | Vanguard Total Stock Market ETF バンガード・トータル・ストック・マーケットETF | 3,550 | Vanguard | 0.03% | $199.99B [20.6兆円] | $650.6M | 17.44% |

| ITOT | iShares Core S&P Total U.S. Stock Market ETF | 3,549 | Blackrock | 0.03% | $31.78B [3.3兆円] | $110.2M | 17.25% |

| SCHB | Schwab U.S. Broad Market ETF | 2,548 | Charles Schwab | 0.03% | $17.90B [1.8兆円] | $50.8M | 17.31% |

| IWV | iShares Russell 3000 ETF | 2,840 | Blackrock | 0.20% | $10.63B [1.1兆円] | $35.6M | 17.01% |

※ドル円為替レートは、103.34(12/22NYクローズ)で計算しました。

日本の証券会社での取り扱い状況ですが、以下の通りです。

| ティッカー | ETF銘柄名称 | SBI 証券 | マネックス 証券 | 楽天 証券 | DMM証券 | サクソバンク証券 | IG証券 |

| VTI | Vanguard Total Stock Market ETF バンガード・トータル・ストック・マーケットETF | 有り | 有り | 有り | 有り | 有り/CFD | CFD |

| ITOT | iShares Core S&P Total U.S. Stock Market ETF | 有り | なし | 有り | なし | 有り/CFD | CFD |

| SCHB | Schwab U.S. Broad Market ETF | 有り | なし | 有り | なし | 有り/CFD | なし |

| IWV | iShares Russell 3000 ETF | 有り | なし | 有り | なし | 有り | CFD |

バンガード・トータル・ストック・マーケットETF(ティッカー:VTI)

アメリカ株投資を検討している方にまず最初にお勧めするのは、バンガード社が発行運用しているバンガード・トータル・ストック・マーケットETF(ティッカー:VTI)です。VTIは、大型株で構成されているS&P500株価指数やハイテク株へ集中しているNASDAQ100指数ではなく、中小型株も含めて幅広く投資しています。中小型の株式銘柄は、成長が期待できる有望企業が集まっていますから、ここに投資しない手はありません。しかしながら、小型株は数も多く、会社の規模も小さいので、中小型株全般にも投資しているVTIがおすすめです。

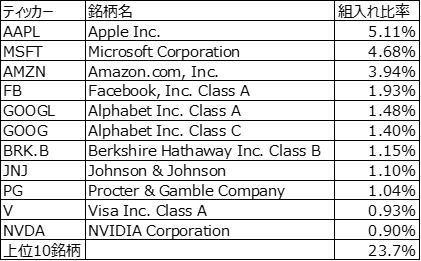

組み入れ銘柄数は3,550銘柄に及びます。ダウ30種株価指数などは超大型株30社で構成されています。2020年特に株価が上昇したのは、通称GAFAMと呼ばれる、グーグル、アップル、フェイスブック、アマゾン、マイクロソフトでした。それに加えて市場で話題になったのはステラです。このGAFAMがどのくらい組入れられているのかを主要ETFごとに見てみましょう。

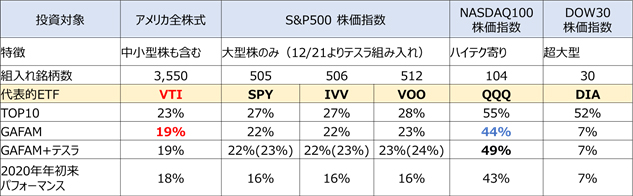

VTIでは、GAFAMで19%、テスラを加えても19%です。S&P500株価指数にトラックするSPDR S&P 500 ETF(SPY)、iシェアーズ・コア S&P 500 ETF(IVV)、バンガード・S&P500ETF(VOO)では、それぞれ22%、23%(12月21日からテスラが加わる)です。NASDAQに至ってはGAFAMだけで44%、テスラも入れれば49%になります。ここまでくると集中しすぎているという印象を受けます。反対に、ダウ30では、それぞれ7%しか入っていません。これはこれで少なすぎるという印象です。

純資産総額は、1,892億ドル(約20兆円)で、1日平均59.2億ドル(約6000億円)の取引量があり流動性は非常に高いETFです。

組み入れ上位10銘柄は以下の通りです。

大型ETFの組み入れ銘柄の特徴

VTIは非常にバランスの取れたポートフォリオ構成となっています。まさしくアメリカ株式会社を所有できるということです。VTIは定期的に毎月定額を購入していくというドルコスト平均法という投資方法がおすすめの投資方法です。証券会社によっては、買い付け手数料を優遇しているところもあるので、証券会社に確認してください。

軸となる投資(コア投資)をVTIとすることで、さらに収益機会を探っていくというのがおすすめの投資となります。いくつか投資テーマ別に、お勧めのETFを紹介します。

インデックス・ファンド最大手のバンガードとおすすめETFを知る

ハイテク大型株の米国株ETF

大型ハイテク銘柄は歴史的に運用成績が非常に高く、ある程度分散して保有したいということであれば、NASDAQのなかでも大型100銘柄に投資するQQQは、純資産残高も大きく、流動性も非常に高いのでお勧めのETFです。純資産残高は1414億ドル(約14兆円)に達します。1日平均約107億ドル(約1兆円)取引されていて流動性は非常に高いです。

インベスコQQQトラスト(QQQ)

NASDAQのなかでも、特に大型株に絞られているため、GAFAMに代表される巨大ハイテク株の比率が高くなっています。年初来の資金流入量は、154億ドルです。配当利回りは0.75%と低く、ハイ・グロース株式主体です。P/Eは36.5倍。P/Bは7.6倍です。費用比率は、0.20%と高めですが、高い流動性とパフォーマンスが魅力です。年初来のパフォーマンスは+43%になります。

ハイテクETF 「TQQQ」と「QQQ」とは?どこの証券会社で買えるの?

上位組み入れ銘柄は表の通りです。

GAFAMだけで44%、テスラを加えると49%とほぼ資産の半分をGAFAM+テスラで占めています。2020年はたしかに高いパフォーマンスでしたが、2020年の第2四半期以降の決算では、あまりに良かった2020年との対比となるため、ワクチンでアメリカ経済が本格回復している状況では、前年同期比で見た場合、昨年ほどの伸びがなくなる企業も出てきます。期待値が高いだけに、成長率が低くなった時の反動は心配事項です。

その時には、次に案内する安定したパフォーマンスが期待できる高配当株式投資に切り替えていくことが大切です。セクター・ローテーションと呼ぶ人もいます。割安株のバリュー投資もいいですが、安定度でいえば高配当株式のほうがおすすめです。

ハイテクETF 「TQQQ」と「QQQ」とは?どこの証券会社で買えるの?

高配当株式投資の米国株ETF

アメリカ株の高配当株式のなかには、10年、20年、中には60年以上の長期にわたって配当金を増額し続けている企業がいくつかあります。有名なものとしてP&Gやマクドナルド、コカ・コーラなどが該当します。こうした企業に好んで投資を行ってきたのが、世界一投資が旨いと評価されてきたウォーレン・バッフェット氏です。こうした高配当企業の株式を持ち続けていれば、株価の短期的なアップダウンに左右されず、毎年安定した配当収益を得られるということで、株式指数全体が低調な時でも下落率が低く抑えられるという特徴があります。

ETF投資では、個別の高配当株式に投資した場合に比べて、特定企業のネガティブなニュースが出た場合でも影響を受けることが少ないので安心です。高配当株式に投資するETFでは、次の銘柄がおすすめです。

チャールズ・シュワブ社 SCHW US DIV EQTY(ティッカー:SCHD)

チャールズ・シュワブ社が運営する高配当株に特化した株式ETFです。10年間配当を出し続けている銘柄に集中しています。組み込み銘柄数は102と少なく、セクターは銀行、工業や消費者関連、リートが多くなっています。純資産総額は、155.5億ドル(約1.6兆円)です。1日の平均取引量は1億ドル(約100億円)あります。年初来の資金流入額は23億ドルです。直近3か月でも、11.6億ドル流入しています。配当利回りは4.13%と高く、P/Eは19.75倍、P/Bは2.38倍です。

年初来のパフォーマンスは14.49%、過去5年間でも、13.85%と安定したパフォーマンスを示しています。ただし、日本の証券会社では扱っているところが限られているようです。

上位組み入れ銘柄は以下の通りです。

投資セクターでしぼる。これから買うべきおすすめ米国株ETF銘柄は?

米国クラウド関連の企業群に投資する

世間では、5Gへの投資がよく話題にのぼりますが、直接5G関連銘柄への投資は、あまり期待していません。むしろ、世の中が5Gに変わることで恩恵受けるクラウド市場やクラウド上で運用するソフト・サービス会社のほうが収益を期待できます。

GAFAMを代表する米ハイテク企業は、資金力に物言わせ、これまでの強みとする個々のサービスから違う分野への投資を続けてきました。10年代は、各社クラウド事業に進出しました。今はそれが本業を上回る大きな収益源となっています。クラウド事業(IaaS)は、今後、システムを動かすソフト分野においてSaaS企業との融合がキモになってきます。AI技術を応用したものになるのかもしれません。5Gの時代になれば、エッジ・コンピューティングが進んでいくと予想されます。IOTはいまでも注目されていますが、通信との融合が進み、GAFAMは通信事業を手掛けるようになっているのかもしれません。通信事業との提携・買収は十分起こりうると考えています。また、自動運転なども自社で開発しています。今後は自動車分野へ進出するかもしれません。ひょっとすると、自家用ドローンはGAFAMから発売されるのかもしれません。

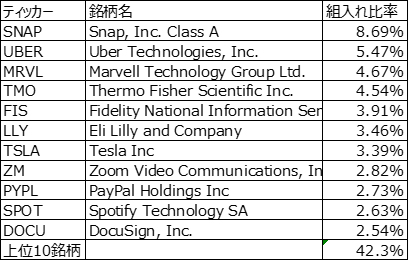

グローバルX クラウド・コンピューティング ETF(ティッカー:CLOU)

CLOUは、クラウド・コンピューティング企業の株式に投資します。 サブスクリプションによってインターネット経由でソフトウェアのライセンスと配信を行い、インターネット経由でソフトウェアを作成するためのプラットフォームを提供し、インターネット経由で仮想化コンピューティングを提供し、データセンターを所有または管理し、関連するハードウェアを作成または配布する企業に投資しています。 株式は時価総額加重です。SaaSを代表数する企業が組入れられています。

上位組入れ銘柄は以下の通りです。クラウド関連のSaaS企業が多く組入れられています。

IPOしたばかりで高成長が期待できる上場間もない企業ばかりに投資する

ファースト・トラスト 米国株 オポチュニティーズ ETF(ティッカー:FPX)

FPXはIPOしたばかりの米国企業100社で構成されています。対象株式は、約4年間保有されます。IPO後6取引日の終値後で購入され、1000日目に売却されます。ファンドは、通常の最小サイズと流動性要件に加えて、さらに定量的なスクリーニングを適用しますが、厳格には運用されていません。IPO初日に最低時価総額が5,000万ドル、浮動株比率が少なくとも15%が組入れ基準となります。

このプロセスにより、新しい企業が参入し、古い企業が老朽化すると、組み入れ銘柄が大幅に変わる可能性があります。全体として、成長が期待できるアメリカの新興企業に投資しようとしている投資家にとっては良い投資対象となるETFです。IPO直後の新興企業は、会社の発展のために誰よりも努力します。将来のテンバガーが隠れていることも多いです。個別株でテンバガーを見つけたい投資家にとっては面白い投資対象となるでしょう。かつて、ヘッジ・ファンドのファンド・オブ・ヘッジファンド(FOHF)でファンド・マネージャーを探していた時に、似たように設立間もないファンドばかりを集めたファンドを運営したことがありますが、非常にパフォーマンスは高かったです。

FPXは残高が22億ドル(約2300億円)、1日の取引高は1200万ドルとそれほど流動性が高いわけではありません。

組入れ上位の銘柄は以下の通りです。今年注目された新興企業がたくさん入っています。

ヘルスケア分野

米国でも高齢化は問題となっており、ヘルスケア分野は長期で見ればまだまだ伸びていく分野です。高齢化社会の進展により医療費やヘルスケアへの支出も大幅に増加すると思われます。

今注目されているのは、遺伝子治療薬の急拡大です。新型コロナのワクチン開発でもmRNA技術やウイルス・ベクターワクチンは注目されました。こうした薬品業界は収益が安定していることに加え、ワクチンや治療薬開発は常に注目を浴びることになります。また、新薬開発には多額の研究開発費用が必要となります。大手製薬会社は、自社のラインナップ拡充や不得手とする分野の補完のための買収・合併が進むと予想されます。一方、新薬開発には、新たなベンチャー企業が数多く並んでいます。過去のヘルスケア株式のリターンですが、大統領選挙の翌年は他の時期よりも上昇しています。

2020年代は、「医療とAIの融合」「手術支援(遠隔医療)」「ウェアラブル端末による医療」などが重要な投資テーマになると予想されています。医療サービス分野では垂直統合型の再編が継続し、コスト引き下げ圧力が一段と高まることが予想されます。それに伴い医療機器分野でも規模や革新的技術、新たなビジネスモデルを求めた再編が加速する見通しです。新たな医療機器の技術革新は続いていきます。20年代は、スマホやウェアラブル端末による医療やサービスに注目が集まるでしょう。

バンガード・米国ヘルスケア・セクターETF(ティッカー:VHT)

VHTは、MSCI USインベスタブル・マーケット・ヘルスケア25/50インデックスのパフォーマンスへの連動を目指すETFです。米国のヘルスケア・セクターの大型株、中型株、小型株に投資します。このセクターは、ヘルスケア機器およびヘルスケア用品を製造する企業またはヘルスケア関連サービスを提供する企業、医薬品およびバイオテクノロジー製品の研究・開発・製造・マーケティングを主たる業務とする企業で構成されています。

421銘柄に分散投資しています。資産残高は129.1億ドル(約1兆3400億円)と大きく、1日の取引高は4890万ドル(約5億円)と流動性もそれなりにあります。

上位10銘柄は以下の通りです。

ISH US MED DEVCE(ティッカー:IHI)

ブラックロック社が運営する医療機器に特化したETFです。ニッチなセクターの割には、時価総額は87億ドル(約9000億円)と大きく、年初来26億ドル資金流入しています。組み入れ銘柄数は64名です。医療テクノロジー分野に集中しています。費用率は0.42%と高くなっています。1日の取引量は5800万ドル(約6億円)です。年初来のパフォーマンスは、17.3%となっています。過去3年間は20.83%と非常に高いパフォーマンスとなっています。

主な組み入れ銘柄は以下の通りです。

不動産・住宅関連

金利低下の恩恵を最も受ける業界です。一部、ショッピング・モールなどコロナ禍の影響を大きく受けた資産もありますが、ワクチンの配布開始とともに、現金をたくさん保有している消費者の外出が増えることから、株価が元に戻る動きは強まるでしょう。一方、これまでリート市場を牽引してきた、データセンターや電波塔、Eコマース関連倉庫などは今後も堅調な値動きになると予想されます。データセンターは引き続きクラウド需要が牽引し電波塔は5G投資の恩恵を受けるでしょう。

Eコマース関連の倉庫需要はまだまだ大きくなっていくでしょう。コロナ禍の中なかで、ショッピング・モールは影響を受けています。しかし、ショッピング・モール運営の最大手サイモン・プロパティーズはアマゾンと提携し、遊休しているショッピング・モールをアマゾンの配送センターとして利用し始めています。配送センターを新規に立ち上げるより安上がりで有効な利用方法です。

また、住宅・建設関連も低金利の恩恵を受けているセクターです。住宅ローン金利は過去最低まで下がっています。将来の住宅需要を先取りすると言われている木材先物の価格も来年春以降は上昇すると織り込んでいます。これまで若者は、会社勤めのこともあり都市部に住むことが流行でしたが、コロナ禍において、郊外での生活に流行は移っています。引き続き、住宅分野は堅調な地合いが続くでしょう。

このセクターではあえて、データセンターと電波塔など特にここ数年パフォーマンスの高かった銘柄が少ない純粋に不動産に特化したリートETFを紹介します。

SPDR® ダウ・ジョーンズ REIT ETF (ティッカー:RWR)

RWRは、市場で最も古い不動産ETFのひとつであり、資産額はと大きく、1日の取引量とも流動性は高いです。商業用・住宅用不動産を所有または運営し、時価総額2億ドル以上かつ不動産事業からの収入が総収入の75%以上を占める企業であることが条件です。ファンドは、病院REITから鉄道REITまですべてを含む「特殊REIT」カテゴリーよりも、代わりに典型的な不動産サブセクターである商業および住宅REITをオーバーウェイトしています。 純粋な不動産投資にベットする投資家には、このETFがおすすめです。RWRの戦略は今年前半のパフォーマンスは良くありません。しかし、コロナの影響がなくなり、人々が街に戻っていく局面では価格の上昇が期待できます。

主な組み入れ銘柄は以下の通りです。

SPDR S&P HM BLDR (ティッカー:XHB)

XHBは、アメリカで非常に人気のあるETFです。住宅建設業に集中投資するという特色のあるETFです。住宅建設業界に限らず住宅関連企業も組入れられています。XHBの費用率は0.35%です。資産残高は13.5億ドル(約1400億円)と大きく、1日の取引量も1億6000万ドル(約170億円)と流動性は高いETFです。

上位組入れ銘柄は以下の通りです。

再生可能エネルギー(インフラストラクチャー投資)関連

バイデン政権は公約通り、温室効果ガスの排出を削減するインフラストラクチャの構築を進めるでしょう。公共交通システムに投資し、より多くのアメリカ人に車なしで移動するための手頃で効率的な方法を提供し用としています。州および地方政府が電気自動車の購入を支援し、それらに電力を供給するための全国的な電気自動車充電ネットワークの構築が進んでいくでしょう。

また、全国的な高速鉄道ネットワークの構築も検討されるでしょう。電力網の近代化はバイデン政権の大きな目標となります。再生可能エネルギーのインフラストラクチャー関連や太陽光発電関連は大きな投資テーマとなります。太陽光発電は次世代クリーン発電で、風力発電ともに最も期待される分野です。アメリカ大陸の西部地区には、これまで農業にも工業にも適さなかった広大な砂漠地帯が存在します。太陽光発電であれば、こうした砂漠こそが土地の値段も安く、発電効率の上でも最も効果的な場所です。アリゾナやネバダ、ニューメキシコなどは、エネルギー生産拠点に生まれ変われます。

ファースト・トラスト ナスダック クリーン・エッジ・グリーン・エナジー指数 ETF(ティッカー:QCLN)

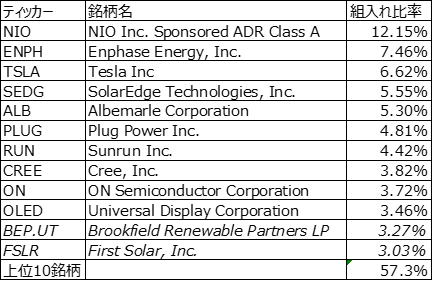

QCLNは、クリーンエネルギー業界で幅広く米国に上場している企業を保有しています。 対象となる企業は、次の4つのサブセクターのいずれかの製造業者、開発者、流通業者、または設置業者です。高度な材料(クリーンエネルギーを可能にする、または石油製品の必要性を減らす)、スマート・グリッド、エネルギー貯蔵および変換 (ハイブリッド・バッテリー)、または再生可能発電(太陽光、風力、地熱など)がセクターの構成です。QCLNは、再生可能エネルギーというセグメントのなかで、最も低コストで流動性の高いファンドの1つであり、再生可能エネルギーの投資対象を探している投資家にとってはおすすめです。

経費率は、0.60%と高めです。資産残高は、16.9億ドル(約1700億円)あり、1日の取引量は3600万ドル(約37億円)とニッチなセクターETFにしては、流動性があります。

上位組入れ銘柄は以下の通りです。注目銘柄が数多く組み入れられています。

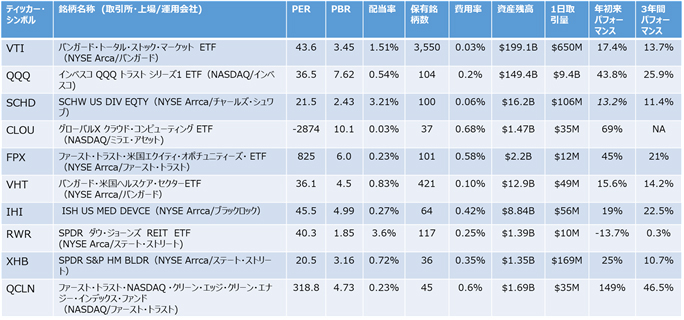

2021年、おすすめしたい米国株ETF~まとめ

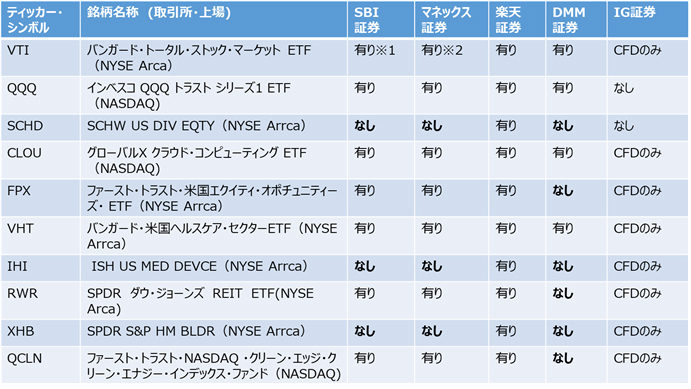

今回はアメリカ株式全体に投資するVTIを中心に、今の超低金利環境とバイデン政権の誕生によって期待される投資テーマや特定のセクターに集中投資するETFを紹介しました。それぞれの投資テーマやセクターのなかでも、自分なりに残高が大きく、流動性が高いオススメの銘柄を紹介させていただきました。小さい資産残高の場合、償還される(上場廃止となる)可能性もあります。流動性が低いものは取引に支障をきたすこともあります。個別の取引については、各証券会社に問い合わせてください。ほかにも興味深いETFはあるのですが、日本の証券会社では扱っていないETF銘柄は今回除外させていただきました。

個別銘柄のETFを紹介しましたが、あくまでも投資はご自身で判断され、自己責任でお願いします。

照会した銘柄一覧表

日本国内の証券会社での取り扱い状況

※サクソバンク証券は取り扱いが多いのですが、デモ口座の有効期限が過ぎたので私の方では確認ができませんでした。