目次 ー Contents

米雇用統計、10月53.1万人増 失業率は4.6%に改善

米労働省が5日発表した10月の雇用統計は、非農業部門雇用者数が前月より53万1000人増加した。予想されていた以上の増加幅となり、第4・四半期の初めに経済活動が勢いを取り戻したことをより鮮明に示した。今夏の新型コロナウイルス感染者数の急拡大が収まったことを受けた。

9月の雇用者数の増加幅も、当初発表の19万4000人から31万2000人へ上方改定された。雇用者数は2020年2月に付けたピークと比べるとなお420万人低い水準にある。年初からの月ごとの伸びの平均は58万2000人。10月の市場予想は45万人増だった。ただ、予想には12万5000人から75万5000人まで幅があった。9月初めに連邦政府の失業手当が終了し、学校が再開して対面授業が始まったが、労働者不足は続いている。

| ■非農業部門の雇用者数(前月比):53.1万人(予想:45.0万人)前月比:33.7万人増 ■失業率:4.6%(予想:4.7%) 前月:4.8% |

人手不足を反映し、賃金は引き続き上昇。時間当たり平均賃金は前月比0.4%、前年同月比4.9%増加した。感染力が強い新型コロナのデルタ変異株による感染拡大や、経済全般での商品不足が響いて第3・四半期の経済成長が1年超ぶりに鈍化した後、消費者信頼感やサービス部門の活動がともに上昇していることを映し出した。10月の失業率は4.6%と、9月の4.8%から改善した。企業の求人が非常に強い一方で、引き続き数百万人が失業しており、労働力となっていない。

10月は10万4000人が労働市場に参入したにもかかわらず、労働参加率は61.6%と前月から横ばい。労働参加率は20年6月以降、61.4-61.7%の狭い範囲内にとどまっている。

27週以上連続で失業している人の数は35万7000人減の230万人。公式に失業していると見なされている人(74万人)の31.6%に相当した。プリンシパル・グローバル・インベスターズのチーフストラテジスト、シーマ・シャー氏は今回の雇用統計について、労働参加率が低調だったことが唯一の弱点だったと指摘。ただ「政府の雇用支援の削減、学校の対面授業の再開、感染者数の減少などを踏まえると、労働参加率は回復していくとみられる」と述べた。

業種別では、レジャー・接客が16万4000人増。専門職・企業サービス、輸送・倉庫、ヘルスケア、卸売、金融、鉱業でも増加した。製造業は6万人増。このうち2万8000人が自動車製造だった。建設は4万4000人増。一方、政府部門は7万3000人減。州・地方政府の教育部門の人員が6万5000人減少した。政府は、新型コロナ感染状況に関連する教育部門の人員数の変動で、通常の季節的な動きが歪められているとしている。

労働市場の需給ギャップは、新型コロナのパンデミック(世界的大流行)の最中の家庭内の介助や、新型コロナ感染の恐れ、早期退職、多額の貯蓄や転職、高齢化、さらに最近終了した失業給付追加支給などが要因とされる。都市部を離れた多くの人々がまだ戻ってきていないことから、仕事と住んでいる場所との間にミスマッチが生じている可能性もある。8月末時点の求人数は1040万人だった。パンデミック前に比べ、依然として約500万人が失業している。

米連邦準備理事会(FRB)のパウエル議長は今月3日、記者団に「労働供給に対する阻害要因は、ウイルス封じ込めのさらなる進展によって減少し、雇用増と経済活動を支えるはずだ」と述べた。

FRBは今月、テーパリング(量的緩和の縮小)を始めると発表した。

連邦政府が来年1月4日に施行するコロナワクチン義務化は政府の請負業者と従業員100人以上の企業に適用され、労働者不足をさらに悪化させる可能性が懸念されている。

出所:ロイター

10月に働けなかった労働者が100万人超減 デルタ感染一服で

新型コロナウイルスのパンデミック(世界的大流行)の影響で過去4週間のどこかの時点で働けなかった米国の労働者数は、10月に100万人超減少した。コロナ感染者数が減少し始め、健康上の懸念から求職していないと回答した人も減少した。米労働省の調査で5日、明らかになった。

この調査によると、10月に働けなかったり、勤務先の完全な閉鎖や事業縮小によって労働時間が減ったりした労働者は約383万人となり、前月の約503万人から減少した。8月に減少傾向が途絶えて増加していたが、再び減少に転じた。

感染力が強い新型コロナのデルタ変異株の感染が広がって経済に打撃を与え、労働市場の不確実性が再燃した今夏を経て、勢いを取り戻しつつある経済状況を映し出した。

今回の調査期間中、米国での新型コロナ感染者数はピークだった9月半ばから半減した。現在は感染者数のうち99%超をデルタ変異株が占めている。新型コロナへの懸念を理由に仕事を探さないと答えた人も9月の163万人から129万人へ減った。これは新型コロナのパンデミック(世界的大流行)が始まって以来の最低となり、労働力不足に苦しむ経済にとって明るい兆候となった。これらの数値は、米連邦政府が毎月の雇用統計と合わせ、パンデミックが始まった後に継続的に実施している家庭への追加調査に基づいている。

全体的には新型コロナの今夏の感染急増による逆風が弱まったことで、10月の雇用は予想以上に増加。2カ月連続の予想を下回る増加から勢いを回復したことが示された。

ニューヨークのインスペレXのシニアトレーダー、デービッド・ペトロシネリ氏は「過去2カ月ほどはデルタ変異株が雇用を抑制していたが、そこから脱したことで安堵(あんど)のため息をついている」と語った。パンデミックの影響でテレワーク(遠隔勤務)を最近したとの回答は10月に1805万人となり、9月の2035万人から減少した。

出所:ロイター

雇用情勢の概要(米国労働統計局)

2021年11月5日(金)午前8時30分(ET)

https://www.bls.gov/news.release/empsit.nr0.htm

家計調査データ (202) 691-6378 * cpsinfo@bls.gov * www.bls.gov/cps

事業所調査データ (202) 691-6555 * cesinfo@bls.gov * www.bls.gov/ces

メディア連絡先 (202) 691-5902 * PressOffice@bls.gov

雇用の状況2021年10月

米国労働統計局が発表した10月の非農業部門雇用者数は53万1,000人増加し、失業率は0.2%ポイント低下して4.6%となった。雇用の増加は広範囲に及び、特にレジャー・サービス業、専門職・ビジネスサービス業、製造業、運輸・倉庫業で顕著だった。一方、公立教育機関の雇用は減少した。このニュースリリースは、2つの月次調査の統計をまとめたもの。家計調査は、失業率を含む労働力の状況を人口動態別に測定している。事業所調査は、非農業部門の雇用、労働時間、所得を産業別に測定している。この2つの調査で使われている概念や統計手法については、テクニカルノートを参照のこと。

家計調査データ

10月の失業率は4.6%に低下し、失業者数は740万人と引き続き減少傾向にある。しかし、コロナウイルス(COVID-19)のパンデミック前の水準(2020年2月にそれぞれ3.5%、570万人)を上回っている。(表A-1参照。コロナウイルスのパンデミックによって家計調査とその測定がどのような影響を受けたかについては、本ニュースリリース末尾の囲み記事を参照)。

主要な労働者グループのうち、成人男性の失業率(4.3%)は10月に低下した。成人女性(4.4%)、10代(11.9%)、白人(4.0%)、黒人(7.9%)、アジア人(4.2%)、ヒスパニック系(5.9%)の失業率は、ほとんど変化がなかった。(表A-1、A-2、A-3参照)。

失業者のうち、永久失業者は210万人で、10月はほとんど変化がなかったが、2020年2月に比べて82万8,000人増加した。一時解雇者数は110万人で、前月からほとんど変化がなかった。この指標は、最高だった2020年4月の1,800万人から大幅に減少しているが、2020年2月の水準を30万6千人上回っている。(表A-11参照)。

10月の長期失業者(27週以上の失業者)は、35万7,000人減少し230万人となったが、2020年2月より120万人増加した。10月の長期失業者は全失業者の31.6%を占めている。(表A-12参照)。

労働力参加率は10月に61.6%と横ばいで、2020年6月以降、61.4%から61.7%の狭い範囲で推移している。参加率は2020年2月に比べて1.7ポイント低下している。雇用者人口比率は58.8%で、前月からほとんど変化がありませんでした。この指標は、2020年4月の最低値である51.3%からは上昇しているが、2020年2月の61.1%の数値を下回っている。(表A-1参照)。

経済的理由によりパートタイムで雇用されている人の数は440万人で、10月はほとんど変化がなかった。これらの人々は、フルタイムでの雇用を希望していたものの、労働時間が短縮されたり、フルタイムの仕事が見つからないためにパートタイムで働いている。この指標は、基本的に2020年2月の水準に戻っている。(表A-8参照)。

10月の非労働力人口のうち、現在仕事を希望している人の数は600万人で、前月比ではほぼ横ばいだったが、2020年2月からは96万8千人増加した。これらの人々は、調査前の4週間に積極的に仕事を探していなかったり、仕事に就くことができなかったため、失業者としてカウントされていない。(表A-1参照)。

10月の調査では、求職中の非労働力人口のうち、労働力に余裕のある人の数は170万人と、ほとんど変化がなかった。これらの人々は、仕事を希望し、仕事ができる状態にあり、過去12ヵ月の間にいつかは仕事を探したことがあるが、調査前の4週間には仕事を探していなかった。就業意欲がなく、就業可能な状態にあり、過去12ヵ月以内に求職活動をしたことがあるが、調査前の4週間には求職活動をしていない人たち。(要約表A参照。)

家計調査の補足データ

10月にコロナウイルスの流行を理由にテレワークを行った被雇用者は11.6%で、前月の13.2%から減少した。このデータは、調査前の4週間のうち、パンデミックを理由にテレワークまたは有給での自宅勤務を行った被雇用者を対象としている。

10月の調査では、380万人が、パンデミックのために雇用主が休業したり事業を縮小したりして働けなかったと回答した。

この数字は、9月の500万人から減少した。10月にパンデミックに関連した閉鎖や休業のために働けなかったと回答した人のうち、13.3%が働けなかった時間分の給与を少なくとも何らかの形で雇用主から受け取っており、これは前月とほとんど変わらない。

10月の非労働力人口のうち、パンデミックの影響で求職活動ができなかった人は130万人だった。これは、9月の160万人から減少した。(失業者にカウントされるためには、積極的に仕事を探しているか、一時的に解雇されているかのいずれかでなければいけない)。

これらの補足データは、パンデミックの労働市場への影響を測るために、2020年5月から家計調査に追加された質問から得られたもの。このデータは季節調整されていない。すべての月の補足質問による推定値を示した表は、オンライン(https://www.bls.gov/cps/effects-of-the-coronavirus-covid-19-pandemic.htm)で入手できる。

事業所調査データ

10月の非農業部門雇用者数は53万1千人増加した。今年に入ってからの月間平均雇用者数は58万2,000人となった。非農業部門の雇用者数は、直近の谷である2020年4月以降、1,820万人増加したものの、パンデミック前の2020年2月の水準からは420万人(2.8%)減少した。10月の雇用増加は広範囲にわたっており、レジャー・ホスピタリティ、専門職・ビジネスサービス、製造業、運輸・倉庫業で顕著な雇用増加が見られた。公的教育機関の雇用は減少した。(表B-1参照。コロナウィルスのパンデミックによる事業所調査とその測定方法の影響については、本ニュースリリース末尾の囲み記事をご参照ください)

レジャー・ホスピタリティ分野の雇用者数は、10月に16万4,000人増加し、2021年のこれまでのところ240万人増加した。前月比では、飲食業で11万9,000人、宿泊業で2万3,000人の雇用が増加した。レジャー・接客業の雇用は、2020年2月から140万人(8.2%)減少している。

専門職・ビジネスサービスでは、10月に臨時ヘルプサービスで4万1千人の増加を含む10万人の雇用が増加しました。経営・技術コンサルティングサービス(1万4,000人増)、その他の専門・技術サービス(9,000人増)、科学研究・開発サービス(6,000人増)、法律サービス(5,000人増)などで雇用が継続して増加した。

専門職・ビジネスサービスの雇用は、2020年2月の水準を21万5,000人下回っている。

製造業の雇用者数は、自動車および部品(2万8,000人増)の増加に牽引され、10月に6万人増加した。また、金属加工品(+6,000人)、化学品(+6,000人)、印刷および関連サポート活動(+4,000人)でも雇用が増加した。製造業の雇用は2020年2月から27万人減少している。

運輸・倉庫業の雇用者数は10月に5万4,000人増加し、2020年2月の水準を14万9,000人上回った。10月は、倉庫・貯蔵(2万人増)、運輸・地上旅客輸送(1万6千人増)、航空輸送(9千人増)、トラック輸送(8千人増)で雇用が増加した。宅配便・メッセンジャーの雇用者数は、前3ヵ月間増加していましたが、10月は5,000人減少した。

建設業界の雇用者数は、9月の3万人増に続き、10月も4万4,000人増加した。10月は、非住宅専門工事業者(1万9千人増)および重・土木工事業者(1万2千人増)が増加した。建設業の雇用は、2020年2月の水準を15万人下回っている。

ヘルスケア分野では、10月に3万7,000人の雇用が増加し、そのほとんどが在宅医療サービス(1万6,000人増)と介護施設(1万2,000人増)で占めた。ヘルスケア分野の雇用は、2020年2月から46万人減少している。

10月の小売業の雇用者数は3万5千人増加した。食品・飲料店(1万6,000人増)、一般雑貨店(1万5,000人増)、健康・パーソナルケア用品店(8,000人増)、電気・家電店(6,000人増)などで雇用が増加した。これらの増加は、建材・園芸用品店(1万4,000人)の減少により一部相殺された。小売業の雇用は、2020年2月の水準よりも14万人減少した。

その他のサービス業の雇用は、個人・洗濯サービスが2万8,000人増加したため、10月は3万3,000人増加した。その他のサービス業の雇用は、2020年2月の水準を16万9千人下回っている。

金融業の雇用は、10月に2万1,000人増加し、2020年2月の水準に戻った。前月比では、不動産およびレンタル・リース(1万2,000人増)、証券・商品契約・投資(1万1,000人増)で雇用が増加した。

10月の卸売業の雇用者数は、耐久財部門の増加を反映して1万4,000人増加した。卸売業の雇用は、2020年2月に比べて15万8,000人減少した。

鉱業の雇用は、10月に引き続き増加傾向にある(5,000人増)が、2019年1月のピークからは8万7,000人減少している。

10月の雇用は、地方政府の教育と州政府の教育で減少した(それぞれ4万3千人減、2万2千人減)。私立教育では、雇用はほとんど変化がなかった(1万7千人増)。パンデミックに関連した人員の変動により、通常の季節的な雇用・解雇パターンが歪められているため、公立・私立教育における最近の雇用の変化を解釈することは困難である。2020年2月以降、地方政府教育で37万人の減少、州政府教育で20万5千人の減少、私立教育で14万8千人の減少となっている。

10月の情報部門の雇用者数はほとんど変化がなかったが(1万人増)、2020年2月より12万2千人減少した。

10月の民間非農業部門雇用者全体の平均時給は、過去6ヵ月間の大幅な上昇に続き、11セント上昇し30.96ドルとなった。過去12ヶ月間の平均時給は4.9%増加した。10月の民間企業の生産・非管理職の平均時給は、10セント上昇し26.26ドルとなった。(表B-3、B-8参照)。

民間非農業部門の全従業員の平均週間労働時間は、0.1時間減少し34.7時間となった。製造業では、週平均労働時間は0.1時間減少して40.3時間となり、残業時間は0.1時間減少して3.2時間となった。民間非農業部門の生産・非管理職の週平均労働時間は、0.1時間減少して34.1時間となった。(表B-2、B-7参照)。

非農業部門の雇用者数は、8月分が+36.6万人から+48.3万人へと11.7万人、9月分が+19.4万人から+31.2万人へと11.8万人上方修正された。これらの修正により、8月と9月の雇用者数は前回発表より23万5,000人増加した。(毎月の修正は、前回の発表以降に企業や政府機関から受け取った追加報告や、季節要因の再計算によって行われる)

_____________

11月の雇用情勢は、2021年12月3日(金)午前8時30分(米国東部時間)に発表される予定。

細かい表については、以下のリンクを参照

https://www.bls.gov/news.release/empsit.nr0.htm

雇用統計を受け米国株市場や米ドルはどう反応した?

米国株式市場の反応

S&P500指数($SPX)(SPY)は+0.37%、Dow Jones Industrials指数($DOWI)(DIA)は+0.57%、Nasdaq100指数($IUXX)(QQQ)は+0.08%で取引を終了しました。

金曜日の株式は、S&P500、ダウ・ジョーンズ工業株、ナスダック100がいずれも史上最高値を更新し、週明けには高値で終了しました。 金曜日に発表された米国10月の雇用統計が予想を上回ったことに加え、第3四半期の企業業績が堅調であったことが株価を押し上げました。

米国の経済指標は、株式にとって強気なものでした。 10月の非農業部門雇用者数は予想の45万人を上回る53万1,000人増、9月の非農業部門雇用者数は前回発表の19万4,000人から31万2,000人に上方修正されました。 また、10月の失業率は-0.2低下し、19ヵ月ぶりの低水準である4.6%となり、予想の4.7%を上回り、労働市場が好調であることを示しました。 さらに、10月の平均時給は前月比で+0.4%、前年同月比で+4.9%上昇し、予想通りの結果となりました。最後に、9月の消費者信用は+299億1300万ドルで、予想の+160億ドルを上回りました。

堅調な企業業績は株式にも強気の材料となり、S&P500の445社のうち82%の企業が四半期業績を発表し、予想を上回りました。

ファイザー(PFE)は、臨床試験でハイリスク患者の入院と死亡を89%減少させたパクスロイドCOVID薬の緊急承認を米国規制当局に求めると発表し、金曜日の終値は+10%以上上昇しました。 このニュースを受けて、他のCovidワクチンメーカーは低迷し、モデナ(MRNA)は-16%以上下落し、バイオンテック(BNTX)は-20%以上、ノババックス(NVAX)は-11%以上、メルク(MRK)は-9%以上の下落しました。

ファイザーのニュースはクルーズライン、航空会社、および予約代理店のラリーを引き起こしました。ロイヤル・カリビアン・クルーズ(RCL)、カーニバル(CCL)、デルタ航空(DAL)はいずれも+8%以上の上昇で取引を終えました。 ノルウェージャンクルーズラインホールディングス(NCLH)、ブッキングホールディングス(BKNG)、ユナイテッド航空ホールディングス(UAL)は7%以上の上昇で引けました。

ネットフリックス(NFLX)とイルミナ(ILMN)はa-3%以上、エレクトロニック・アーツ(QCOM)は-2%以上、アドビ(ADBE)とインテュイット(INTU)は-1%以上の下落で引けました。

金利市場

12月限月T-ノート先物は+16.5ティック上昇して引け、10年T-ノート利回りは-8.5bp低下して1.441%となりました。 先物価格は、1ヶ月ぶりの高値に上昇し、10年T-ノート利回りは6週間ぶりの低水準となる1.434%に低下しました。 10月の雇用統計が予想よりも強かったことによる序盤の損失を取り除き、欧州の国債市場の上昇によるサポートを受けて上昇しました。 ドイツの10年債利回りは6週間ぶりの低水準となる-0.285%、英国の10年債利回りも6週間ぶりの低水準となる0.835%まで低下しました。

10年国債先物

10年国債金利

為替市場の反応

ドルは、13ヶ月ぶりの高値から後退し、小幅な損失を計上しました。 金曜日のドルは、米国10月の雇用統計が予想よりも強かったことで、当初13ヶ月ぶりの高値に跳ね上がりました。 しかし、米国債の利回りが低下し、S&P500が史上最高値を更新したことで、ドルは上昇をやめ、下落に転じました。

EUR/USD は、+0.05%上昇しました。ホルツマンECB総務理事が、2022年のECBによる利上げは現在のECBガイダンスに沿ったものではないと述べたことで、当初は1-1/4年の低水準まで下落しました。 また、ユーロ圏の9月の小売売上高が予想に反して前月比0.3%減となり、予想の前月比0.2%増を下回ったことから、弱い経済指標がユーロの重荷となりました。 また、ドイツの9月の鉱工業生産は予想外に前月比1.1%減となり、予想の前月比1.0%増よりも弱かった。 しかし、ドル安がユーロのショートカバーを誘発し、EUR/USDは上昇に転じました。

米ドル/円は、-0.33%下落しました。10年米国債の利回りが1-1/4ヶ月の低水準に低下したことで、円は対ドルで1週間ぶりの高値に上昇しました。 また、中国の不動産債務問題が深刻化しているとの懸念から、円には安全資産としての需要が見られました。 不動産開発会社であるKaisa Group Holdings Ltdとその香港上場企業は金曜日に取引停止となり、Baida Groupは中国杭州市の不動産開発会社がFantasia Group Chinaが保証していたローンの支払いを怠ったと発表しました。

金は+1.30%、銀は+1.03%で終了しました。金は2ヶ月ぶりの高値、銀は1週間ぶりの高値となりました。 世界の債券利回りが低下したことが貴金属価格を押し上げました。 金曜日の英国債利回りとドイツ10年国債利回りは6週間ぶりの低水準に低下し、米国債10年利回りは1-1/4ヶ月ぶりの低水準に低下しました。また、米国の10月の平均時給が前年同月比+4.9%と8ヶ月ぶりの増加となったことで、金はインフレヘッジとしての需要が高まったとの見方で出ています。

ドルと金は、デルタ株の世界的な広がりが世界経済の回復を阻害するとの懸念から、引き続き安全資産としての支持を得ています。 米国におけるコビットの新規感染者数の7日間の平均値が水曜日に78,398人と2週間ぶりの高値を記録したことから、米国におけるパンデミックは若干悪化しています。

雇用統計を受けコモディティ市場はどう反応した?

エネルギー相場

WTI原油とガソリン価格は大幅に上昇しました。 米国の10月の雇用者数が予想以上に増加し、米国の失業率が19ヶ月ぶりの低水準に低下したことから、米国の経済見通しの楽観性はエネルギー需要にプラスとなり、金曜日の原油価格を押し上げました。 また、ドル安もエネルギー価格の上昇を支えました。

原油にとっての強気要因は、BP Plcが火曜日に発表した、世界の石油需要がパンデミック開始以来の水準である1億bpdを超えて回復したという声明です。

原油の弱気要因としては、OPEC+が米国の要求ほど増産しなかったため、バイデン政権が米国のSPRから原油を放出し、市場に供給を増やすのではないかという憶測があります。 グランホルム米エネルギー長官は金曜日、バイデン大統領がガソリン価格を引き下げるためにSPRから原油を放出する可能性について「検討している」と述べました。

原油価格の弱気要因としては、イランの副外相が水曜日に、2015年の核合意を復活させるための交渉を11月29日にウィーンで再開すると述べたことが挙げられます。 この交渉は難航が予想されるが、成功すればイランへの制裁措置の一部が解除され、イラン産の原油が再び世界市場に流入することになります。ロシアの原油生産量の増加も弱気要因です。ロシアのエネルギー省が発表したデータによると、10月のロシアの原油生産量は前月比1.1%増の1,084万3,000bpdでした。OPECの10月の原油生産量は前月比14万 B/D増の2,758万 B/Dとなり、1年半ぶりの高水準となりました。 この14万B/Dの増加は、アンゴラとナイジェリアでの生産減により、OPEC+が10月に合意した40万B/Dの増加を下回りました。世界中の石油タンカーに保管されている原油が減少することは、原油価格にとって強気の材料となります。 ボルテッサ社が月曜日に発表したところによると、10月29日に終わった週に少なくとも7日間停泊していたタンカーに保管されていた原油は、前年同期比で-26%減の8,723万バレルとなりました。

水曜日に発表されたEIAの週報によると、10月29日時点の米国の原油在庫は季節的な5年平均を-5.7%、ガソリン在庫は5年平均を-3.2%、留出油在庫は5年平均を-5.5%下回りました。 10月29日に終了した週の米国の原油生産量は、前年同期比1.8%増の1,150万B/Dとなり、2020年2月の過去最高記録である1,310万B/Dを160万B/D(12.2%)下回りました。

ベーカー・ヒューズ社が金曜日に発表した、11月5日に終了した週の米国の石油リグの稼動数は、+6リグ増加し、1年半ぶりの高水準となる450リグとなりました。 昨年8月の15年ぶりの低水準である172基から大幅に増加しており、米国の原油生産能力の増加を示唆しています。

天然ガス相場

天然ガス価格は、米国の気温が上昇するとの予測により、天然ガスの暖房需要が減少することから、大幅な下落となりました。 Maxar社は、11月10日から14日にかけて、米国の大部分の地域で平年よりはるかに高い気温が予想されると発表しました。 また、11月15日から19日にかけて、西部では平年以上の気温が、東部では平年並みの気温が予想されています。 また、BNEFのデータによると、金曜日の米国下48州の天然ガス生産量は前年同期比4.8%増の94.8bcfとなっており、米国の天然ガス生産量の増加も価格の弱材料となっています。

BNEFのデータによると、米国のLNG輸出ターミナルへのガス流入量は10.5bcfで、前年同期比11%減となっており、米国の天然ガス輸出量は減少しました。BNEF のデータによると、48 州の天然ガス需要は 78.8 bcf で、前年同期比 27%増となりました。米国の電力生産量の減少は、電力会社の天然ガス需要にとって弱材料となる。 エジソン・エレクトリック・インスティテュートが水曜日に発表した10月30日に終了した週の米国の総発電量は、前年同期比0.3%減の69,278GWh(ギガワット時)となりました。 しかし、10月30日までの52週間の累計発電量は、前年同期比2.4%増の4,029,888GWhとなりました。木曜日に発表されたEIAの週報によると、10月29日までの1週間の米国の天然ガス在庫は、予想の+65bcfを下回り、+63bcf増の3,611bcfとなり、天然ガス価格の下支えとなった。 在庫量は前年同期比で7.9%減、5年平均比では2.7%減と、極めてタイトな状態が続いています。

ベーカーヒューズ社が金曜日に発表した、11月5日に終了した週の米国の天然ガス用掘削リグの稼動数は、100リグと変わらず、7月23日に記録した1.4年ぶりの高水準である104リグをわずかに下回り、2020年7月に記録した過去最低の68リグを大きく上回りました(1987年以降のデータ)。

雇用統計の良好な結果を受け、米国株式市場は高値更新が続く

雇用統計の非農業部門雇用者数は、53.1万人増と堅調な雇用の回復を確認できました。季節調整前でも、155.8万人増と非常に堅調です。失業率も4.6%へ低下し、時間当たり平均賃金は前月比0.4%、前年同月比4.9%増加しました。

雇用統計は、米経済の堅調さを再確認できました。株式市場は、最高値を更新し続けています。

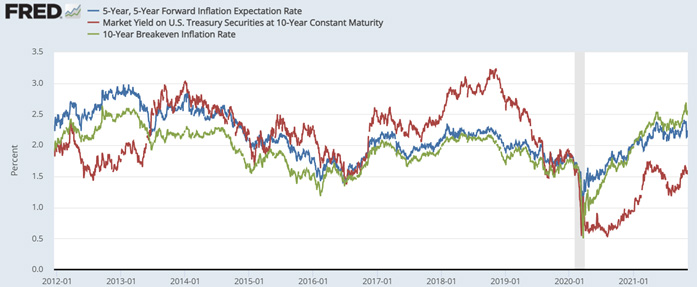

しかしながら、平均賃金の伸びは高止まりしたままで、この先のインフレーション懸念は拭えきれません。資源価格も高止まりしたままですので、パウエル議長の言うインフレは一時的ということを市場は信じ切ってはいません。市場の期待インフレ率(10年ブレークイーブンBEI、5年5年フォワード金利)を見る限り、市場は2.5%程度のインフレを見ています。10年米国債の名目金利は1.5%程度で推移しており、ギャップが1%程度あります。これは2013年のバーナンキショックの時とほぼ同じです。FRBは国債購入のテーパリングを開始しました。この先米国債金利は、上昇してもおかしくないですが、今のところ楽観視しています。株式市場がこれ以上ラリーしたり、商品・エネルギー価格の上昇が一服しない限り、FRBのテーパリングは加速する可能性が出てきます。引き続き、米国債金利(特に2年、5年、10年)は注意してみていく必要があるでしょう。