米国は、世界経済・金融の中心地であり、魅力的な企業も多く投資対象としてとても魅力的です。

しかし、米国株に投資をする場合、気にかけておきたいのが「税金」です。基本的に、国内株に投資する場合と大きく税制が変わることはありませんが、気をつけておきたいポイントがいくつかあります。

今回は、米国株投資をする際にかかる税金と、損しないための節税対策についてわかりやすく紹介していきたいと思います。

この記事を通して、米国株投資をする際に必要な「税金の知識」を身につけていただければ幸いです。

目次 ー Contents

米国株投資にかかる税金は?

まずは、米国株投資には、どんな税金がかかるのか説明していきます。投資においては基本的に、「売却益」と「配当金」つまり、自分の利益に対して課税されるようになっています。では、それぞれにかかる税金についてみていきましょう。

売却益にかかる税金

まずは、売却益にかかる税金です。売却益には「譲渡益課税」と呼ばれる税がかかります。税率は「20.315%」です。

米国株を売却して得た売却益に関しては、日本株と同様に「日本でのみ」課税されるため、特段気にかけることはありません。つまり、売却益にかかる税金は国内株も米国株も同じということです。

配当金にかかる税金

気をつけなければいけないのが「配当金」にかかる税金です。配当金に対しては、まず「米国」で課税され、さらに「日本」でも課税されてしまうため、二重で税金が掛かってしまいます。

【配当金の税率】

米国:10%(連邦個人所得勢)

日本:20.315%(配当課税)

これでは、せっかく高配当が魅力の米国株を買っても、課税額が配当金を圧迫してしまいますよね。

しかし、この二重課税に対処するための方法があります。それが「外国税額控除」です。

税金を二重課税されないためには「外国税額控除」を活用しよう

外国税額控除とは、外国で課された税額を日本の所得税や住民税から差し引く制度です。

簡単にいえば、米国で徴収された分だけ他の税金を安くしてあげるよという制度になります。この外国税額控除を受けるためには「確定申告」をする必要があります。

具体的には、配当金を「総合課税」または「申告分離課税」のいずれかを選択して確定申告をすることで、外国税額控除を受けることができます。

その際には、以下の書類が必要になるのであらかじめ用意しておきましょう。

【控除を受けるための申請に必要書類】

- 確定申告書

- 外国税額控除に関する明細書

- 外国所得税を課されたことを証明する書類等

- 国外所得総額の計算に関する明細書

- 各年の控除限度額や納付した外国所得税の記載した書類

3や4は普段利用している証券会社から郵送される「年間取引報告書」を利用すれば問題ありません。また、5は繰越控除を利用している場合には必要になるので注意しましょう。

せっかく、こうした二重課税を防ぐ制度があるので、米国株投資を考えている人は積極的に活用していきましょう!

NISA口座を利用する場合は「外国税額控除」ができないから注意!

ひとつNISA口座で米国株投資を考えている人は覚えておいて欲しいことがあります。それは、NISA口座を利用した場合「外国税額控除」ができないという点です。

そもそもNISA口座は非課税口座であるため、日本では課税されず、米国の「連邦個人所得勢10%」のみが課税されます。つまり、二重課税にならないのです。

そのため、もともと二重課税になっていないので外国税額控除は受けられないというわけです。

【証券口座の区分別】米国株投資の税金対策まとめ

最後に、米国株投資をする際に、確定申告の必要性の有無や、外国税額控除を受けるための条件をまとめたので、参考にしてみてください。

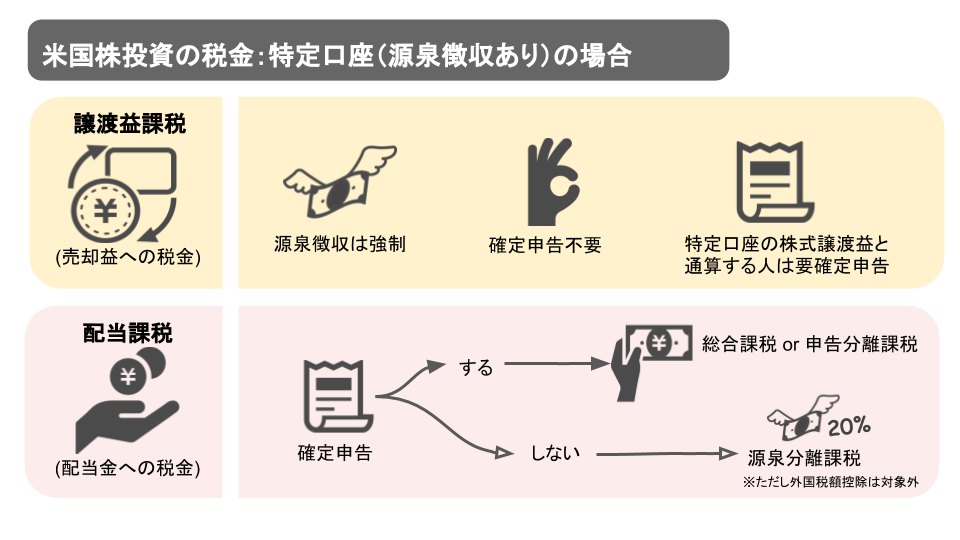

【特定口座(源泉徴収あり)の場合】

【特定口座(源泉徴収なし)または一般口座】

4.まとめ

今回は、米国株投資においてかかる税金について説明してきましたが、どんな税がかかるのかイメージは明確になりましたか?

特に、配当金に対しては二重課税になってしまうこと、対策として「外国税額控除」という制度があることは是非しっておいてください。

税制面も盤石にして、より資金効率よく米国株で資産運用を行いましょう!