投資をしていると時々耳にする「量的緩和策」という言葉。量的緩和とは、簡単に言うと中央銀行がお金をたくさん発行して景気や物価の下落を下支えする政策のことです。

しかし、量的緩和の具体的な政策例や効果についてはわからないという方も多いと思います。そこで今回は量的緩和とは何なのか、マーケットにはどのような効果をもたらしてきたのか解説していきたいと思います。

量的緩和は株価とも密接な関係があるため、今後の資産形成のためにも押さえておくようにしましょう。

1.量的緩和政策とは?

冒頭でも軽く触れましたが、そもそも量的緩和政策とはどんな政策なのか、少し深掘りしていきます。

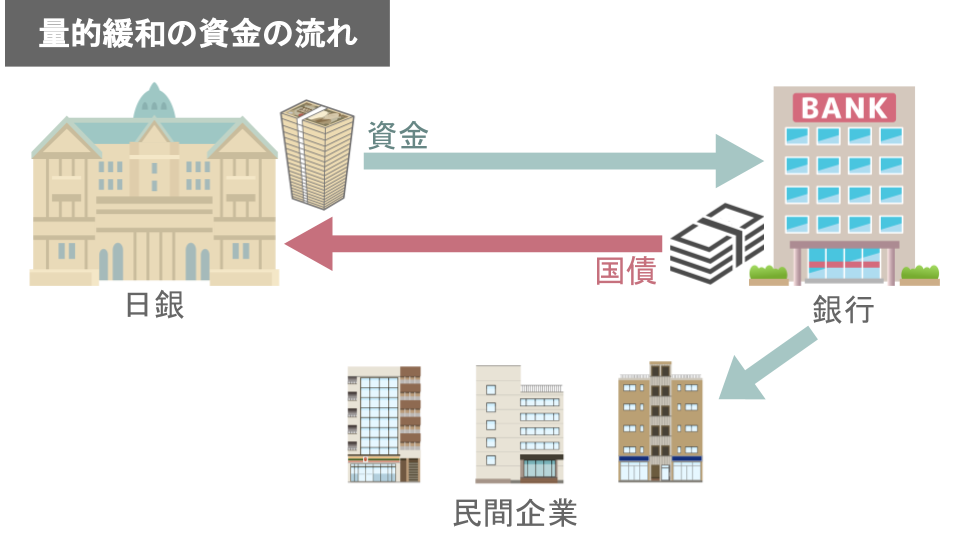

量的緩和政策というのは、中央銀行が市中銀行の保有する国債を買い取ることで、市中銀行の当座預金残高をあげることを意味します。

噛み砕いていえば、すぐには現金としてつかえない国債を、すぐ使える預金という形に変える政策のことを意味します。

こうすることで、市場に出回る資金量が増えて景気悪化やデフレを止める効果が期待されます。

低金利政策とは異なり、市場に流通している資金量そのものを増やすため、デフレ脱却の効果は高いといえます。世の中に出回るお金が増えれば、使われる量も増えて物価も上がるという仕組みです。また、企業は設備投資を行い、銀行も貸し出しを行う額を増やせます。そして、その資金の一部は株式市場に流入します。そういった期待もあり、量的緩和は株式市場にとってプラスだと言われています。

量的緩和政策の大まかな内容・目的がつかめたところで、次節では、量的緩和政策のイメージをより明確にするためにも、実際にアメリカで実施された量的緩和政策を確認していきます。

2.FRB(連邦準備理事会)の量的緩和政策

アメリカでリーマン・ショック後に3回行われた量的緩和政策について説明します。

◆量的緩和政策のタイムライン

2008年9月:リーマン・ショック

2008年11月〜2010年6月:QE1(Quantitative Easing:量的緩和)の実施

2010年11月~2011年6月:QE2

2012年9月〜2014年10 月:QE3

QE1

QE1(量的緩和政策第一弾)の背景には、リーマン・ショックによるアメリカ経済の低迷そしてデフレがありました。

低金利政策では対処しきれないと考えたFRB(連邦準備理事会)は、米国債、住宅ローン担保証券(MBS)、エージェンシー債の買付けを決定。2008年11月〜2010年6月の期間に1兆7250億ドルの資金供給を実施しました。

QE1の実施後、なんとかデフレを脱却した米国経済でしたが、再び景気回復が鈍化していきます。そこで行われたのがQE2です。

QE2

QE2では、毎月750億ドル、総額として6000億ドルの米国債購入を行いました。結果として、米国の消費部門と生産部門には回復の兆しがみえてきました。

しかし、QE2後もなお、低迷していたのが雇用部門です。この雇用部門を回復させたのが、QE3になります。

QE3

QE3では、雇用状況の回復がみられるまで、住宅ローン担保証券の買付を毎月400億ドルのペースで行うという政策が実施されました。

その後、この政策に加えて、毎月450億ドルの国債の買い入れをすることも発表され、毎月およそ850億ドルの資金が市場に供給されるようになったのです。

また「雇用が回復するまでは続ける」という言葉が安心感を与えたのか、株価、雇用ともに回復していきました。

QE1からQE3までの内容を簡単にまとめると、以下のようになります。

| 主な内容 | 買付対象 | 主な目的 | |

| QE1 | 1兆7250億ドルの資金供給 | ・米国債・住宅ローン担保証券・エージェンシー債 | ・景気回復・デフレ脱却 |

| QE2 | 6000億ドルの資金供給 | ・米国債 | ・景気回復の促進 |

| QE3 | 月850億ドルベースの資金供給 | ・住宅ローン担保証券・米国債 | ・雇用部門の状況改善・景気回復 |

3.量的緩和にマーケットはどう反応したのか

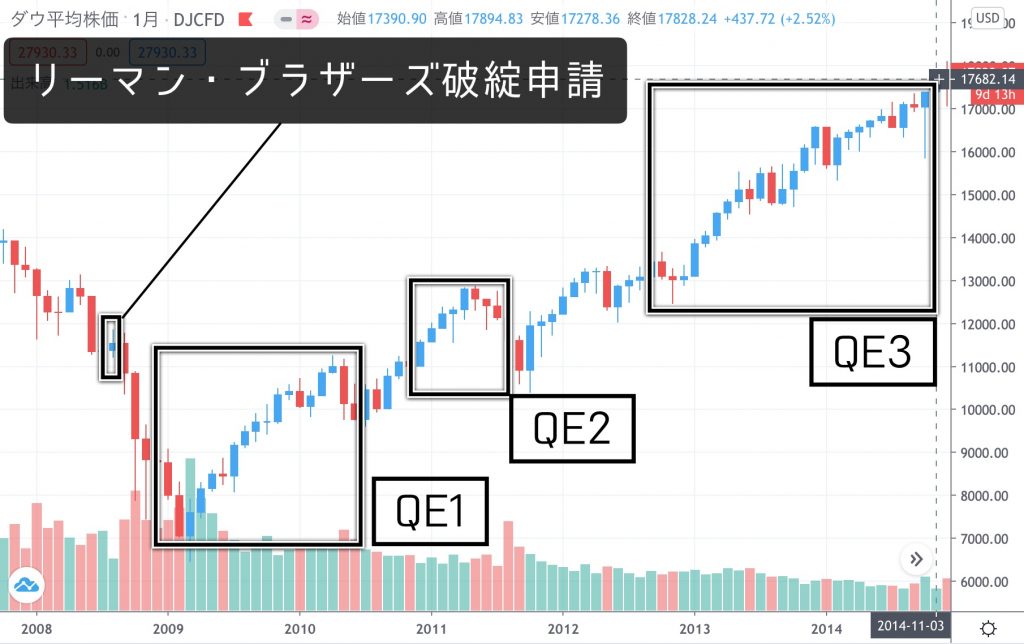

これらの量的緩和政策は株式市場にどのような効果をもたらしたのでしょうか。QEが実施された期間のNYダウと照らし合わせながら見ていきましょう。

QE1が行われてすぐは、リーマンショックの影響が大きかったため、ダウ平均は下落しつづけてしまいますが、株価が底を打ってからは、基本的に上昇をつづけていったことが分かります。

アメリカの中央銀行の役割を担うFRBが市場に資金を供給するということは、投資家心理の安定にもつながるというわけです。

このように、NYダウと量的緩和政策には、強い相関関係があることがわかります。

4.コロナ禍における量的緩和

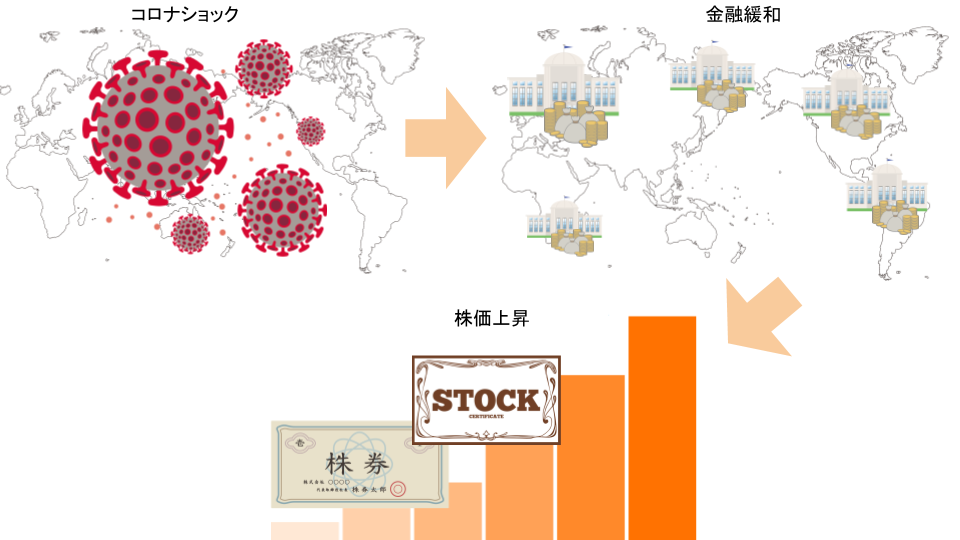

最後に、記憶に新しいコロナショックに対して行われたFRBによる量的緩和策について紹介していきます。

コロナ禍におけるFRBの金融政策は、主に以下の2つです。

・実質ゼロ金利政策

・無制限量的緩和政策

FRBは2020年3月23日、臨時の米連邦公開市場委員会(FOMC)を開いて、米国債などの買い入れ量をこれまでの7000億ドルから当面無制限とする緊急措置を決めました。

つまり、経済や景気回復の兆しが見えるまでは、無制限にFRBによる米国債などの買い入れ資金が市場に供給されることになります。その後は、ジャンク債も購入するという方針を発表し、市場関係者に衝撃を与えました。

その結果、FRBの無制限緩和はマーケットに対してポジティブに働きました。歴史的なカネ余り相場となった株価は、出口の見えないコロナ禍でありながら回復を続け、2020年8月には2万8000ドル目前まで上昇しました。

この強引とも言える株価下支え政策は、「コロナバブル」や「量的緩和バブル」と呼ばれることもあります。

◆NYダウのチャート(2019年8月~2020年9月)

また、企業や個人に対する融資などのハードルを下げるため、FRBは同年3月、超短期の銀行間の資金の貸し借りの金利を実質ゼロに近づける「実質ゼロ金利政策」も打ち出しました。

こうして、資金が市場に十分に供給され、企業、個人も資金繰りが円滑に行えるような体制を整えていきました。

5.まとめ

量的緩和は、伝統的な金融政策である政策金利の変更よりも、無限に行うことができます。ジャンク債をも購入するという政策には、その正当性に疑問が生まれるところでもありますが、それが米国株を支えている要因でもあるのです。

実際、新規失業保険申請件数やGDPなどは、リーマン・ショック後よりも遥かに悪い数字となりながらも、株価は暴落からわずか1カ月半ほどで底打ちとなりました。

FRBの過去の政策や議長の発言などを見ていれば、株価の先行きを予想しやすいのではないでしょうか。