目次 ー Contents

2021年12月15日FOMC概要

ロイター報道より[ワシントン15日ロイター]

米連邦準備理事会(FRB)は14-15日に開いた連邦公開市場委員会(FOMC)で、インフレ目標が達成されたとして、パンデミック(世界的大流行)下で実施していた債券買い入れプログラムを来年3月に終了し、2022年末までに0.25%ポイントずつ3回の利上げを実施する方針を示した。

パウエル議長は会見で、米経済は急速に改善しており、資産買い入れプログラムによる支援はもはや必要なく、従来想定より早く終了させることが適切と指摘。「私の見解では、最大雇用に向け急速に進展している」と述べた。

新たな経済見通しでは、来年のインフレ率を2.6%と9月時点の2.2%から上方修正したほか、失業率は完全雇用に近い3.5%に低下すると見込んだ。

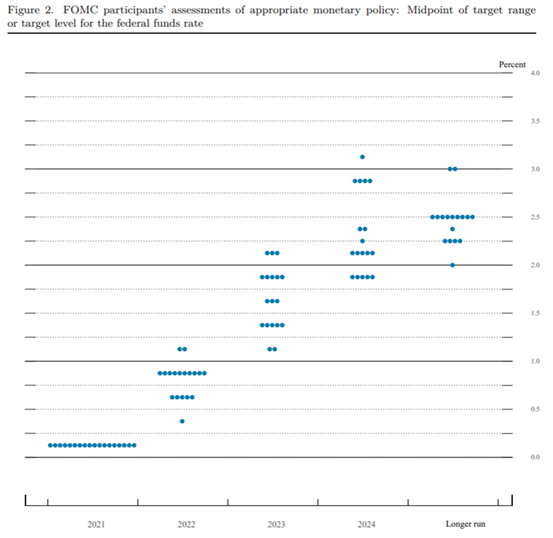

また、インフレ率を目標の2%に回帰させるために、政策金利は現行のゼロ近辺から22年末に0.90%、23年に1.6%、24年に2.1%へと継続的に引き上げる必要があるとした。声明で、インフレ率が2%を超える中で、労働市場が完全雇用に戻るまで現行のゼロ近辺の政策金利を維持することが適切とした。

また、声明からはインフレが「一過性」との文言が削除され、代わりにインフレ率が「しばらくの間」目標の2%を超えたことを認めた。債券買い入れプログラムについては縮小ペースを倍増させるとし、3月までに終了させる方針を示した。ただ、パウエル議長はバランスシートの縮小に着手するかどうかについてまだ決断していないとし、今後のFOMCで議論していくと述べた。

FRBは労働市場の一段の改善を利上げの条件としたものの、新たな政策見通しは大きな経済ショックがない限り、利上げが来年実施されることにほぼ疑いを持たせない内容となった。政策当局者18人全員が22年末までに少なくとも1回の利上げが適切と示唆した。

新型コロナウイルスのオミクロン変異株を巡る懸念はあるものの、FRBは来年の経済成長率見通しを4.0%と9月時点の3.8%から引き上げた。パウエル議長は、オミクロン株が経済にどれほど高いリスクをもたらすかは不明だが、これまでの経験から人々は適応することを学んでおり、オミクロン株に直面しているとしても資産買い入れプログラムの縮小加速は適切だと強調した。

また、パンデミック(世界的大流行)が近く終息するとは考えておらず、このような環境下で通常の労働市場が何たるかを評価するのは困難だと指摘。パンデミックが抑制されれば、労働市場が「実際にどのような状態になり得るか」についてより良い見立てが可能だが、すぐには難しいと語った。

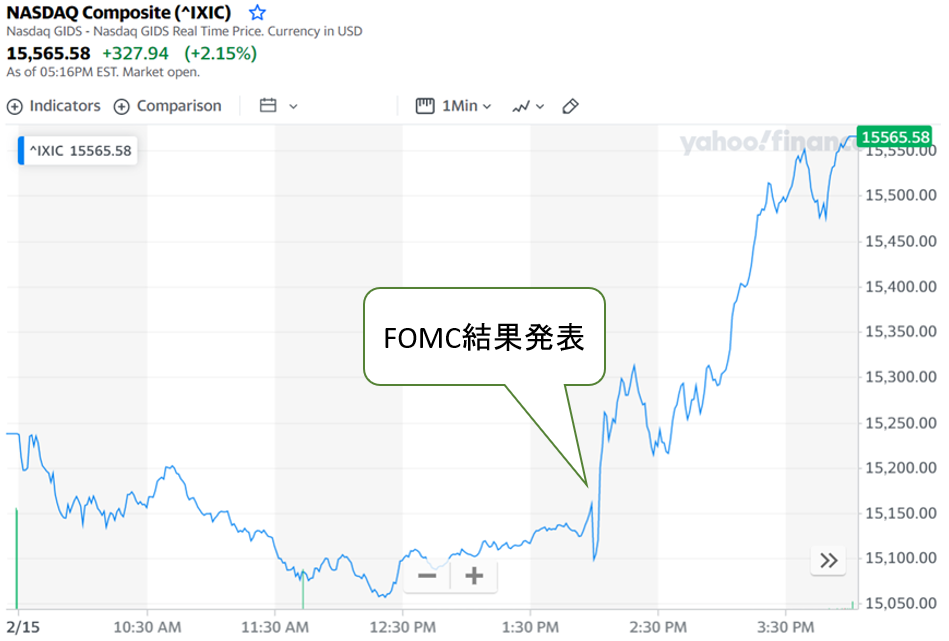

FOMCの結果を受け、米国株は緩やかに上昇し、米債利回りも上昇。ドル指数は強含んだ。また、15日のフェデラル・ファンド(FF)金利先物市場が織り込む、来年4月までに0.25%ポイントの利上げが実施される確率は約90%となった。5月までに利上げが実施される確率は100%。3月まででは50%となった。

プレスリリースは、以下の通り [PDF]

https://www.federalreserve.gov/monetarypolicy/files/monetary20211215a1.pdf

ドットチャート(FOMCメンバーによる経済、インフレ、金利予測)[PDF]

https://www.federalreserve.gov/monetarypolicy/files/fomcprojtabl20211215.pdf

今後とるべき米国株投資戦略とは

FOMCの結果と記者会見から、市場は事前の予想通りの内容でFOMCの政策運営に信頼を寄せている反応を示したと思います。11月末からパウエル議長は、インフレに対する文言「一過性」を改めるとの見解を示していました。テーパリングの前倒しも示唆する内容の発言もしていたことから、今回のFOMC結果はほぼ市場が織り込んでいたと思われます。

しかしながら、来年春先以降の利上げを織り込んでいるにも関わらず、長期金利が低いレベルで安定していることは、違和感があります。たしかに、長期金利は短期金利違い需給で決まりますが、債券投資家は、長期的には、景気減速、インフレの落ち着きを見ているということでしょう。債券投資家はインフレ連動債を購入することで、ある程度インフレヘッジをしているのかもしれませんが、インフレ連動債は市場規模が小さいので、そうした効果は薄いと思われます。

長期金利の低さは非常に気になりますが、株式市場にとっては下支え材料です。

しかしながら、この先投資していい株式は、利益の出ていないハイパーグロース株は避けるべきと思っています。確実に収益を伸ばしている企業(銘柄)がおすすめです。

エネルギー・商品関連の企業は、今年の商品価格上昇で収益が上がっています。また、ハイテク企業のなかでも、半導体銘柄は収益を伸ばしています。

GAFAMへの投資の集中は気がかりではありますが、収益を伸ばしている銘柄はまだ上値を試す展開になるでしょう。引き続き米長期国債の動きは注視しながら、米国株投資は進めていっていいかもしれません。

米国金融市場の反応

短期金利(政策金利予想)

フェデラル・ファンド(FF)金利先物市場が織り込む、来年4月までに0.25%ポイントの利上げが実施される確率は約90%となった。また、5月までに利上げが実施される確率は100%。3月まででは50%となった。

22年ではFRBの方針と一致する3回の利上げを織り込んでいる。

長期金利(10年国債)

FRBのドットプロットが2023年までに6回の25bp利上げを示し、前回の5回の利上げ予想から増加したため、若干金利は上昇した。 また、FOMCが2021年のインフレ見通しを9月の4.2%から5.3%に、2022年のインフレ見通しを9月の2.2%から2.6%にそれぞれ引き上げたことを受けて長期金利は上昇した。最後に、株式が上昇したことで国債に対する安全資産としての需要が減退した。

米国株式市場

S&P500指数(SPY)は+1.63%、ダウ工業株指数(DIA)は+1.08%、ナスダック100指数(QQQ)は+2.35%上昇で取引を終えました。パウエルFRB議長の “経済活動は今年、堅調なペースで拡大する軌道に乗っている “との明るい発言も株価を上昇させた。水曜日のテクノロジー銘柄の強さが市場全体の上昇を牽引しました。S&P500種構成銘柄の80%以上が上昇し、テクノロジーとヘルスケア企業がその多くを占めました。

株価の弱気材料は、FOMCが2021年の米国GDP予想を9月の5.9%から5.5%に引き下げたこと、また2021年のインフレ予想を9月の4.2%から5.3%に引き上げ、2022年のインフレ予想を9月の2.2%から2.6%に引き上げたことです。

テクノロジー株が上昇し、市場全体を押し上げました。 アドバンスト・マイクロ・デバイス(AMD)は+8%以上の下げ幅で取引を終え、ナスダック100の上昇をリードした。 エヌビディア(NVDA)が+7%以上上昇し、NXPセミコンダクターズ(NXPI)、ブロードコム(AVGO)、アプライド・マテリアルズ(AMAT)、クアルコム(QCOM)が+4%以上上昇し取引を終了しました。 ダウ工業株は、シスコシステムズ(CSCO)が+3%超の上昇で引け、オラクル(ORCL)が+3%超、アップル(AAPL)が+2%超の上昇で引けました。

米国が中国最大のチップメーカーSMICに対する厳しい制裁を検討しているとされるとの報道を受け、米国に上場している中国のテクノロジー株は水曜日に後退した。 JD.com(JD)は-5%以上下落して、ナスダック100の敗者の先頭に立ちました。 ピンドゥオデュオ(PDD)とディディ・グローバル(DIDI)は-4%以上、アリババ(BABA)は-3%以上、ネットイース(NTES)は-2%以上下落して引けました。

ヌコール(NUE)は、第4四半期のEPSを7.65~7.75ドルと予想し、コンセンサスの8.17ドルを大きく下回ったため、水曜日に-7%以上下げてS&P 500の敗者リストのトップになりました。

コモディティ市場

WTI原油、天然ガスは若干上昇。

為替市場

ドルインデックスは、-0.06%下落しました。 水曜日のドルインデックスは、3週間ぶりの高値から反落し、小幅な損失を記録しました。 ドルは、株式が初期の損失から回復して上昇し、ドルの流動性需要が減少した後、水曜日に初期の前進をあきらめた。 また、FOMCが米2021年GDP予想を引き下げたことで、ドルも反落した。

EUR/USD は、+0.14%上昇しました。水曜日のEUR/USDは、ドルが序盤の上昇をあきらめ、下降に転じた後に上昇しました。 また、木曜日のECB理事会を控えたショートカバーがEUR/USDを上昇させました。USD/JPY は、+0.36% の上昇となりました。USD/JPYが2週間半ぶりの高値に上昇したため、後退した。 水曜日のFOMCで2022年と2023年の利上げ見通しが引き上げられた一方、金曜日の日銀がマイ転すると予想されていることから、中央銀行の乖離が円を圧迫しています。

米国債10年の金利推移(2021年12月15日:1日)

米NASDAQ株価指数推移(2021年12月15日:1日)

米国の政策金利などを決めている「FOMC」とは?

日本や米国の政策金利はどのように決められているか知っていますか?実は世界一の経済大国である米国の政策金利はFOMCという会合で決められています。

そして、このFOMCの金利政策の決定事項によって、株式市場や為替が大きく動くこともしばしば見受けられます。

つまり、FOMCは投資をしていく上で、必要不可欠な投資知識のひとつというわけです。そこで今回は、FOMCとはどんな会合で、どういった影響力をもっているのかわかりやすく解説していきます。