目次 ー Contents

自動車半導体不足の原因とその影響はいつまで続くのか

2020年の春、新型コロナウイルス感染症の世界的大流行により、パンデミックの影響でノートPCやスマートフォン、ゲーム機などの家電製品の需要が急増しました。パンデミックの初期には、自動車産業の需要が急減しました。自動車メーカーはチップの発注を大幅に削減し、半導体ファウンドリーでの優先順位が下がってしまった。自動車の売上げが急激に落ち込んだ時、自動車メーカーはあらゆる部品や原材料の発注を減らした。タッチスクリーンから衝突回避システムまで、自動車のさまざまな機能で必要とされる半導体も、その例外ではなかった。

その後、2020年第3四半期になって乗用車の需要が回復し、自動車メーカーが半導体を必要とし始めた時には、半導体メーカーはすでに消費者家電やITなどの分野の大口顧客に半導体を供給することを約束してしまっていた。

地政学上の要因も関係していた。ドナルド・トランプ前政権がファーウェイ・テクノロジーズ(華為技術)やZTE(中興通訊)など中国企業への半導体売却を厳しく規制し始めると、これらの企業は、5Gスマートフォンなどの製品に欠かせない半導体の備蓄を増やし始めた。一方、同じ時期、米国政府が中国の中芯国際集成電路製造(SMIC)を禁輸リストに載せると、米国企業は同社から半導体の供給を受けられなくなった。米国政府によるファーウェイへの制裁により、中国企業がチップを備蓄しました。

2020年7月には、日本の工場火災により、プリント配線基板に用いられる特殊なグラスファイバーの供給が止まった。同年10月には、やはり日本の旭化成マイクロデバイスの工場で火災が起こり、自動車産業などで用いる高度なセンシングデバイスの供給が停止した。2021年2月末の時点で、この工場はまだ操業を再開していない。3月には、自動車用半導体大手の日本のルネサス那珂工場の火災事故でさらに半導体不足が叫ばれています。

加えて駄目押しのように、世界規模で貨物の輸送能力が落ち込んでいる。世界の海上貨物輸送の90%以上をモニタリングしているクリアメタルによれば、2021年の第1四半期、コンテナの7%近くが中国の港を出港できていない。コンテナ不足により、海上貨物輸送の運賃が高騰しているほか、航空輸送を用いようとする企業も増えている。

しかし、航空輸送システムの輸送能力に余力があるわけではない。新型コロナウイルス・ワクチンの輸送ニーズにより輸送需要が押し上げられているし、コロナ禍で航空旅客需要が落ち込んだ結果、旅客便が減便を余儀なくされて、貨物を載せられる航空機の便数も少なくなってしまったのだ。

実際、2021年第1四半期、世界の航空貨物輸送能力は、前年同期比で25%減っている。また、プラット・アンド・ホイットニー製のエンジンを載せたボーイング777型機がコロラド州で部品落下事故を起こしたことを受けて、多くのボーイング777型機の運航が停止されたことも、輸送能力の低下に拍車を掛けた。

2020年第3四半期に自動車の売上げが回復した時、自動車メーカーは半導体の発注を増やすのが遅く、もっと機敏に行動したエレクトロニクスメーカーに後れを取ってしまった。

電気自動車への移行が進むにつれて、自動車は電子機器という性格を強めている。その結果、自動車産業は、ほかのあらゆる産業と半導体を奪い合う関係になった。その競争相手の中には、エレクトロニクス産業や、ネット接続機能を備えた製品を販売する産業すべてが含まれる。

自動車産業は予想以上に急速に回復したため、自動車メーカーは存在しないファウンドリのキャパシティを求めて奔走しました。

ファウンドリー大手のTSMC(TSM +2.6%)でさえ、生産能力の増強には多大な時間と費用がかかります。最近では、テキサス州オースティンでの天候による停電や、自動車チップ大手のルネサス(OTCPK:RNECF,OTCPK:RNECY)の工場での火災によっても、キャパシティ不足が深刻化しています。

先月、オースティン当局は、サムスン(OTC:SSNNF,OTC:SSNLF)の現地ファウンドリと、チップサプライヤーであるNXPセミコンダクターズ(NXPI +1.1%)およびインフィニオン(OTCQX:IFNY)のファブに対し、現地の停電による操業停止を要請しました。先週、インフィニオンは、この操業停止が第3四半期の収益に2桁台後半の百万ユーロのマイナス影響を与えると発表した。

同日、ルネサスはまず、自動車、産業、IoT用部品を生産する施設の1棟で火災が発生したことを明らかにしました。同社によると、この火災被害により、12インチの生産が最大1カ月間オフラインになるという。調査会社のTrendForce社は、ルネサスが火災前の生産レベルに戻るには少なくとも3カ月かかると予測しています。また、半導体不足のため、失われた生産をカバーするための外部ファウンドリの能力もありません。

このような状況の中、自動車用チップメーカーは、保有している在庫に対して価格決定権を持っており、STマイクロエレクトロニクス(STM +2.2%)、テキサス・インスツルメンツ(TXN +1.9%)、マイクロチップ(MCHP +1.3%)の株価を押し上げています。より深く掘り下げると 売上高6100億ドルの損失をもたらした自動車用チップの不足は、複雑な回復に直面している。

PC、スマホ、サーバー向け世界の半導体需要は?

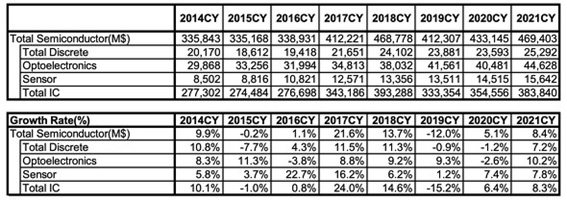

WSTS(世界半導体市場統計)の最新予測(2020年12月発表)によれば、2020年の金額ベースの前年比成長率は5.1%で、2021年は同8.4%としている。下表はWSTSが発表した半導体製品別予測で、ディスクリート、光半導体、センサー、トータルICの予測が紹介されている。

ディスクリートは2019年、2020年と若干のマイナス成長だが、2020年の後半から着実な回復をみせており、2021年は2017年、2018年のような2桁成長が期待できるのではないか、という勢いがある。2017年、2018年当時は車載需要が旺盛だったが、2021年にこれが復活できるかどうかがカギになるだろう。WSTS予測(7.2%成長)を上回る10%前後の成長が期待できると予測しているアナリストもいる。

2020年は久々のマイナス成長に終わりそうな光半導体は市場の約半分を占めるイメージセンサーの動向がカギを握っている。イメージセンサー市場で約50%シェアを誇るソニーは、2020年はスマホ向けの需要が伸び悩み、さらに2020年9月15日以降Huawei向けの出荷が止められたことが打撃となった。だが、2021年はスマホ市場の反動的な回復が期待できる、と予想する関係者もいる。WSTSは10.2%成長と予測している。

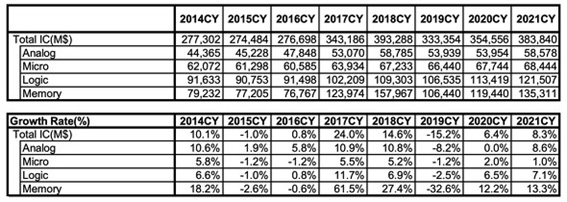

アナログ、マイクロ、ロジック、メモリの成長率は?

アナログIC市場は、2020年は横ばいの見通しだ。これは前半のマイナス成長を後半のプラス成長が打ち消している結果である。この流れが続けば2021年は2017年、2018年のような2桁成長も十分可能だろう。アプリケーションとしてはAV機器向けがけん引していたが、2020年10月以降はスマホ向けや車載向けも需要が回復している。2021年はWSTS予測(8.6%成長)を上回るのではないだろうか。

マイクロ市場は、2020年は2.0%成長という微増の見込みだ。これは前半の2桁成長を後半のマイナス成長が打ち消すという、アナログIC市場とは対照的な動向の結果である。この市場の代表格であるIntelが、2020年1~3月期に前年同期比23%増、4~6月期に同20%増で推移していたにも関わらず、7~9月期は同4%減、年間見通しも同5.0%増に留まるというコメントを2020年10月に発表しており、2021年にもあまり強い期待を寄せられない見込みである。WSTS予測(1.0%成長)は無難な数字といえるだろう。

ロジックICは、2020年は6.5%成長の見込みで、2020年10月、11月と連続して2桁成長を記録している。この勢いが2021年のどこまで継続されるかが見どころである。特にスマホ向けのアプリケーションプロセッサの出荷は10月、11月と前年同月比で30%以上伸びており、第5世代移動通信(5G)対応機向けの需要が急速に伸びていることを反映している。2021年のWSTS予測(7.1%成長)は、やや保守的であり10%前後の成長が期待できるのではないか、と筆者は予測している。

メモリ市場は、2020年は12.2%成長の見通しだ。「コロナ禍にあっても半導体市場は堅調だ」などと言われているが、実際には「コロナ(COVID-19)の影響を受けて成長率が1桁に留まった」のだ。スマホが売れない、クルマが売れない、といったアプリケーションの動向は半導体市場にも間違いなく影響しており、変動の激しいメモリ市場への影響が特に大きかったといえる。

2020年11月時点でDRAM市場はプラス成長こそ維持しているものの10%前後の成長と低迷しており、NAND型フラッシュメモリ市場はついにマイナス成長に落ち込んだ。いったんマイナスに落ち込んだメモリ市場は1年以上経過しないとプラスに転じないのがこれまでのパターンだが、下降局面にありがちな単価ダウンがほとんど見られない。DRAMの単価動向も小康を保っている。WSTSは13.3%成長と予測している。一部には、データセンター向けのサーバーのためのマイクロやメモリー需要はいったん落ち着いてサーバー業者は半導体の手配が済んでいるという報告もある。

総論として、2021年の世界半導体市場は、WSTS予測の8.4%成長をやや上回り、10%を超える成長が期待できる。

スマホの5G対応機が半導体市況の活性化に貢献する

スマホの5G対応機向けのロジックIC需要は急速に伸びており、2021年には4億台を超える5Gスマホが出荷されるだろう(2020年は2億台前後)。5G対応SoCを出荷しているQualcommやMediaTekのコメントを聞く限り、実際には5億台を超える需要があるそうだ。だが、5Gスマホ用SoC製造のためには5nm/7nmクラスのプロセスが必要で、これをTSMCがどれだけ製造できるかがポイントとなっている。

SamsungもTSMCに対抗すべく量産体制を整えているが、歩留りの改善で後れをとっている。そして、そもそもこのクラスの微細プロセス製造に不可欠なEUV露光装置も台数(=ASMLの生産能力)に限りがあることなど、技術的にもサプライチェーン的にも極めて高いハードルをクリアしないと供給が追いつかない。「5Gを必要とするアプリケーションが立ち上がっていないので、端末の需要はアテにできない」という保守的な見方もあるが、通信キャリア各社による5Gインフラ投資はすでに加速しており、アプリケーションの開発も水面下で進められているはずである。

この状況下では、4Gから5Gへのシフトは段階的に進むことが予想されよう。大手ITベンダー各社のデータセンター投資も今後は5G対応を意識する必要があるので、2021年以降の半導体市況の活性化要因として期待できるはずである。

コロナで変化した半導体需要

次にコロナ(COVID-19)の影響についてだが、世界の各地でコロナ(COVID-19)のパンデミック当初は、経済活動がどこまで影響を受けるのか、何が必要で何が不足しそうなのか、そしてこの異常事態がいつまで続くのか、世界中が混乱に陥った。大手電機メーカーの2020年4~5月に行われた決算発表においても、新年度(=2020年度)の業績予想発表を見送った企業が多く、見通しが立たなかった様子がうかがえた。

リモートワーク対応でPCが売れた、巣ごもり需要でゲーム機が売れた、でもスマホの需要は伸びなかった、クルマが売れなくなったなど、当初はさまざまな変動があった。だが、PCは2020年後半には失速し、スマホやクルマの需要は後半から回復し始めた。2020年の前半と後半で半導体需要の内容が変化しているのは、コロナ(COVID-19)という異常事態が引き起こしたアプリケーションの変動によるところが大きかったのだろう。

言い換えれば、実需のあったスマホやクルマの需要が一時的に停滞したものの、その穴を埋めるような反動が起こったということもできて、さらには、需要が急激に立ち上がっている自動車向けの需給がひっ迫しているということができる。ファンドリー業者は今年の第2四半期以降急激に自動車向けの半導体製造に舵を切っていくことになろう。

TSMCだけでなく、UMC、SMIC、Vanguard、Hua Hong Graceなど、半導体受託製造(ファウンドリー)各社は前年比で軒並み業績を伸ばしている。身代金目的のランサムウェアの攻撃を受けて売り上げが落ち込んでいたXFABも、直近ではラインがフル稼働で納期調整の必要すら出ている、とのこと。これらのファウンドリーはアナログICやパワーデバイスを受託生産している企業が多く、「前半落ち込んでいた車載の需要が回復している」という声からも分かるように、コロナ(COVID-19)によって落ち込んだ需要が戻りつつある、という実態がファウンドリー各社の業績に表れているようだ。

こうした状況からすると、メモリーなどPC、サーバー向けの半導体製造企業よりも自動車向けに強い半導体メーカーが現在の需給を反映した価格上昇の恩恵を最も受けると予想する。

半導体不足が自動車業界に与える影響

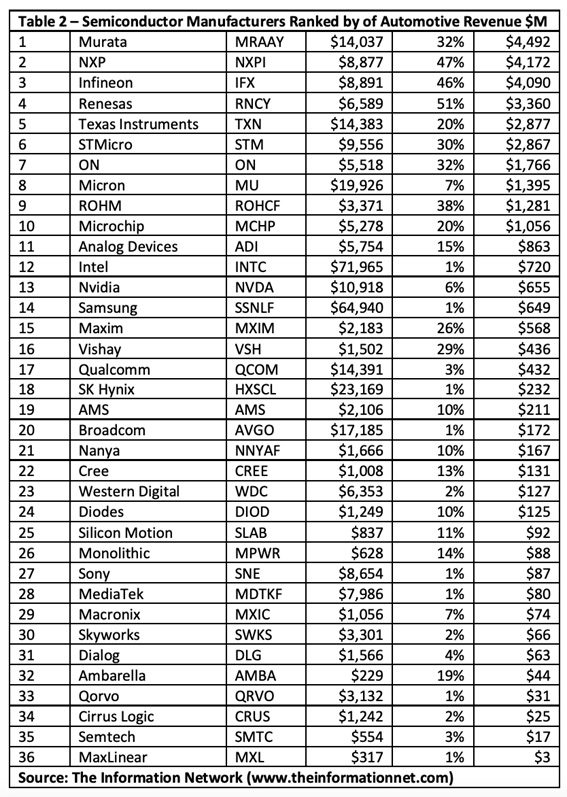

2020年には1.5%増の946,312,000,000台になるにもかかわらず、半導体の不足が自動車業界に影響を与えている。自動車用チップのエクスポージャー(収益ベース)が最も大きい半導体メーカーは、業界の好転を演じるのに最適です。

自動車業界の大手半導体メーカー

自動車用チップの上位企業は、ルネサス(51%)、NXP(47%)、インフィニオン(46%)、オン・セミコンダクター(32%)、STマイクロエレクトロニクス(30%)などです。前月比では、2020年7月に出荷台数が増加したが、コロナ(COVID-19)の第2波が来た10月には再び減少に転じた。

半導体はあらゆる電子機器の中に遍在しており、その使用量は増え続けています。2020年には946,312百万個(946,312,000,000)が作られました。この中には、3,064億700万個のICが含まれています。

チップはすべての人の生活に関わっているため、このチップが不足すると世界経済に大きな影響を与えます。最近では、ソニー(SNE)の「プレイステーション」をはじめ、さまざまな企業がチップ不足によるビジネスへの影響を訴えています。

- ソニー(SNE)のゲーム機「PlayStation 5」。

- Corsair Gaming (CRSR)のゲーム用コンポーネント

- クアルコム(QCOM)の4Gおよび5Gワイヤレスデバイス

General Motors (GM)は、北米の製造工場のうち3つを休止します。Ford (F)は、世界的な自動車用チップ不足を理由に、収益性の高いF-150を生産するトラック工場のシフトを削減します。フィアットクライスラーは、オンタリオ州ブランプトン工場の生産を停止する。スバルは、米国および日本の工場での生産スケジュールを「数千台」削減する。

半導体や集積回路(IC)不足の原因

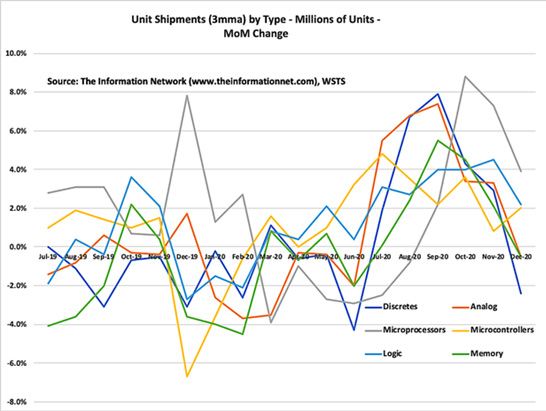

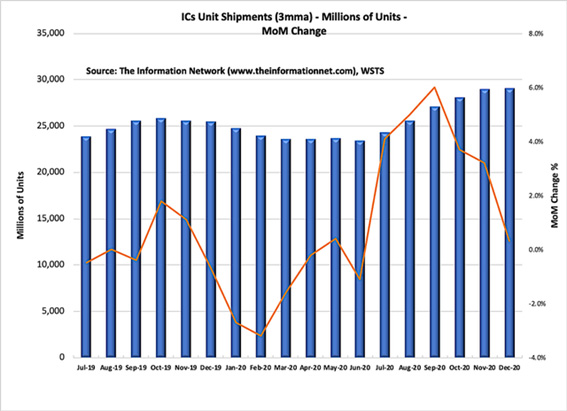

WSTS(World Semiconductor Trade Statistics:世界半導体貿易統計)では、半導体や集積回路(IC)をいくつかのカテゴリーに分類しています。図表1は、各種チップの出荷量の推移を前月比で示したもので、次のようなものがあります。

- ディスクリート

- アナログ

- マイクロプロセッサー

- マイクロコントローラー

- ロジック

- メモリー

2019年7月から2020年12月までの3カ月移動平均(3mma)の出荷量を示した図表1によると、コロナ(COVID-19)の影響で2020年第1四半期に出荷量が減少に転じ、自動車メーカーが生産やチップ購入を減らした。出荷台数は6月に最低値を記録し、その後2020年9月まで上昇し、10月から12月にかけてコロナ(COVID-19))の第2波が来て下落した。

併せて、仕事や勉強のために家にこもるようになったことで、PC、遠隔地でのビデオ会議、ゲームステーション、サーバーの帯域幅などの需要が増加し、自動車需要がない中で、これらのアプリケーションのための半導体の需要が生まれた。

興味深いことに、個々のチップの出荷量の変動は、振幅や山と谷が大きく異なる。

図表2は、同じ2019年7月から2020年12月までの期間(青欄)で、(半導体の合計ではなく)ICの合計を示し、「MoM」の出荷変動を示している(オレンジ色の線)。ICは、アナログ、マイクロプロセッサー、マイクロコントローラー、ロジック、メモリーなどを構成しており、チャートではこれらをまとめている。

ここでは、コロナ(COVID-19)の影響で、2020年第1四半期にチップの出荷台数が減少していることが読み取れます。出荷台数の月次推移は、2020年7月にプラスに転じ、その後3ヶ月間のみプラスで推移し、9月に鈍化して年を越した。

自動車に載用されるIC分野

自動車には数千種類のチップが使われているが、それらはすべてこれらのカテゴリーに分類される。例えば、MOSFETやIGBTは様々な電気モーターを駆動し、暖房や換気システムから窓やワイパーまであらゆるものを動かしている。シートの調整やサンルーフの機能も、MOSFETの助けを借りて行われている。これらは「ディスクリート」に分類され、図表1では最大の出荷台数となっている。当社のレポート「パワー半導体。市場、材料、技術」と題した当社のレポートによると、200億ドル規模の市場となっています。

第2位のコンポーネントは「アナログ」で、2020年には1,715億3,400万個のチップが販売されます。自動車用途では、WSTSによると、インフォテインメント、キャビン/コントロールエレクトロニクス、セーフティエレクトロニクス(エアバッグ、ABS、LIDAR、バックカメラ/周回カメラシステム、パワートレイン/エンジンマネジメントエレクトロニクス、セキュリティエレクトロニクスなど)、アクティブサスペンション、自動車のヘッド/テールライトのLED照明などの用途に使用されています。

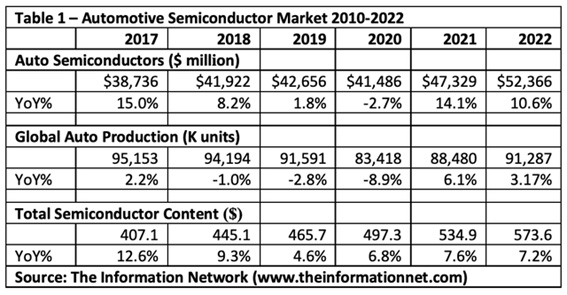

表1は、2022年までの予測を含めた自動車用半導体市場に関するThe Information Networkの分析です。このデータは、2020年に2.6%の落ち込みを含む自動車用半導体の成長を示しており、これは世界の自動車生産台数が8.9%減少することと連動しています。それにもかかわらず、自動車1台あたりの半導体搭載量は増え続けています。

表1:自動車用半導体市場の予測

自動車産業の回復に最も適した半導体メーカー

表2は、自動車用チップ製品を持つすべての半導体メーカーを示している。トップの村田製作所は、自動車用チップの売上高が45億ドルで、総売上高140億ドルの32%を占めている。 世界最大の積層セラミックコンデンサー(MLCC)メーカーである村田製作所は、ICEではなく電気自動車や自律走行車に使われるMLCCで50%以上の市場シェアを確保する。

NXPIは、収益の47%を自動車部品から得ており、自動車用半導体市場の好転を最も純粋に享受できる方法の一つです。同社が注力しているのは、ADAS、完全自律走行、パワートレイン(ICEおよびEV)などの自動車用アプリケーションです。

自動車分野は、世界の半導体消費量の8%を占め、330億ドル規模のニッチ市場となっています。自動車用チップの上位企業には、ルネサス(51%)、NXP(47%)、インフィニオン(46%)、オン・セミコンダクター(32%)、STマイクロエレクトロニクス(30%)があります。

表2:自動車向け半導体からの収益一覧

自動車の半導体の関連銘柄

ルネサスエレクトロニクス(日本:東証:6723)

ルネサスエレクトロニクスグループは、半導体専業メーカーとし、各種半導体に関する研究、設計、開発、製造、販売及びサービスを行う。自動車向け事業は、自動車のエンジンや車体などを制御する半導体を提供する車載制御とカーナビゲーションなどの車載情報機器向け半導体を提供する車載情報を含む。マイクロコントローラ、システムオンチップ(SoC)、アナログ半導体及びパワー半導体を中心に提供する。産業・インフラ・モノのインターネット(IoT)向け事業は、スマート社会を支える産業、インフラストラクチャー及びIoTを含む。マイクロコントローラ、SoC及びアナログ半導体を中心に提供する。その他は、半導体の受託開発及び受託生産などを行う。

NXP Semiconductors N.V.(アメリカ:NASDAQ:NXPI)

オランダの半導体事業会社。ハイパフォーマンス・ミックスドシグナルとスタンダード製品のソリューションを提供する。同社の生産ソリューションは、自動車、識別、無線インフラ、照明、工業、モバイル、消費者及びコンピューティング・アプリケーションに使用される。同社は、ハイパフォーマンス・ミックスドシグナルとスタンダード製品部門及びその他の報告セグメント、並びに製造オペレーションという2つの部門により構成される。同社により販売される製品は、ハイパフォーマンス・ミックスドシグナル製品ソリューション及びスタンダード製品という2つのカテゴリに分類される。ハイパフォーマンス・ミックスドシグナル製品ソリューションは、アプリケーション固有のハイパフォーマンス・ミックスドシグナル半導体及びシステム・ソリューションを含む。スタンダード製品は、複数の電子機器に組み込むことができるデバイスを含む。

インフィニオン(欧州:OTCQX:IFNNY)

ドイツのインフィニオンはドイツのEXTRA上場で、日本のネット系証券では取り扱いが無いので割愛します。

村田製作所(日本:東証:6981)

コンポーネント(コンデンサ・圧電製品など)、モジュール(通信モジュール・電源など)の電子部品並びにその関連製品の開発及び製造販売を主たる事業として行う。電子部品の製造・販売事業においては、同社が、各種電子部品の中間製品である半製品を生産し、国内外の生産会社へ供給し、また、自社内及び関係会社で完成品まで加工した製品を、国内外の得意先及び販売会社へ販売する。その他事業は、従業員の福利厚生、不動産の賃貸借及び管理、施設保守・清掃、ソフトウェアの販売等に関する業務を行う。また、同社は子会社を通じてコンポーネントの開発を行う。

STMicroelectronics N.V.(アメリカ:NYSE:STM)

スイスに拠点を置く半導体会社である。ディスクリート及び標準の汎用コンポーネント、並びにアナログ、デジタル及びミックスドシグナルアプリケーション向けの特定用途向け集積回路(ASIC)等製品の設計・開発・製造・販売を行う。事業セグメントには、自動車及びディスクリートグループ(ADG)セグメント、アナログ・微小電気機械システム(MEMS)及びセンサーグループ(AMS)セグメント、マイクロコントローラー及びデジタル集積回路(IC)グループ(MDG)セグメントが含まれる。ADGセグメントは、専用自動車用IC、ディスクリート及びパワートランジスタ製品を提供する。AMSセグメントは、各市場向けの低電力アナログIC、スマートパワー製品、タッチスクリーンコントローラー、モノのインターネット(IoT)用の低電力接続ソリューション及び電力変換製品等を提供する。AMSセグメントは、汎用の安全なマイクロコントローラー及び電気的に消去可能なプログラム可能な読み取り専用メモリメモリ製品を提供する。

ON Semiconductor Corporation(アメリカ:NASDAQ:ON)

センサー、電力管理、接続性、カスタム・システムオンチップ(SoC)、アナログ、ロジック、タイミング、ディスクリートデバイスのポートフォリオを提供する。3つの事業セグメントを運営する。パワーソリューションズグループは、一連のディスクリート、モジュールおよび集積半導体製品を提供する。アナログソリューショングループは、アナログ、ミックスト・シグナル、ロジック特定用途向け集積回路(ASICs)、特定用途向け標準製品(ASSPs)及びパワー・ソリューションを設計・開発する。イメージセンサーグループは、自動車用、工業用、民生用、無線、医療、航空宇宙/防衛市場における多様なエンドユーザのために、相補型金属酸化物半導体(CMOS)と電荷結合素子(CCD)画像センサー、近接センサー、画像信号プロセッサ、オートフォーカスと手ぶれ補正のためのアクチュエータドライバを設計・開発する。

NVIDIA(アメリカ:NASDAQ:NVDA)

パーソナル・コンピューター(PC)グラフィックス、グラフィックス処理ユニット(GPU)及び人工知能(AI)を中心とする半導体会社。GPUとTegraプロセッサーという2つの事業区分により構成される。同社のGPU製品ブランドはゲーマー向けのGeForce、デザイナー向けのQuadro、AIデータ科学者とビッグ・データ研究者向けのテスラとDGX、ビジュアル・コンピューティング・ユーザーむけのGRIDを含む。Tegraブランドはコンピュータ全体をシングル・チップに統合し、GPUとマルチコア中央処理装置(CPU)を搭載して、モバイル・ゲームとエンターテイメント・デバイス、自律型ロボット、ドローン、車のスーパーコンピューティングを推進する。同社のプロセッサはゲーム、プロフェッショナル・ビジュアライゼーション、データセンター、自動車という4つの市場に対応するプラットフォームを開発する。

昨年ソフトバンクグループから買収した英半導体のアーム社は、自動車用半導体を多く手掛けている。

Micron Technology Inc(アメリカ:NASDAQ:MU)

マイクロン・テクノロジー(Micron Technology, Inc.)は半導体システム会社である。DRAM、NANDフラッシュおよびNORフラッシュを含み、ソリッド・ステート・ドライブ、モジュール、マルチチップ・パッケージ及びその他のシステム・ソリューション。4つの事業区分により構成される。計算・ネットワーキングビジネスユニット(CNBU)事業はコンピューティング、ネットワーキング、グラフィックス及びクラウドサーバ市場向けに販売されるメモリ製品を含む。モバイルビジネスユニット(MBU)事業はスマートフォン、タブレットなどのモバイルデバイス市場に販売されるメモリ製品を含む。記憶事業ユニット(SBU)事業はエンタープライズ、クライアント及びリムーバブルストレージ市場に販売されるメモリ製品を含む。組込みビジネスユニット(EBU)事業は自動車、産業、家庭及び家電市場に接続されたメモリ製品を含む。

日本国内ネット系各証券会社の取り扱い状況

| SBI証券 | マネックス証券 | 楽天証券 | IG証券 | ||

| ルネサスエレクトロニクス | 東証:6723 | 有り | 有り | 有り | CFD |

| NXP Semiconductors N.V. | NASDAQ:NXPI | 有り | 有り | 有り | CFD |

| インフィニオン | ドイツ:IFNNY | なし | なし | なし | CFD |

| 村田製作所 | 東証:6981 | 有り | 有り | 有り | CFD |

| STMicroelectronics N.V. | NYSE:STM | 有り | 有り | ? | CFD |

| ON Semiconductor Corporation | NASDAQ:ON | 有り | 有り | 有り | CFD |

| NVIDIA | NASDAQ:NVDA | 有り | 有り | 有り | CFD |

| Micron Technology Inc | NASDAQ:MU | 有り | 有り | 有り | CFD |