1973年から74年にかけての金融市場と2022年になってからの金融市場があまりにも似ています。1970年代初頭のニフティー・フィフティ相場とその暴落過程について見直してみたいと思います。

目次 ー Contents

ニフティーフィフティ相場とは?

ニフティ・フィフティ(Nifty Fifty, Nifty 50)とは、1960年代から1970年代にかけて米国株式市場で人気がある大型の50の成長株の事を意味します。ニフティ(nifty)とは「素敵な」、「素晴らしい」といった意味があり、フィフティ(fifty)とは「50」という意味があります。ニフティ・フィフティ(Nifty Fifty)とつなげると「素敵な50」という事になります。ニフティ・フィフティは、当時の米国経済で大きな役割を果たしている銘柄群であり、実勢があった上で、更に今後も長い期間にわたって高い収益を上げ続けることが期待されていたことから株価が押し上げられ、下落する直前の1972年には高い株価収益率(PER)の銘柄群となっていました。今でいうところのFANGAM+TSLA、NDVAなどハイテクグロース株群に相当するとも言えます。

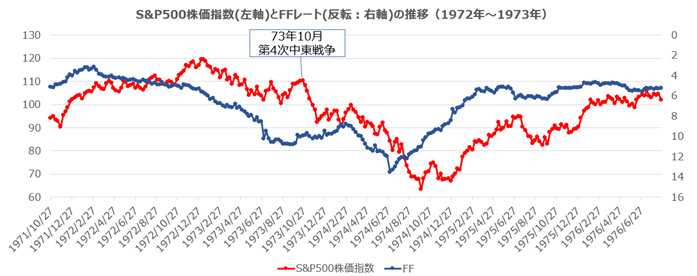

ニフティ・フィフティは1970年代初めの上昇相場をけん引しましたが、インフレや金融引き締め、1971年のニクソンショックによるブレトン・ウッズ体制の崩壊の影響、ドルの切り下げ、第一次石油危機などを受けた1973年から1974年の下落相場で大きく値を切り下げ(グラフ1参照)、長い期間にわたって低迷しました。ニフティ・フィフティの下落は、特にインフレによって金融引き締めが意識されるようになった相場環境が大きく影響したと考えられます。

S&P500株価指数の推移(1971年~1976年)

ニフティ・フィフティ相場の特徴

ニフティ・フィフティによる相場の特徴として、経済を代表するような少数の大型の成長性が高い銘柄が投資家の高い期待によって買われて、株価上昇をけん引するということが挙げられます。また、投資家の高い期待によって少数の銘柄群が買い進められることによって、相場を引っ張る少数の銘柄群が株式市場全体よりも遥かに高い株価収益率(PER)となることが挙げられます。一方で、1970年代の相場の教訓として、投資家の期待を集めていたニフティ・フィフティもインフレによって金融引き締めが行われるような環境に至ると株式市場全体が軟調なる中で下落していったことから、いかに成長性が高く有望な銘柄群とはいえ行き過ぎた株価は下落し、株価収益率(PER)は市場の平均並みに結局落ち着くと考えることもできます。まさしく2021年の状況に相当します。

銘柄による成長期待が大きく異なっていて、特に有望な一部の銘柄に投資家の人気が集中し株価の上昇が続いている場合、その大きな流れに乗ろうと考えるかもしれません。相場が崩壊するまでは株価上昇の恩恵を享受できるかもしれませんが、行き過ぎた株価収益率(PER)は何かのきっかけで調整してしまうかもしれません。今回もインフレ懸念からの金融引き締め開始に相当するのかもしれません。

特に、金融緩和を背景として株価が堅調に推移している場合、インフレなどの何らかの環境変化によって金融引き締めが意識されるようになると、好調だった有望な銘柄の株価が一瞬で急落してしまう恐れがあります。株価収益率(PER)が行き過ぎていないか、金融引き締めの兆候がないかを警戒することが大切になると考えられます。

米国政策金利とS&P500株価指数の推移(1971年~1976年)

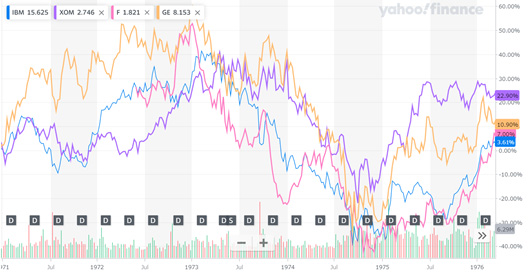

1972年のフォーチュン500社ランキング

| ランキング | 企業名 | 売上高 | 収益 |

| ($ millions) | ($ millions) | ||

| 1 | General Motors | 28,263.90 | 1,935.70 |

| 2 | Exxon Mobil | 18,700.60 | 1,461.60 |

| 3 | Ford Motor | 16,433.00 | 656.7 |

| 4 | General Electric | 9,425.30 | 471.8 |

| 5 | Intl. Business Machines | 8,273.60 | 1,078.80 |

| 6 | Mobil | 8,243.00 | 540.8 |

| 7 | Chrysler | 7,999.30 | 83.7 |

| 8 | Texaco | 7,529.10 | 903.9 |

| 9 | ITT Industries | 7,345.80 | 336.8 |

| 10 | AT&T Technologies | 6,045.20 | 258.4 |

出所:https://money.cnn.com/magazines/fortune/fortune500_archive/full/1972/

1974年のフォーチュン500社ランキング

| ランキング | 企業名 | 売上高 | 収益 |

| ($ millions) | ($ millions) | ||

| 1 | General Motors | 35,798.30 | 2,398.10 |

| 2 | Exxon Mobil | 25,724.30 | 2,443.30 |

| 3 | Ford Motor | 23,015.10 | 906.5 |

| 4 | Chrysler | 11,774.40 | 255.4 |

| 5 | General Electric | 11,575.30 | 585.1 |

| 6 | Texaco | 11,406.90 | 1,292.40 |

| 7 | Mobil | 11,390.10 | 849.3 |

| 8 | Intl. Business Machines | 10,993.20 | 1,575.50 |

| 9 | ITT Industries | 10,183.00 | 527.8 |

| 10 | Gulf Oil | 8,417.00 | 800 |

出所:https://money.cnn.com/magazines/fortune/fortune500_archive/full/1974/

1972年当時の主要企業の株価推移(IBM、XOM、F、GE:1971年~1976年)

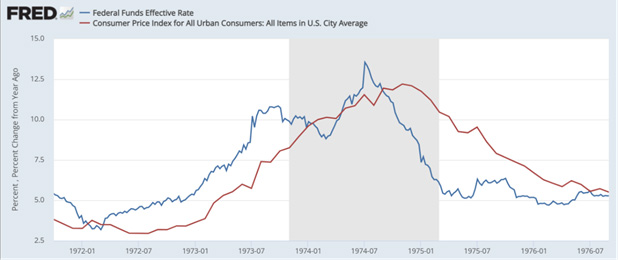

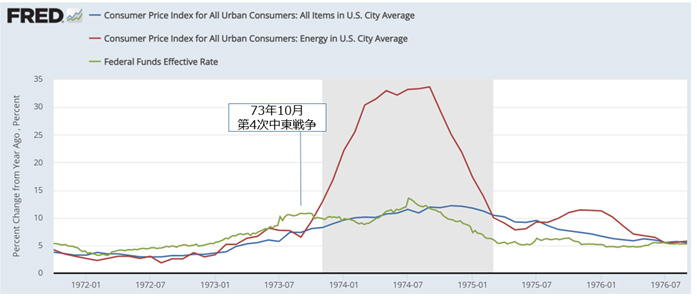

景気高揚からのインフレ懸念で金融引き締め

当時のFRBは71年から72年にかけて発生したインフレ懸念を抑えるために、金融引き締めに動いていました(グラフ2参照)。72年の景気高揚は、71年までの金融緩和で、賃金上昇も伴い、コストプッシュインフレだけでなくデマンドプルインフレも誘発し、インフレは上昇し始めて問題となり始めました。FRBは金融引き締めによる景気高揚を抑える方策をとりました。世界的な農作物の不作も食料価格上昇要因でした。73年10月以降は、世界的なオイルショック(OPECが親イスラエル国への禁輸)でさらにインフレ率は上昇していきました。景気悪化によって原油価格が落ち着き始めて初めてFRBは利下げを始めました。この時点で株価は底打ちし、反転上昇基調に戻りました。

米CPIとFFレートの推移

第4次中東戦争勃発からエネルギー価格上昇とOPECが石油価格を支配

73年10月6日に、イスラエルとエジプト・シリアをはじめとするアラブ諸国との間で戦争が勃発しました。この日はイスラエルにおけるユダヤ暦で最も神聖な日「ヨム・キプール」(贖罪の日)に当たります。この日、6年前の第三次中東戦争でイスラエルに占領された領土の奪回を目的としてエジプト・シリア両軍がそれぞれスエズ運河、ゴラン高原正面に展開するイスラエル軍に対して攻撃を開始しました。イスラエルはアラブ側から奇襲を受け、かなりの苦戦を強いられたが、(イスラエル軍の主力である)予備役部隊が展開を完了すると、アメリカの支援等もあって戦局は次第にイスラエル優位に傾いていき、10月24日、国際連合による停戦決議をうけて停戦が成立しました。

戦争中行われたアラブ石油輸出国機構(OAPEC)の親イスラエル国に対する石油禁輸措置とそれに伴う石油輸出国機構(OPEC)の石油価格引き上げは、第1次オイルショック(第1次石油危機)を引き起こし、世界中で(日本でも)多大な経済混乱をもたらしました。73年以降、石油価格の決定権は、石油メジャーからOPECに移ったとされています。

ラニーニャ現象

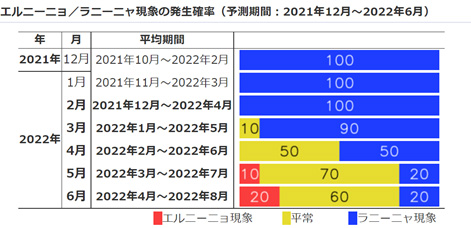

ラニーニャ現象は、南米ペルー沖の太平洋赤道付近で海面温度が低下することによる現象(エルニーニョ現象の逆)を指し、気候変動の要因の一つとされる。現時点で、ラニーニャ現象が続いているとみられる。今後、春の間にラニーニャ現象が終息し、平常の状態になる可能性が高い(70%)。

73年時もラニーニャ現象が発生していました。当時、エルニーニョ・ラニーニャ現象のことは研究が進んでいませんでしたが、農作物の不作により新興国では食料危機が発生しており、先進国が援助するということもありました。

過去のラニーニャ現象の発生時期

| 時期 | 季節数 |

| 1970年春~1971/72年冬 | 8 |

| 1972年春~1973年春(エルニーニョ) | 5 |

| 1973年夏~1974年春 | 4 |

| 1975年春~1976年春 | 5 |

豪州地域などへの影響

豪州では、エルニーニョ現象では乾燥した気候の影響を受けることになるが、ラニーニャ現象では降雨量は記録的に増加し、ソルガムの作付けは良好な生育環境となるが、収穫期にある小麦は、降雨によりその品質に悪影響が見られている。2月26日~27日には、豪クイーンズランドで大規模な洪水の報道されている。アジア地域では、ラニーニャ現象はモンスーンをより活発化するとされ、インド北西地域で激しい降雨が予想されている。日本では、豪雪となることが多い。

中南米地域への影響

ブラジル北部地域では降雨量は増し、作付けを終えた大豆、トウモロコシは良好な生育環境となるが、ブラジル南部地域では、降雨量が記録的に減少することでトウモロコシの生育が妨げられている。同様にアルゼンチンでも降雨量が減少し、作付けの遅れ、また、作付け後の生育への影響が指摘されている。

北米地域への影響

米国では、冬期の降雨量は例年水準を下回るとされている。また、春期には南部地域から中部大西洋沿岸地域にかけて干ばつ被害が予想され、冬小麦と来年の春穀物、綿花への影響が指摘されている。主要な冬小麦の生産州であるオクラホマ州では、すでにこの2カ月間、乾燥した天候が続いており生産量への影響が懸念されている。

農作物への影響

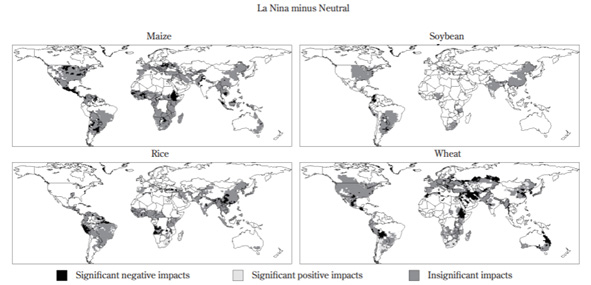

ラニーニャ年に収量が有意に低下または増加する地域はエルニーニョ年よりも限定的だが,トウモロコシとコムギでは世界の収穫面積の10%以上の地域,コメについては世界の収穫面積の7%の地域で有意な収量低下が見られた。トウモロコシは特に米国やアルゼンチン,メキシコで収量が低下し,コメは中国南部で収量が低下した。ただし,エルニーニョ影響と同様に,米国のコーンベルトではトウモロコシ収量の低下は有意ではなかった。コムギはオーストラリアの北東部や中央アジア,メキシコで収量が低下した。ダイズについては顕著なラニーニャ影響がある地域はほとんど見られなかった(下図参照)。

通常年と比較した場合のラニーニャ年の平均の作物収量の変動

ラニーニャ年と通常年の収量データを比較して,黒はラニーニャ年の収量が統計的に有意に(10%危険率での t 検定に基づく)

低下した地域.薄い灰色はラニーニャ年の収量が有意に増加した地域.濃い灰色は通常年よりラニーニャ年の収量が高い,あ

るいは低い傾向があるが,有意な差ではない地域.白は非栽培地域か,データがない地域。

出所:農研機構 農業環境変動研究センター 「エルニーニョ現象およびラニーニャ現象と世界の作物収量変動」

飯泉 仁之直著より

http://jppa.or.jp/archive/pdf/70_04_56.pdf

分析コメント

ここまで読んでいただくと、今現在の経済状況にあまりにも似通っていると感じると思います。現時点で進んでいることは、細かい部分で違う点はありますが、世界的なエネルギー・商品価格に影響を及ぼす需給関係については同じと感じています。今後、世界の株価はボラティリティ―が非常に高まると思います。

一部に、FRBはこのボラティリティーを抑えるために、流動性を供給するとの甘ったれた予測もありますが、その結果はさらにバブル現象をさらに誘引して、インフレが長期化することになるでしょう。FRBの金融政策は、インフレに対しては完全にビハインドザカーブ(周回遅れ)となっています。FRBは今週さえ持ちこたえることができれば、インフレを抑える金融政策に戻ることになると思われます。

ちょうど3月上旬で、資産買い入れは終了します。最後の資産買い入れは超短期の米国債にすれば、数週間後には償還されます。3月16日には、最低でも0.25%の利下げが行われることでしょう(パウエル議長体制では市場のコンセンサスが0.25%になっているので0.25%の利上げになる)。過去、パウエル議長は、市場のコンセンサス以外のことはしていません。ある意味誰でもできる仕事しかしていないと、後日言われてもおかしくありません。FOMCでポイントとなるのは、FRBが保有している米国債とモーゲージ債の資産縮小についてのアナウンス(ガイダンスの内容)となるでしょう。