目次 ー Contents

米国消費者物価指数(CPI)は約40年ぶりの高い伸び

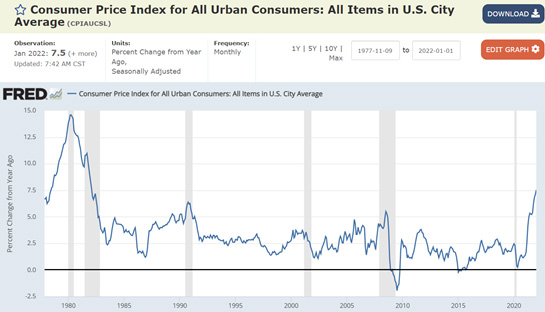

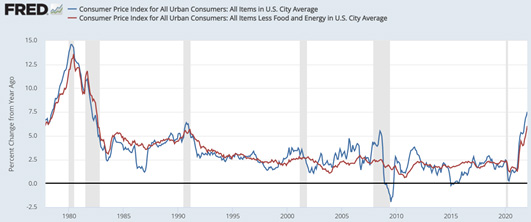

米国労働省労働統計局が2022年2月10日に発表した1月の消費者物価指数(CPI、季節調整済み)は前年同月比7.5%上昇し、伸び率は1982年2月以来、約40年ぶりの上昇となった(グラフ1参照)。上昇率は4カ月連続で6%を超えた。21年12月は7.0%だった。前月比は0.6%上昇。昨年12月も0.6%上がっていた。事前予想は、前年同月比が7.3%上昇、前月比が0.5%上昇だった。変動の大きいエネルギーと食品を除いた指数は前年同月比で6.0%と1982年8月以来の上昇となった(グラフ2参照)。

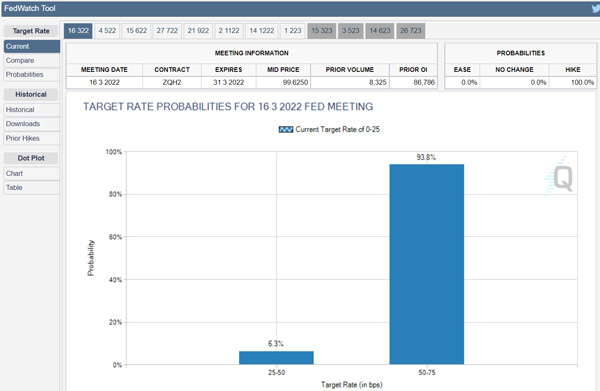

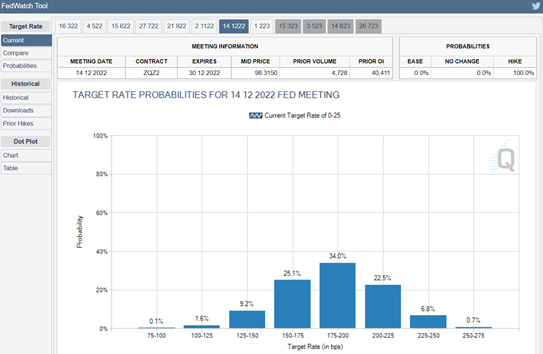

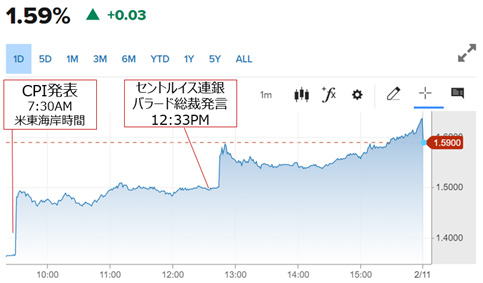

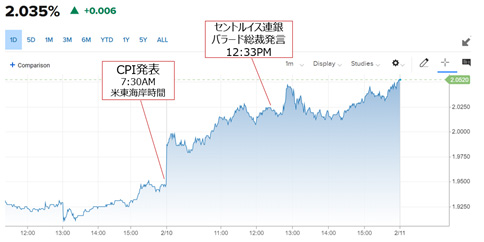

セントルイス地区連銀のブラード総裁は10日、1月のCPIが約40年ぶりの伸びとなったことを受け、自身のタカ派姿勢を「劇的に」強め、7月1日までに100ベーシスポイント(BP)の利上げが実施されることを望むと述べた。1月のCPIの上昇率が約40年ぶりの大きさとなったこととブラード総裁の発言から、金融市場では米連邦準備理事会(FRB)が来月の連邦公開市場委員会(FOMC)で政策金利を50ベーシスポイント(bps)引き上げるとの観測がさらに高まった。市場は3月の利上げは、94%の確率で、0.5~0.75%への2回分の利上げを織り込んだ(グラフ3参照)。12月末の時点は、7回分(1.75~2.0%)の利上げを織り込み始めた。

CPI全項目の前年同月比増減(%)の推移

https://fred.stlouisfed.org/series/CPIAUCSL#0

CPI全項目とエネルギーと食品を除いた指数の前年同月比増減(%)の推移

短期金利市場から計算した3月のFOMCで利上げ予想

https://www.cmegroup.com/trading/interest-rates/countdown-to-fomc.html

短期金利市場から計算した12月のFOMCで利上げ予想

米国利上げと米国株価の見通し

CPIは、年率換算で7.5%上昇と上昇し続けている。FRBとしては、インフレを抑えることに直面している。セントルイス連銀のブラード総裁のタカ派発言は、FRBの焦りが見て取れる。カンザスシティ連銀は昨年10月に、金融引き締めについて、利上げよりも資産残高の縮小を早く始めた方が金融市場にとっては良いとのレポート発表していた(付録のレポート参照)。しかし。1月のFOMCでは資産の縮小は、利上げを開始した後で開始すると正式に発表された。この辺りの議論の詳細については、FOMC内での議論がされたはずである。2月16日に予定されているFOMCの議事録発表で確認してみたい。

3月16日のFOMCでは、インフレ退治のために0.5%と2回分の利上げを発表する可能性が大きくなり、さらに年内の利上げペースの前倒しが予想される。一方、資産縮小のペースも前倒しになると考えられる。資産の縮小については、市場は6月か7月から始まると予想されているが、3月の利上げ直後に始まってもおかしくない。ブラックロック社は、CPIを受けてFRBは今すぐ量的緩和をやめるべきとのコメントまで出している。

債券市場は下落し、金利は大きく上昇した。イールドカーブはフラット化した。クレジット市場を見る場合に参考になるiシェアーズ・ハイイールド社債ETF(HYG)は、1.32%下落した(グラフ5参照)。徐々にクレジット市場もリスクを織り込み始めている。株式市場は何とか持ちこたえているが、長期金利が2%を超えてきたことで、グロ-ス株のバリュエ―ションの見直しがこの先すすんでくると予想される。グロース株が多い、NASDAQや中小型株はここから下落するのではないか。株式市場では、収益をしっかり出している高配当銘柄の低PER株式へ資金は流れていくだろう。クレジット市場がこれまで調整してこなかったがため、株式市場はこの2週間は戻りを試してきたが、長期金利の上昇とともに株式市場は下落すると予想する。FRBは過去と違い、短期金利だけの金融政策で市場を誘導するのではなく、今は大量に保有している国債、モーゲージ債を売却することで、長期金利もコントロールできる。FRBはイールドカーブをコントロールする(イールドカーブのフラットニングを避ける)ことで、あえて景気の過熱感を抑えてくるのではないだろうか。

株価が下落すれば、景気減速懸念が大きくなる。景気減速が予想され始めると商品価格も上げ止まり、下落に転ずるだろう。商品市場が下落に転ずれば、インフレ指標も下落になるだろう。賃金の継続的な上昇圧力は懸念されるものの、FRBはインフレ退治のために想像以上にアグレッシブな金融引き締めを行うと予想される。

逆に、株価がさらに20%程度下落すれば、商品市場も下落に転じ、インフレ懸念が落ち着けば、FRBは金融引き締めのペースを緩める可能性がある。今は、現金比率を高めつつ、近い将来訪れるであろう絶好の買い場を待ちたいと思う。下げのターゲットは、S&P500株価指数で4,000、NASDAQ100株価指数で12,000、ウィルシャー5000株価指数で40,000あたりだろう。

グラフ5:米ハイイールド社債(iシェアーズ米ハイイールド社債ETF:HYG)

※米ハイイールド社債市場は非常に危険な状況です。2020年の2月末と同じように感じている。ボラティリティーが縮小してきたなか、急速に調整が入りかねない局面です。

米国金利市場、株式市場、原油市場などの反応

米国金利市場の反応

10年米国債利回りは、0.107%上昇し2.052%と2年半ぶりの高値に跳ね上がった。また、10年ブレークイーブンインフレ率が1週間ぶりの高水準となる2.477%に上昇し、インフレ期待の高まりは米国債にとってマイナス材料となった。ブラード・セントルイス連銀総裁が会合間利上げの検討に前向きで、7月1日までに100bpの利上げを希望すると発言し、金利上昇にが加速した。この場合、FOMCの間に利上げを行わない限り、7月1日までの3回のFOMCのうち1回で50bp利上げを行う必要がある。2年米国債利回りは、CPI直後、+0.125%上昇し1.487%まで上昇した後、午後さらに上昇し続け、引けでは +0.255%上昇し、1.619%まで上昇した。5年債も+0.166%上昇し1.983%まで上昇した。イールドカーブは急速にフラットニングが進み、2年/10年は、0.565%まで縮小した。

2年米国債

10年米国債

米国株式市場の反応

S&P500指数は-1.81%(4,504.08)、ダウ工業株指数は-1.47%(35,241.59)、ナスダック指数は-2.10%(14,185.64)下げて引けました。米国の物価上昇圧力がFRBの積極的な利上げを促すとの懸念から、株式市場も圧力を受けた。テクノロジー株が売られ、市場全体の重荷になった。アドビ(ADBE)、オートデスク(ADSK)、クアルコム(QCOM)、アドバンスト・マイクロ・デバイス(AMD)、NXPセミコンダクターズNV(NXPI)、マーベルテクノロジー(MRVL)などが-5%以上の下落で引けた。金利上昇が住宅需要を抑制するとの懸念から、住宅関連は急落した。パルテグループ(PHM)は-5%以上、レナー(LEN)とDRホートン(DHI)は-4%以上の下落で取引を終えた。

ウォルト・ディズニー(DIS)は、第1四半期の調整後EPSが1.06ドルとコンセンサスの60セントを大幅に上回り、+3%以上上昇してS&P500とダウ工業株で上昇率トップとなった。 また、Disney+の加入者数は1億2980万人となり、コンセンサスの1億2510万人を上回った。データドッグ(DDOG)は、第4四半期の収益が3億2620万ドルとなり、コンセンサスの2億9120万ドルを上回り、木曜日に11%以上上昇し、ナスダック100の上昇率トップとなった。

S&P500指数先物

NASDAQ100指数先物とS&P500指数先物

NASDAQ100指数先物(黒線)とS&P500指数先物(水色)(前日比:%)

為替市場の反応

株が売られた後に流動性需要が高まり、ドルは支持を集めた。ユーロ/米ドル は、+0.0028 (+0.25%) 上昇し、3ヶ月ぶりの高値に上昇した。 ドイツの10年国債利回りが3年ぶりの高水準に急上昇したことで、ユーロ圏の物価上昇圧力が高まり、ECBが予想よりも早く金融引き締めを行うとの懸念から、EUR/USDが上昇した。米ドル/円は、10年物日本国債の利回りが6年ぶりの高さとなる0.231%まで上昇した後、日銀は、2月14日に10年物国債を無制限に買い入れると発表し日銀が刺激策を強化するとの兆候から円が急落し、ドル円は5週間ぶりの高値に跳ね上がった。

コモディティ市場(原油など)

金(+0.04%)、銀(0.78%)は緩やかな上昇。WTI原油+0.25%、RBOBガソリンは+0.21%と緩やかな上昇で取引を終えた。ドル安は、EIAの週間原油在庫が予想外に減少して3年4カ月ぶりの低水準となった前日からの持ち越しがプラスとなり、原油相場の支援材料となった。 原油価格は、バイデン大統領がガソリン価格を引き下げるために「悪魔のように働く」と述べた際に、米国の戦略的原油備蓄の市場放出を許可するのではないかとの懸念から、ほぼすべての上昇分を取り戻した。このような状況下、原油価格は、OPECの月例報告書によると、経済活動の回復とパンデミックからの旅行がペースを取り戻すにつれ、世界の石油需要の回復が2022年の予測である420万Bpdを「上回る可能性」があるとし、支持を集めた。

原油の弱気材料は、木曜日に欧州委員会が2022年のユーロ圏のGDP見通しを11月時点の+4.3%から4.0%に引き下げる措置をとったことで、エネルギー需要にはマイナスになる。世界第3位の原油輸入国であるインドでは、1月の製油所の平均稼働率が23基中18基と、8月の8基から上昇し、原油需要の増加が価格にとって強気材料となった。マクロン仏大統領は、プーチン露大統領からウクライナでのロシアの侵略が「エスカレート」しないとの確証を得たと述べたことから、ロシア・ウクライナ間の緊張緩和は原油価格にとってネガティブな材料となる。

原油の弱気材料は、イランとの核合意に対する楽観的な見方が強まっていることだ。 ロシアの核交渉担当責任者は24日、イラン核合意の復活に向けた協議が「ゴール地点にある」と述べた。 イランとの新たな核合意は、対イラン制裁の解除に道を開き、イラン産原油の世界市場への復帰を可能にする。先週、OPEC+は3月の原油生産を+40万bpd増加させることで合意した。 原油価格は、OPEC+が40万B/D以上の増産を見送ったことへの安堵感から上昇した。OPECの1月の原油生産量は+5万bpdの2,814万bpdと、1年3カ月半ぶりの高水準となった。 リビアが民兵による油田封鎖の影響で1月の生産量が14万B/D減少したため、OPECの原油生産量の増加は限定的となった。世界中のタンカーに貯蔵されている原油が増加することは、原油価格にとって弱気材料となる。 Vortexaによると、2月4日までの1週間に少なくとも7日間停泊していたタンカーに貯蔵された原油は、前週比8%増の1億829万バレルとなった。

参考資料

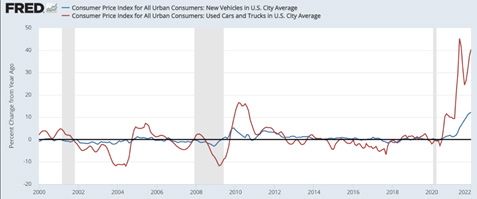

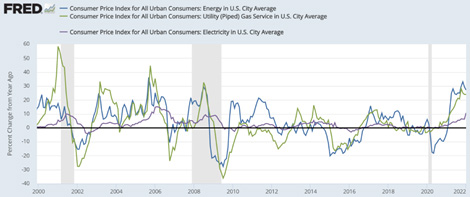

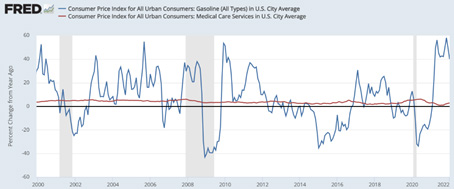

CPI主要項目の前年同月比の推移

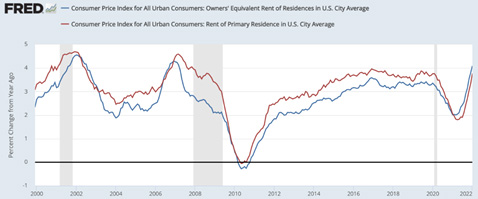

住宅関連:持ち家換算指数(青)と賃貸費指数(赤)

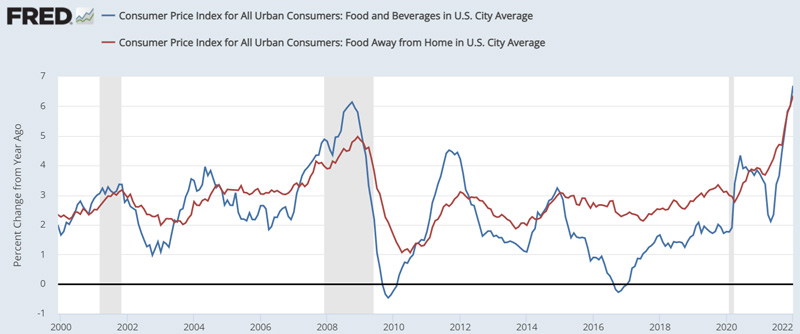

食品(青)と外食費指数(赤)

新車価格(青)と中古車・トラック(赤)

エネルギー(青)、ガスサービス(緑)、電気(紫)

ガソリン価格(青)と医療サービス(赤)

付録

金融政策の正常化には、操作の順番が重要

FRBカンザスシティ連銀のリサーチペーパー(PDF)

https://www.kansascityfed.org/documents/8443/eb21diltsstedmangulati1014.pdf

OCTOBER 14, 2021

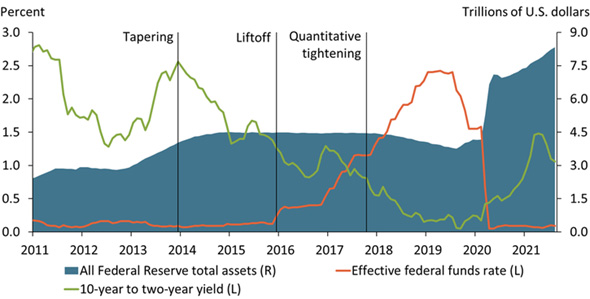

米国の経済状況が改善し続ける中、FOMCは金融政策の正常化を検討する可能性がある。FOMCがフェデラルファンド金利を引き上げる前にバランスシートを縮小するか(あるいはその逆)、イールドカーブの形状に影響を与え、金融機関に影響を与える可能性がある。2015年から19年にかけて行われた前回の正常化の教訓を生かし、ファンド金利を引き上げる前にバランスシートを正常化すれば、イールドカーブの反転を回避し、ひいては経済の安定を支える可能性があると結論付けている。

カーリー・ディルツ・ステッドマン、チャイトリ・グラティ著

2020年12月以降、連邦公開市場委員会(FOMC)は、「委員会の最大限の雇用と物価安定の目標に向けて実質的な進展が見られるまで」バランスシートの規模拡大を継続するとの指針を示してきた(Board of Governors 2020)。2021年9月、委員会はこれらの条件の一部が満たされ、「資産買い入れペースの緩和が間もなく正当化されるかもしれない」ことを示した(2021年総務会)。米国の経済状況が改善を続ける中、委員会は、金融政策を正常な経済状況と一致するスタンスに戻す方法について、おそらく前回の政策正常化と同じ順序で政策手段を調整するかどうかも含めて、議論を進めると思われる。

大不況後の前回の政策正常化では、FOMCはまず2013年に大規模な資産買い入れ(LSAP)のペースを落とし、2015年に連邦資金金利を実効下限を超えて引き上げ、2017年にようやくバランスシートの縮小を開始した。しかし、当時も今も、代替的な順序は可能であった。

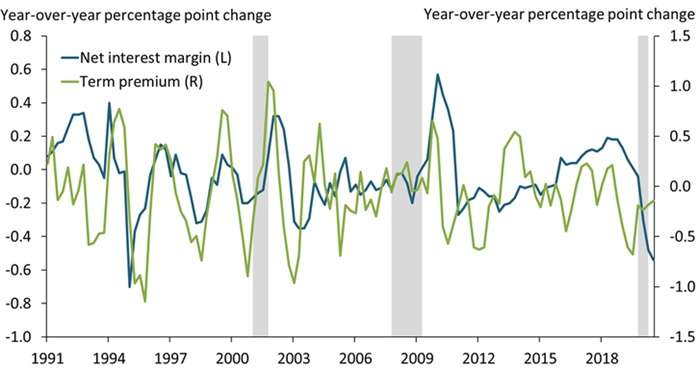

政策手段としては、LSAPによる連邦準備制度のバランスシートの拡大は、主に長期金利の低下によって作用すると考えられている。したがって、バランスシートの規模を縮小する前に金利を引き上げることの潜在的な結果として、長期名目金利が短期名目金利に近いかそれ以下の水準まで低下するイールドカーブの平坦化または逆転が起こる。2015年から19年の正常化期には、イールドカーブが平坦化し、時には反転したが、これは正常化の順序を含む金融政策の実施に一因があると思われる。図表1を見ると、イールドカーブの傾き(緑線)は正常化期間の大半で低下し、バースト的にのみ上昇した。注目すべきは、正常化が本格化し、FOMCが連邦政府実質金利(オレンジ線)を着実に引き上げていた2017年から2020年初めにかけて、イールドカーブの勾配が衰えることなく下げ続けていることである。連邦資金金利の動きは長期金利に完全には伝わらないため、連邦資金金利の引き上げは、他の条件を一定にした上で、機械的にイールドカーブを平坦化させる。

図表1:2015年から19年にかけて、バランスシートを縮小する前に政策金利を引き上げると、イールドカーブが平坦になる。

注:緑の線は、イールドカーブの傾きの代用として、10年物名目金利と2年物名目金利のスプレッドを示している。

出所 連邦準備制度理事会(Haver Analytics)。

イールドカーブが横ばいまたは反転している場合、景気の先行きに対する悲観的な見方を示す可能性がある。しかし、より重要なのは、銀行や投資ファンドなど、短期金利と長期金利のスプレッドから利益を得ている企業にも重大な影響を与える可能性があるということだ。例えば、銀行は預金に対して短期金利を支払い、融資によって長期金利を受け取る。イールドカーブが反転し、長期金利が短期金利を下回るようになると、この戦略は採算が合わなくなる。図表2を見ると、金利リスクを取る対価であるタームプレミアム(緑線)の低下は、歴史的に銀行の純利鞘(青線)の低下をもたらし、銀行の収益性や純資産にマイナスに寄与していることがわかる[1]。

図表2:定期保険料の低下による銀行の純利鞘の減少

図表2は、定期保険料の低下が、歴史的に銀行の純利鞘の減少に関連していることを示している。

注 灰色の棒グラフは全米経済研究所(NBER)で定義された不況を示す。5年物ゼロクーポン債のタームプレミアムを使用。

出所 出所:セントルイス連邦準備銀行(FRED)、NBER、ブルームバーグ、ポール(2021)、キム・ライト(2005)。

イールドカーブの反転による銀行の収益性の低下は、将来の不況を招きやすい状況をもたらす可能性がある。短期負債で長期資産を調達している銀行(多くの場合、中小銀行やコミュニティバンク)は、イールドカーブの平坦化または反転に対応して、融資基準を引き下げ、新規融資を減らす可能性がある。その結果、中小企業や個人は銀行融資を受けることがより困難になり、投資や消費支出を縮小する可能性がある。より長い目で見れば、銀行の中核的収益性の低下は、非金利収入の相対的価値を高め、大銀行に不釣り合いな領域となる。中小企業は信用市場の逼迫に直面し、債券や株式市場にアクセスできる大企業は恩恵を受け、その結果、統合を促し、競争を低下させる。

イールドカーブの反転は、いくつかの理由から、銀行がより大きなリスクを取ることを促し、経済の脆弱性をもたらす可能性もある。第一に、銀行の収益性が低下すると、新規融資を審査・監視する銀行のインセンティブが低下し、リスクテイクが増加する。第二に、銀行の収益性が低下すると、銀行の目標収益や経営者の報酬制度に関するコミットメントが脅かされ、これらのコミットメントを達成するために銀行がより多くのリスクを取るようになる可能性がある。マネーマーケット・ファンドや生命保険・年金基金などの金融仲介機関も、同様のリスクテイクを行う可能性がある。このように、イールドカーブの平坦化は、投資家が求めるリスクプレミアムを資産クラス横断的に低下させ、金融安定化に対するリスクをもたらす可能性がある。

フェデラルファンド金利の前にバランスシートの正常化を開始することは、2015年から19年にかけて観察されたパターンと比較してイールドカーブをスティープ化するのに役立つのだろうか。バランスシートは、量的引き締め(QT)とも呼ばれるバランスシートを縮小する政策によって、フラット化が抑制されることを示唆している。例えばSmith and Valcarcel (2021)の証拠は、QTが短期金利よりもタームプレミアムを上昇させ、イールドカーブを正味でスティープ化させることを示唆している。さらに、D’Amico and Seida (2020)は、バランスシート政策が、量的緩和(QE)内でも、QE/QT間でも、時間軸で同様に目標満期を動かすことを見出している。短期金利の引き上げがなければ、これらの結果は、QTが前回の正常化時に観察されたものと比較してイールドカーブをスティープ化させたであろうことを示唆している。

バランスシートの縮小が長期利回りの上昇やイールドカーブのスティープ化を防ぐには、2つの要因が作用する可能性がある。第一に、米国が2015年から19年にかけてのように正常化を支える状況になっても、他の大規模な先進国は金融刺激策を継続するようである。したがって、海外の低成長は今後も長期利回りを低下させる可能性が高く、短期金利を引き上げる前にタームプレミアムを高めるもう一つの動機となる。第二に、イールドカーブの形状は、財務省の発行額によっても決定される。COVID-19関連の政府救済支出が落ち着き、国会議員がインフラや社会プログラムのための複数年支出計画のために(国債発行の代わりに)歳入を増やす努力をするにつれて借入ニーズが減少し、それに伴い債券発行額が減少する可能性がある。このような発行量の減少は、長期債利回りの低下にもつながる。

全体として、大不況後の金融政策の正常化から得られた証拠は、政策立案者が金融政策を正常化する順序が重要であることを浮き彫りにしている。2015年から2019年にかけての一連の正常化は、イールドカーブの平坦化に寄与したようであり、これは将来の景気後退をより起こりやすくする金融環境を生み出す可能性がある。利上げの前にバランスシートを縮小することで、将来の正常化におけるイールドカーブの反転を防ぐことができるかもしれない。

注1:

金利リスクとは、金利の変動により投資損失が発生する可能性を表したものである。銀行のビジネスモデルはイールドカーブの構造に依存しているため、銀行は常に金利の変動にさらされている。タームプレミアムとは、長期利回りが短期利回りを上回る額であり、単位はベーシスポイントで、長期的な金利へのエクスポージャーと継続的な短期的エクスポージャーに対する対価である。

参考資料

- 連邦準備制度理事会(Board of Governors of the Federal Reserve System)。2021. “External LinkFederal Reserve Issues FOMC Statement”. プレスリリース、9月22日。

—. 2020. “外部リンク連邦準備制度理事会、FOMC声明を発表。” プレスリリース、12月16日。

- D’Amico, Stefania, and Tim Seida. 2020. “External LinkUnexpected Supply Effects of Quantitative Easing and Tightening.”(外部リンク量的緩和と引き締めの予期せぬ供給効果). シカゴ連邦準備銀行、ワーキングペーパーNo. 2020-17, 7月.

- Kim, Don, and Jonathan Wright. 2005. “External LinkAn Arbitrage-Free Three-Factor Term Structure Model and the Recent Behavior of Long-Term Yields and Distant-Horizon Forward Rates.”. 連邦準備制度理事会、金融経済ディスカッション・シリーズ・ペーパーNo.2005-33, August.

- ポール,パスカル.2021. “External LinkBanks, Maturity Transformation, and Monetary Policy”. サンフランシスコ連邦準備銀行、ワーキングペーパーNo. 2020-07, 9月.

- スミス・A・リー、ビクター・J・バルカルセル。2021. “External LinkThe Financial Market Effects of Unwinding the Federal Reserve’s Balance Sheet.” カンザスシティ連邦準備銀行、ワーキングペーパーNo. 20-23, April.

- Karlye Dilts Stedman はカンザスシティ連邦準備銀行のエコノミスト、Chaitri Gulati はリサーチアソシエイトである。記載されている見解は著者のものであり、必ずしもカンザスシティ連邦準備銀行または連邦準備制度の立場を反映するものではありません。