世界最大の投資家といえば、ウォーレン・バフェットやジョージ・ソロスと答える人が多いでしょう。しかし、世界最大の運用資産を保有する会社はブラックロックであり、2020年12月末時点においての運用資産残高は約900兆円にも上ります。

ブラックロックのiシェアーズETFは日本国内の米国株など外国株を取り扱っているネット証券会社でしたらどこでも購入することができます。各証券会社に口座開設をしてETF銘柄を検索、購入してみましょう。

このページではその巨大さから「全能の神」とも呼ばれることのある資産運用会社について、詳しく説明します。

目次 ー Contents

ブラックロックとは

ブラックロックは世界最大の資産運用会社(アセットマネジメント)です。

▼資産運用会社上位と運用資産

バンガードグループ:645兆円

フィデリティ・インベストメント:343兆円

チャールズ・スワブ:338兆円

ステート・ストリート:261兆円

※2020年12月末時点

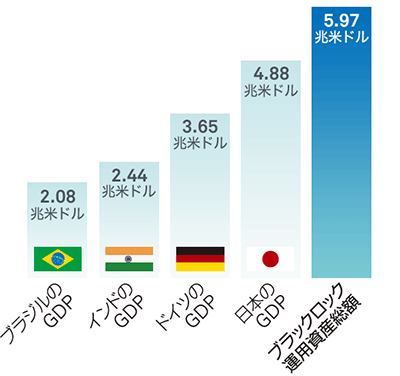

運用資産の多くは機関投資家や政府系ファンドの運用であり、またETFでの運用も大くを占めています。その運用資産の規模は、ドイツや日本のGDPも上回るほどです。

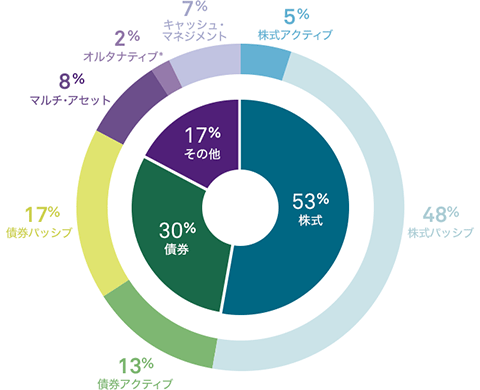

運用資産は、株式やETFはもちろん、債券からマルチアセット、オルタナティブ(ヘッジファンド、REIT/不動産、コモディティや再生可能エネルギーなど)にいたるまで多岐にわたっています。

ブラックロック会社概要

ローレンス・フィンクCEO(最高経営責任者)

運用資産:約900兆円

本社:米国ニューヨーク

拠点:世界34カ国、70都市

社員数:16000人超

主要商品:iシェアーズETF、アラディン

Webサイト:www.blackrock.com/jp

本社は米国ニューヨークにありますが、世界中に運用拠点を設けており、運用のプロフェッショナル2,000名超を配置。社員数は16,000名超に上り、世界34か国以上に配置。資産運用やアドバイスなどの幅広いビジネスを展開しています。

iシェアーズETF

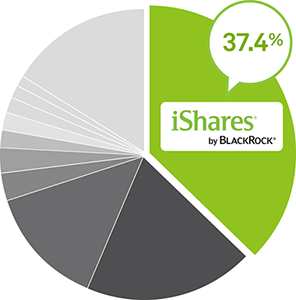

ブラックロックの主要商品として、ETFとして有名なiシェアーズETFシリーズがあります。

世界のETF市場におけるシェアは、約37.4%と世界最大。機関投資家はもちろん、運用コストが安いことから個人投資家の多くも購入しています。

これがブラックロックの手数料収入の約4割に達しており、大きな稼ぎ頭になっています、

アラディン(Aladdin)

資産運用を行うだけでなく、金融ソリューションも提供しています。創業当初から自社開発されたAladdinシステムは、ポートフォリオ分析やリスク/リターン分析機能及び資産運用業務プロセス全体を統合的にサポートするシステム・プラットフォームとなっています。

▼ブラックロック(BLK)株価チャート

ブラックロックの歴史

ブラックロックは、1988年に8人のパートナーによりニューヨークで設立されました。

当初は債券運用に注力していたものの、クローズド・エンド型ファンドや確定拠出年金等の分野において新たな商品を開発しながら事業を拡大しました。

資産運用業務をサポートするテクノロジー・プラットフォーム、アラディン(Aladdin)の自社開発も創業初期に始まりました。

トレーディングからリスクマネジメント、ポートフォリオ分析などの資産運用業務プロセス全体を統合するシステム開発によりソリューションズ事業の礎を築き、そして資産運用とリスクマネジメントに革命を起こすというブラックロックの方向性が確立されました。

1995年には、これまでと違い株式を含むオープン・エンド型ファンドの運用を開始。ビジネスが多様化する過程においても、アラディンのプラットフォームで運用の一元管理が可能でした。

1999年にはニューヨーク証券取引所に上場。同年末時点で1,650億ドルであった運用資産残高は、5年後の2004年末には2倍以上となる3,420億ドルにまで増加。この間にブラックロックは債券運用、株式運用、アドバイザリー業務におけるビジネス基盤を確立しました。

2005年1月には、メットライフからステート・ストリート・リサーチ・マネジメントを買収。その際に176億ドルのミューチュアル・ファンドを含む、約500億ドルの運用資産およびエクイティ・ビジネスの営業網を継承。資産運用能力は大幅に向上しました。

2006年のメリルリンチ・インベストメント・マネジャーズとの経営統合を行い、メル利リンチが49.8%を保有する筆頭株主となりました。

さらに、2009年のバークレイズ・グローバル・インベスターズを買収。科学的なアプローチを採るアクティブ運用を強化するとともに、当時からETFの世界的ブランドで会ったiシェアーズETFを獲得しました。

マルチアセット戦略の先駆者として、アセット・アロケーションと、あらゆる資産クラスを網羅する運用ソリューションを融合

ブラックロックの投資戦略

投資戦略は大きくに分けると、S&P500といった指数に値動きが連動する「パッシブ型」と指数を上回る運用を目指す「アクティブ型」があります。

ブラックロックはパッシブ型であり、インデックス型ファンドやETFの比率が資産残高の7割近くに上ります。これは運用資産が巨大すぎるため、アクティブ運用が困難という見方もできます。

ブラックロックの運用体制

ブラックロックは、34カ国に約2,000名超の運用のプロフェッショナルがいます。それぞれの運用プラットフォームが、独自の戦略とプロセスを基に運用を行う仕組みとなっています。

例えば、アクティブ株式運用プラットフォームであれば、「ファンダメンタル株式運用部門」と「科学的アクティブ株式運用部門」から構成されています。

| ファンダメンタル株式運用部門 |

| グローバルなネットワークの情報力を活用した銘柄選択や精緻なリスク管理等を強み |

| 科学的アクティブ株式運用部門 |

| 独自の計量モデルを用いた科学的な運用により、リターン、リスク、コストの最適なバランスをふまえ投資効率の最大化へ |

世界のあらゆる地域やセクターの株式や債権、ファンドに投資を行うブラックロックには、グローバルなネットワーク情報力とリスク管理体制があるため、緻密な運用体制を実現しているのです。

サステナブル投資

サステナブル(sustainable)とは、持続可能を意味します。経済・環境・社会の持続性に配慮した投資手法であり、※ESGに配慮することがサステナブル投資と考えれています。

※E(環境)、S(社会)、G(企業統治)

ブラックロックは、サステナブル投資を大々的にアピールするほどで、サステナブル投資への構造的なシフトが加速すると予測しています。

▼ブラックロックのサステナビリティに対する取り組み

| ESGインテグレーション |

| 自社のおよそ5,600に及ぶアクティブ、および運用助言を行うすべての投資戦略(運用資産額では2.7兆米ドル以上に相当1)においてESGのインテグレーションを達成 |

| 選択肢の拡充 |

| 2020年に93の新たなサステナブル・ソリューションを導入。2020年に顧客の390億ドルの資産をサステナブル投資戦略に配分。結果的に、サステナブル投資戦略の運用資産総額は、2019年の12月末時点から41%増加。 |

| ESGデータの充実 |

| 1,200近いサステナビリティ関連指標をAladdinに追加しました。顧客がESGと物理的気候変動リスクに関する理解を深められるようサポートするため、サステナリティクス社、リフィニティブ社、ロジウム社とデータ提供に関する提携を締結。 |

| サステナビリティ戦略の開発 |

| メキシコで初となるESGに特化した戦略を立ち上げ、サステナブル投資の新たな裾野を拡大。米国では指数をベースとした最初のターゲット・デート型のESGファンドを設定。 |

| エンゲージメントと透明性の強化 |

| 炭素排出係数の高い企業のうち、気候変動リスクへの対応に十分な進展が見られないと想定される244社を議決権行使において、反対票を投じる可能性があるウォッチリストの対象に。 |

ビックデータ分析

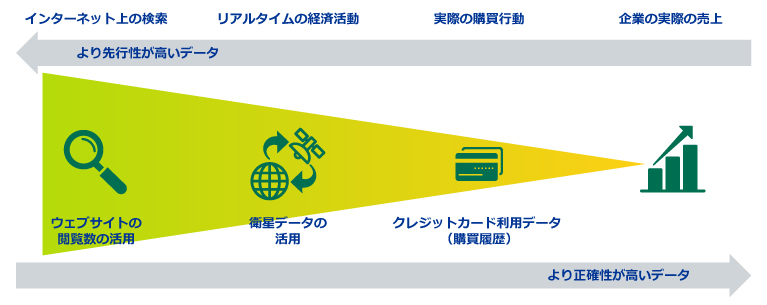

ブラックロックは、世界中の膨大なデータソースから日々データを取得・分析・評価し、資産運用に活用しています。

ビックデータの範囲は企業の決算などの開示データはもちろん、インターネットの検索データや、SNSなどのソーシャルメディアから衛星写真まで、200種類のデータソースにおよびます。

また、1日に世界53言語で書かれている4,000本以上のアナリストレポート(3万6000ページ/)をテキスト分析を使い、分析しています。

ブラックロックの評判とおすすめの理由~まとめ

ブラックロックは、運用資産が世界最大であり、2020年の1年でその運用資産残高は100兆円も増加するほど成長しました。iシェアーズETFを提供しているため、世界中のアセットマネジメントやヘッジファンド、個人投資家からの資金が集まっています。

その巨大さゆえに、度々大量保有報告書に登場します。世界中にネットワークを持ち、莫大なビックデータ分析を持つ同社が保有するということは、超優良企業と判断することもできます。

投資家としては、ブラックロックはその評判、評価から無視することはできないため、保有する銘柄に同社の名前があるかどうかをひとつの判断基準としてみてはいかがでしょうか。