目次 ー Contents

アマゾン(Amazon)が急成長する理由

アマゾン株(Amazon株):NASDAQ: AMZNについては、米株をやっていない人でも、知っている銘柄です。パフォーマンスも素晴らしいです。1997年5月の上場時から、2021年7月8日の高値($3731.41)までの間で株価は、1530倍になっています。COVIDのパンデミックでも、行動規制が引かれたこともあり、電子商取引は急速に拡大を続けていますし、アマゾン自体のEコマース取扱額は急成長しています。取扱量が増えることで、アマゾンは全米で大規模なフルフィルメント物流倉庫を積極的に増加しています。

アマゾン・ドット・コム・インク(アマゾン)が市場全体の数倍のPERを誇るのには理由があります。アマゾンが市場全体の数倍のPERを誇るのには理由があり、それは一言で言えば「成長」です。アマゾンはその巨大な規模にもかかわらず、急速なペースで収益を伸ばし続けています。19年第3四半期には、2650億ドルを超えるTTM売上高を記録しました。Q320に進むと、TTMの純売上高は3480億ドル近くになりました。

21年第3四半期では、アマゾンはTTMの純売上高で4580億ドルを記録しました。これらの数字は、わずか2年間で70%以上の売上増に相当し、アマゾンのような規模の企業にとっては驚異的なことです。

しかし、投資家にとっては、これほどの規模の企業が今後も急成長を続けることができるかどうかについて議論するのは当然のことです。第3四半期の決算を受けて、アマゾンの成長の一部が一時的に停止する可能性があるとも考えられています。

アマゾン株についての思いを今日はまとめてみたいと思います。

アマゾン株価(Amazon株価)上場来株価推移

アマゾン株価(Amazon株価)2014年来の株価推移

アマゾン(Amazon)の収益構造の秘密

一般にアマゾンは、消費者向けの様々な商品を電子商取引を介して個々の家や事業所に配送する会社と思われていると思いますが、今では収益の源泉の多くはAWS(クラウド事業)に頼っています。過去には、キンドルなど電子書籍機器を販売したこともありましたが、決して成功している事業とは言えません。使い勝手などを考えれば、競合するアップルや韓国・中国製の携帯端末の方が圧倒的に優位な立場でした。また、過去本丸であるはずのEコマース事業で収益が拡大しているという話はほとんど聞きません。収益が上がるくらいなら、取り扱い量・額を増やすために投資を続けてきた企業です。すべては、株価の上昇がこの戦略に寄与してきたわけです。

2015年4月23日、第1四半期(1~3月)の決算発表で、Amazon Web Services(AWS)のその9年前の立ち上げ以来初めて、単体の売上高と純利益を開示しました。AWSの売上高は前年同期比49%増の15億7000万ドルで、純利益は8%増の2億6500万ドルでした。同じ決算期でアマゾン全社の純損失は5700万ドル(1株当たり12セント)と、黒字だった前期からまた赤字に転落していました。この決算発表以降、投資家のアマゾンを見る目は変わったと私は覚えています。クラウド事業の時代がまさに全世界で始まったと認識できました。それまでのアマゾンは、取扱量・販売額が増えても収益が上がっていない企業とも言えました。Eコマース事業は確実に増加していましたが、その分商品を在庫として保管し配送するための倉庫が必要で大規模な投資をせざるを得ませんでした。幸い、REITの世界では、物流倉庫を専門とするプロロジス(NYSE:PLD)が倉庫への投資を拡大し、その倉庫をアマゾンがリースをするということで、資本効率を上げながら拡大路線を走り始めた時期と重なります。

アマゾン(Amazon)の最近の業績

10月末に発表されたアマゾンの第3四半期決算は、売上高、EPSともにコンセンサスを下回る結果となりました。売上高は1,108億1,000万ドルで、8億5,000万ドルの不足にとどまりましたが、EPSは6.12ドルで、2.81ドルの不足となりました。営業キャッシュフローは前四半期に比べて大幅に減少し、FCFは四半期ごとに、また前年同期比で急激に減少しました。

設備投資が著しく急増しています。

経営陣は、第4四半期の営業利益を0ドルから30億ドルと予想しました。これは、40億ドルの人件費の増加、インフレ、倉庫での生産性の問題などが主な要因です。また、第4四半期の売上高は1,300億ドルから1,400億ドル、成長率は4%から12%と予想しています。

見出しの数字以外にも、ポジティブな傾向が見られます。第3四半期の売上高は、2020年第3四半期とのハード比較で15%増となりました。売上高は、経営陣のガイダンスレンジである1,060億ドルから1,120億ドルの上限に近く、前年同期比で15%増となりました。

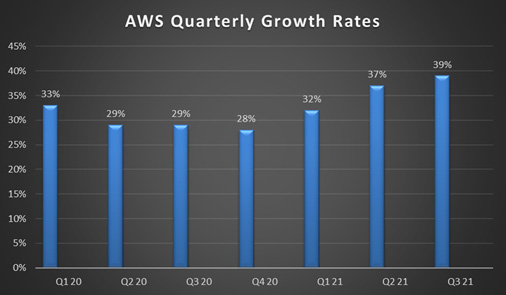

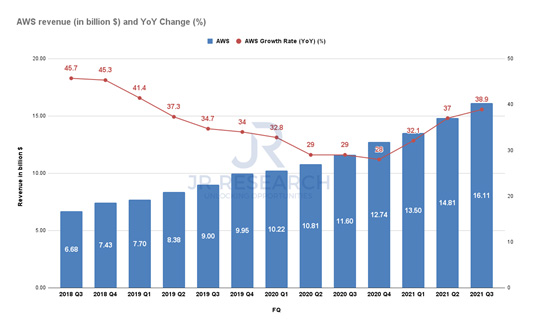

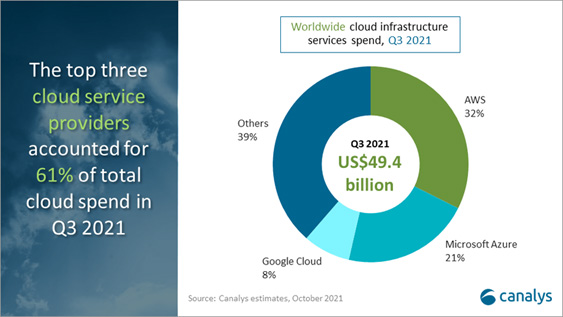

AWSの収益は39%急増し、161億1,000万ドルとなりました。同セグメントの営業利益は48億8,000万ドルで、北米セグメントが獲得した8億8,000万ドルを凌駕しました。2020年度には、AWSの売上高は12%にとどまり、営業利益は59%を占めています。

AWSの売上高の推移

アマゾンはeコマース企業と見られていますが、eコマースが低マージンで高設備投資のビジネスであるのに対し、アマゾンウェブサービス(AWS)、広告、サードパーティの販売者サービス、プライム・サブスクリプション契約が成長を牽引していることは明確です。このことは、前四半期のアマゾンサービスの売上高が559億ドルであるのに対し、製品の純売上高が549億ドルであることからもわかります。もしAWSが単体であれば、TTMの純売上高572億ドルは、ボーイング(BA)に次ぐ米国企業の第55位にランクされます。

衛星インターネットシステム「プロジェクト・カイパー」とは?

昨年半ば、米連邦通信委員会(FCC)は、アマゾンが進める衛星インターネットシステムの導入計画を承認しました。「プロジェクト・カイパー:Project Kuiper」と呼ばれ、完成すれば地球低軌道(LEO)上に3,236基の衛星を設置することになります。

FCCの承認を得るためには、アマゾンは2026年7月までに少なくとも1,600個の衛星を軌道に乗せる必要があります。カイパーには100億ドル以上の予算が計上されているため、578機の衛星を軌道に乗せた時点でブロードバンドサービスを開始することになると考えられます。

しかし、この100億ドルという数字は、おそらく保守的なものでしょう。ちょうど2週間前、アマゾンは軌道上に設置する衛星の総数を7,774基に増やすことをFCCに再度申請しました。

カイパーの主な目的は、同軸ケーブルや光ケーブルではアクセスできない地域に高速インターネットを提供できる衛星のコンステレーションを作ることです。米国だけでも、2100万人のアメリカ人が質の高いブロードバンドサービスを利用できていません。

しかし、LEOにある衛星は、現在サービスを受けていない人々に高速インターネットを提供するだけでなく、低遅延(データがある地点から別の地点に移動するのに必要な時間)を実現します。イーロン・マスクは、競合するスターリンク衛星サービスが20ミリ秒以下のレイテンシーを実現すると主張しています。

プロジェクト・カイパーのプロトタイプでは、最大400Mbpsの速度が得られました。これに対し、米国のブロードバンドの平均速度は、地域によって異なりますが、60〜200Mbpsとなっています。

LEO衛星群による高速インターネットの提供を計画しているのは、アマゾンだけではありません。イギリスのOneWeb社も350機以上の衛星を軌道に乗せていますが、これは同社のコンステレーション構築に必要な数の約半分にあたります。

前述のスターリンク社は、1,700機以上の衛星をLEOに投入しています。10万人以上の人々がこのサービスを試し、月額99ドルを支払っていることを考えると、アマゾンがマスク氏のサービスに追いつくには、いくつかの課題があると言えるでしょう。また、現在はOneWebとスターリンクが先行していますが、アマゾン以外にも8社がFCCにLEOへの衛星打ち上げ認可を申請しています。

しかし、アマゾン社には競合他社よりも優れた点がいくつかあります。ひとつは、カイパー社の衛星はスターリンク社の衛星よりも高い高度で周回すること。そのため、アマゾンは同程度のカバレッジを提供するために必要な衛星の数が4分の1から2分の1で済みます。他のライバル企業は、より高い軌道に衛星を設置する必要があり、その結果、待ち時間が大幅に短縮されます。

さらに重要なことは、アマゾンが「プロジェクト・カイパー」をサポートするために必要なインフラを地上に持っていることです。アマゾンのAWS地上局構想は、”衛星通信の制御、データの処理、業務の拡張 “を目的としています。

通信サービスの提供は、単に衛星を宇宙に打ち上げるだけではありません。地上にもインフラを整える必要があります。アマゾンは、自社のデータセンターをつなぐ光ファイバーケーブルに多額の投資をしていますが、重要なのは、3,200個以上の衛星を管理するために必要なロジスティクスに長けていることです。

Internet Society副社長 マーク・ビューエル

もうひとつの利点として考えられるのは、アマゾンが衛星を軌道に乗せるために、自社のブルーオリジンをバイパスして、ABL Space Systems社と契約していることです。マスク氏のSpaceX社のFalcon 9は1回の打ち上げに最大6,200万ドルかかりますが、ABL社は比較的安価な1,200万ドルでカイパー衛星を軌道に乗せています。投資家は、アマゾンが第4四半期末までに最初の衛星を打ち上げることを期待しているはずです。

アナリストのアダム・ジョナスは、「プロジェクト・カイパー」を1,000億ドルのチャンスと見ています。これは、宇宙経済が20年以内に1兆ドルに達するというモルガン・スタンレーの予測を前提としています。

出所:CNBC

第一級のブロードバンドサービスを提供する機会であると同時に、カイパーはアマゾンのeコマース導入を促進し、AWS部門を強化すると期待されています。

アマゾン(Amazon)は急成長を続けられるか?将来性を探る

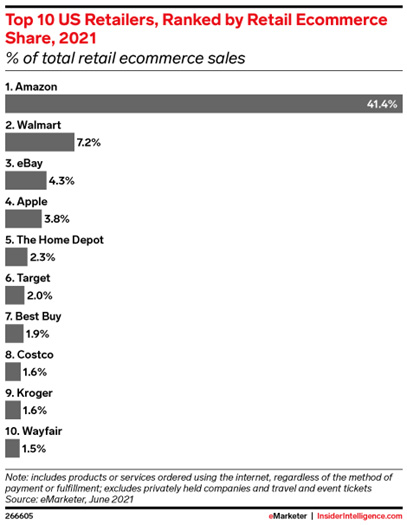

第3四半期の決算を受けて、アマゾンの株価は下落しました。経営陣が発表した、eコマース事業にリソースを投入せざるを得なくなり、短期的に利益が減少するという内容が、株価の一時的な低迷の原因となったと言えるでしょう。アマゾンは、過去12カ月間に570億ドル近い設備投資を行ってきました。そのうちの大部分は、物流ネットワークの拡大とeコマース事業の強化に費やされています。電子商取引は利益率の低いビジネスですが、アマゾンはこの分野を絶対的に支配しており、経営陣はその地位を維持する意図があることを明らかにしています。

Eコマース業界におけるアマゾン(Amazon)のマーケットシェア

アマゾン(Amazon)の成長を支えるクラウド事業「AWS」

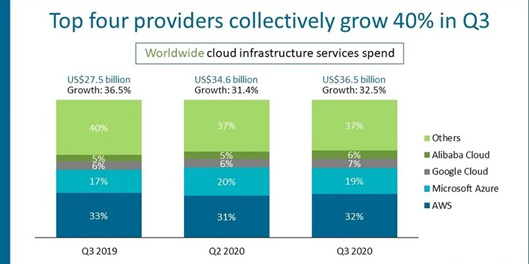

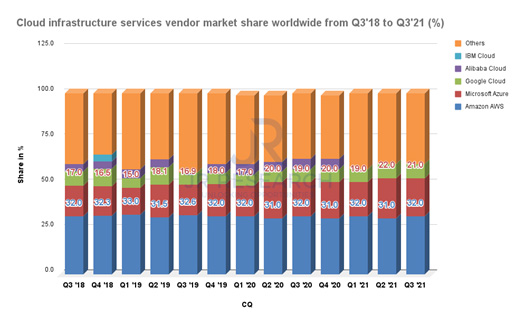

FANGタイプのPERを正当化するのに必要な種類の成長がアマゾンのeコマース事業からもたらされるのは難しいでしょう。しかし、AWSの成長は加速しており、第3四半期の決算でも指摘されているように、クラウド事業は利益率の高いビジネスです。アライド・マーケット・リサーチ社は、世界のクラウドサービス市場が年率15.8%で成長し、2019年の約3,260億ドルから2030年には1兆6,200億ドルを大きく超えると予測しています。以下のチャートに記されているように、マイクロソフト(MSFT)がクラウド市場におけるアマゾンのシェアを侵食しているかのように見えた時期がありました。

AWSの売上高および前年同期比推移

しかし、次のグラフを見ると、世界のクラウド市場でMSFTがシェアを拡大し続けている一方で、AWSがその地位を維持していることがわかります。実際、AWSはGoogle (GOOG) (GOOGL)とMicrosoftの合計を上回るシェアを持っています。

IDCでは、パブリッククラウドへの支出は、今後4年間にわたって顕著な成長を続けると予測しています。2025年には、支出額の合計が8億9,000万ドルに達し、年平均成長率は21%になると推定されています。そのため、AWSは今後も数年間の長期的な成長を続けていくための準備が整っていると考えています。とはいえ、クラウド型SaaSエンタープライズアプリケーションで優位性を持つAzureとの大きな競争に直面しています。MSFTがクラウドSaaSへの支出で大きなアドバンテージを持ち、誰もが認めるリーダーであることはよく知られています。この分野では、アマゾンも対抗しようとしてきましたが、MSFTはシェアを拡大し続けています」と述べています。この情報は、クラウドSaaSにおけるAzureの優位性についても説明しています。

因みに、アマゾンはAWS事業でもeコマース事業と同じで、事業拡大のための設備投資を行う際、データセンターREITと協業し、不動産をエクイニクス(EQIX)のようなREITにデータセンター自体持ってもらい、データセンターをリースする形でクラウド事業を運営しています。ただ最近、クラウド事業に要求されるスペックが、AIの利用や自動運転を支える要求があり、益々高度化しており自社で最新鋭のデータセンターを新規に立てる動きも出ています。

データセンター自体はサーバーの冷却など大量に電気を消費します。一説には、世界の電気消費量の1割はデータセンターと言われています。地球温暖化防止に向けて、ゼロカーボンミッションが要求されます。クラウド事業を進めるうえで、カーボンプリントの購入やグリーンエネルギーの導入などこれまで以上に費用画筆となってきます。

アマゾン(Amazon)の広告事業

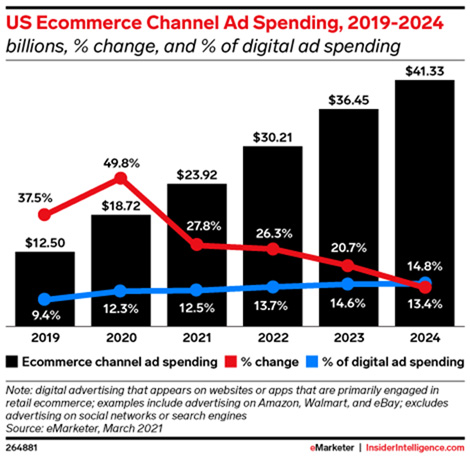

アマゾンは、Amazon広告は急速な成長を続けており、その他の収益の大部分を占めており、第3四半期は前年同期比49%増となりました。

ブライアン・オルサフスキー(CFO)

前四半期のその他のセグメントは、会社全体の収益の6%を占めるに過ぎませんが、米国のeコマースチャネルの広告は、今後4年間で倍増すると予測されています。

https://www.emarketer.com/content/ecommerce-channel-ad-spending-surges-forward

アマゾンは、IPO前に27億ドル、38億ドルの簿価を持つRivian(RIVN)の20%の所有権を開示していたことを付け加えます。Rivianの最近のIPOを受けて、RIVNの時価総額は1140億ドル強となりました。

アマゾン株価(Amazon株価)の見通しと予想

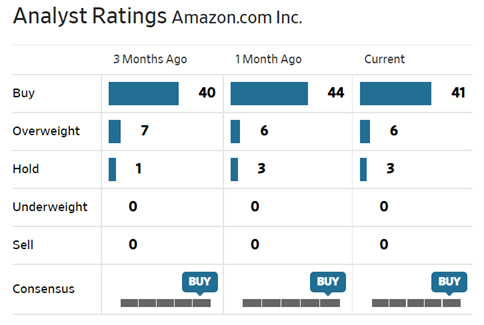

アマゾンは現在、3,500ドル近辺で取引されています。50人のアナリストのうち、41名が買い推奨としています。12ヶ月平均の目標株価は4,083.5ドルです。アマゾンの現在のPERは約68倍、EPSは約51倍となっています。配当は出していません。

アマゾン株価(Amazon株価)は「買い」か「売り」か?

第3四半期の決算では、アマゾン自体の事業モデルに対する懸念が明らかになり、市場も上値を試すような買い行動を起こしていません。S&P500株価指数やNASDAQ株価指数が史上最高値を更新している時期でもほぼ横ばいの展開でした。利益率の低いeコマースに設備投資を行うということは、経営陣が四半期ごとの考え方ではなく、会社の長期的な健全性に目を向けている証拠です。

AWSは「与え続ける贈り物」であり、当面の間、全体のマージンを拡大する手段としてだけでなく、成長のためのプロバイダーとしても存続するだろうし、アマゾンの広告事業も期待できることです。

一方、プロジェクト・カイパーには、大きな期待が寄せられています。LEO衛星コンステレーションが稼働すれば、新しいビジネスが生まれ、何百万人もの潜在的なeコマース顧客を獲得することができ、AWSとPrimeを支える役割を果たすことになります。アマゾンはもはやeコマースの企業ではなく、宇宙から世界のデータを支配するグローバルなデータ通信・保管・管理事業者となっていくかもしれません。21世紀において最も重要なインフラストラクチャー企業となる可能性があります。

逆にリスクとしては、アマゾンは設備投資を続けてなければいけない点です。成長している限りはいいですが、一旦逆風が吹いた時には、逆回転となりかねません。泳ぎ続けないと死んでしまうマグロと同じです。

アマゾンの長期的な見通しは有望だと考えています。短期的の市場全体が調整したり、アマゾン株自体が調整した場合には、買い増しのスタンスでいいと思います。