目次 ー Contents

- 代表的な農業関連ETF (MOO)

- 農業関連ETF (MOO)の説明

- 農業関連アグリビジネスへの期待

- 穀物市場について

- 肥料市場について

- 農業関連ETF (MOO)の保有上位株式銘柄

- ZTS/Zoetis, Inc. Class A(ゾエティス)

- DE/Deere & Company

- BAYN/Bayer AG(バイエル)

- NTR/Nutrien Ltd.(ニュートリエン)

- IDXX/IDEXX Laboratories, Inc.(アイデックス)

- CTVA/Corteva Inc(コルテバ)

- ADM/Archer-Daniels-Midland Company(アーチャー・ダニエルズ・ミッドランド)”

- TSN/Tyson Foods, Inc. Class A(タイソン・フーズ)

- TSCO/Tractor Supply Company(トラクター・サプライ)

- クボタ

- CNHI/CNH Industrial NV(CNHインダストリアル)

- 中国蒙牛乳業(China Mengniu Dairy Co., Ltd.)

- MOS/Mosaic Company(モザイク)

- MOWI/Mowi ASA(モウイ)

- FMC/FMC Corporation

- 農業関連ETF (MOO) への投資分析評価

- 農業関連ETF (MOO)が取引できる証券会社

- 米国農業株(穀物株)おすすめ関連銘柄のご紹介

- 農業関連アグリビジネスETFのご紹介

代表的な農業関連ETF (MOO)

米国の農業関連、グローバル・アグリビジネスにフォーカスしたETFを紹介します。いくつかのETFがありますが、日本の証券会社で取り扱いがあってそれなりの資産残高のあるETFは、VanEck Vectors Agribusiness ETF (MOO)になります。ここでは、MOOについて説明します。

VanEck Vectors Agribusiness ETF (MOO)の基礎データ

| 発行会社 | 設定日 | 費用率 | 資産残高 | 平均取引額 | 平均スプレッド | |

| MOO | VanEck | 2007/8/31 | 0.56% | 1,160百万㌦ | 5.43百万㌦ | 0.12% |

| 21年年初来パフォーマンス | 保有銘柄平均時価総額 | 保有銘柄PER | 保有銘柄PBR | 配当利回り | ||

| 22.57% | 398億㌦ | 加重平均 | 30.57倍 | 2.54倍 | 0.90% | |

MOOの保有上位15構成銘柄(全保有銘柄数:52)

| ティッカー | 保有上位15銘柄出所 | 国 | % |

| ZTS | Zoetis, Inc. Class A(ゾエティス) | アメリカ | 7.67% |

| DE | Deere & Company(ディア・アンド・カンパニー) | アメリカ | 7.23% |

| BAYN | Bayer AG(バイエル) | ドイツ | 6.96% |

| NTR | Nutrien Ltd.(ニュートリエン) | カナダ | 6.92% |

| IDXX | IDEXX Laboratories, Inc.(アイデックス) | アメリカ | 5.91% |

| CTVA | Corteva Inc(コルテバ) | アメリカ | 4.82% |

| ADM | Archer-Daniels-Midland Company (アーチャー・ダニエルズ・ミッドランド) | アメリカ | 4.59% |

| TSN | Tyson Foods, Inc. Class A(タイソン・フーズ) | アメリカ | 3.90% |

| TSCO | Tractor Supply Company(トラクター・サプライ) | アメリカ | 3.67% |

| 6326 | クボタ | 日本 | 3.37% |

| CNHI | CNH Industrial NV(CNHインダストリアル) | イギリス(NYSE) | 2.71% |

| 2319 | 蒙牛乳業(China Mengniu Dairy Co., Ltd.) | 香港 | 2.68% |

| MOS | Mosaic Company(モザイク) | アメリカ | 2.40% |

| MOWI | Mowi ASA(モウイ) | ノルウェー | 2.15% |

| FMC | FMC Corporation | アメリカ | 1.95% |

MOOの株式銘柄国別構成

| アメリカ | 61.62% |

| ドイツ | 6.70% |

| カナダ | 5.61% |

| ノルウェー | 5.52% |

| 日本 | 4.50% |

| 香港 | 2.70% |

| シンガポール | 2.01% |

| マレーシア | 1.70% |

| オーストラリア | 1.59% |

| チリ | 1.57% |

MOOの株式銘柄業種別構成

| 食品・たばこ | 31.68% |

| 機械 | 18.94% |

| 医薬品 | 17.49% |

| 化学 | 17.14% |

| ヘルスケア機器 | 8.47% |

| 特殊小売 | 3.31% |

| 飲料品 | 1.08% |

| 航空・物流 | 0.95% |

| バイオテクノロジー | 0.94% |

農業関連ETF (MOO)の説明

VanEck Vectors Agribusiness ETF (MOO)は、12億ドル規模のETFで、農業の広大な領域に関わる50社以上(52銘柄:10/21時点)の企業に分散しています。このETFでは、農薬、種子、肥料、アニマルヘルス、農場・灌漑設備、水産養殖・漁業、家畜、栽培、プランテーション(穀物、アブラヤシ、サトウキビ、タバコの葉、ブドウなど)、農業関連の取引を行う企業を対象としています。このETFの対象となる企業は、総収入の50%以上をアグリビジネスから得ている企業になります。銘柄は、時価総額によって選定され、加重平均されます。指数は四半期ごとに見直され、各企業の加重は8%を上限としています。このETFでは、米国を拠点とする銘柄が最大のシェアを占めています(62%)。このETFの総経費率は0.56%(管理費0.5%、その他の経費0.06%)です。

また、配当利回りは1%未満(0.9%)であり、他の多くのETFが四半期または半年ごとに配当金を支払うのに対し、MOOでは年1回しか配当金を受け取ることができません。

農業関連アグリビジネスへの期待

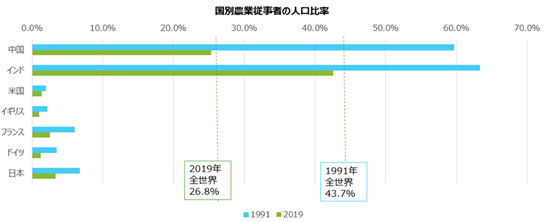

パンデミックやその他の関連する課題のために、人類の不安がワクチンやロックダウンに集中しているのは理解できますが、世界的な食糧不足のリスクが急速に高まっています。今後20年間で、世界の人口は18%増の92億人に達すると予想されており、これに伴って食料や肉の需要が急増すると考えられています。それに加えて、気象災害の頻発により、供給が需要に追いつくかどうかも疑問視されています。農業分野における人的資源の不足が指摘されており、これがさらに食料穀物の不足を招くことになるでしょう。このような状況では、アグリビジネスに関わるステークホルダーの魅力は増すばかりです。

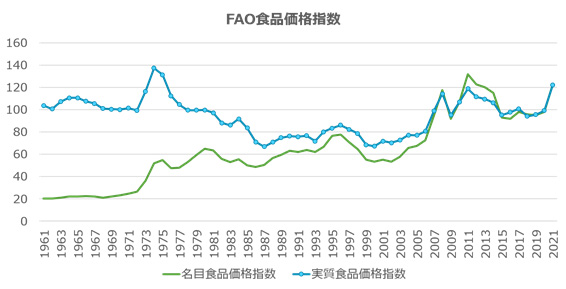

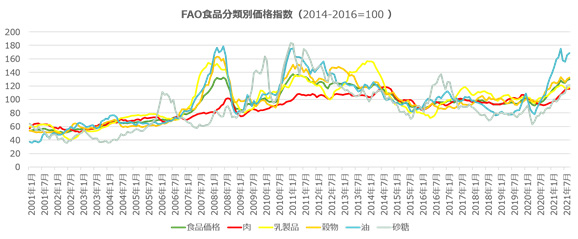

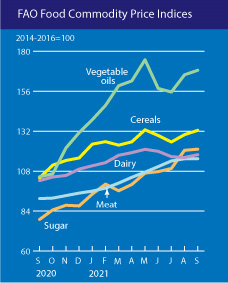

目先の見通しもかなり厳しいものがあります。COVID-19の影響で、世界の食糧システムは縮小し、世界の多くの地域、特にアフリカでは食糧不足が深刻化しています。食料品の国際価格を月次で示すFAOの食料価格指数は上昇を続けており、最近では118.5と、10ヶ月連続で上昇し、約7年ぶりの高水準となっています。これらの価格圧力は全体に及んでおり、植物油、穀物、乳製品、肉、砂糖などの主要サブインデックスは、過去12ヶ月間でかなり大きく上昇しています。

また、問題となるのは、人類にとっての食料の直接的な一次効果だけではないことも忘れてはいけません。例えば、大豆は家畜の飼料になる重要な原料ですが、これも間接的な2次効果があります。予想外に低い作付け量のため、トウモロコシと並んで大豆も高値で推移しそうな気配です。多くのトレーダーは、今年の大豆の作付け面積を約9,000万エーカーと予想していましたが、米国農務省の最新の作付け予想レポートによると、8,640万エーカーの作付けにとどまっています。とうもろこしについても、2%以下の増加にとどまる9,270万エーカーと、かなり控えめな予測となっています。それに加えて、米国西部地域で干ばつのような状況が続いていることも、供給を制限する要因となっています。

また、ここ数か月間FRBはインフレ率の上昇は短期的であり、今後は落ち着くとしていましたが、10月以降のFRBメンバーの発言から、サプライチェーンに起因するインフレの上昇について懸念を表明し始めています。直近9月の消費者物価指数は、インフレ率が前年同月比5.4%増となり、5月以降5%を超えた状況が続いています。燃料価格が主な要因のひとつ(前年同期比24.8%増)ではありますが、前年同期比4.6%増となった食品の影響も無視できません。実際、政府が発表している食料品店指数の6つの指標すべてが上昇しており、中でも肉、鶏肉、魚、卵の分野での上昇が目立っています。

このように、食料品のサプライチェーンが混乱していること、食料安全保障上のリスクが高まっていること、特に米国ではベース効果が低いことなどから、農産物や食料品の価格は当面の間、高い水準で推移するものと思われます。

先物市場で取引される穀物と油糧種子製品の総合指数(コンポジット)は、21年第3四半期に4.99%上昇し、2021年12月31日の終値を17.83%上回りました。コンポジットには、トウモロコシ、大豆、CBOTソフトレッド冬小麦、オート麦、米粗飼料の各先物が含まれます。5つのうち3つは第3四半期に上昇を記録し、5つのうち4つは2021年の最初の9ヶ月間で上昇しました。

トウモロコシ

大豆

小麦

オーツ麦

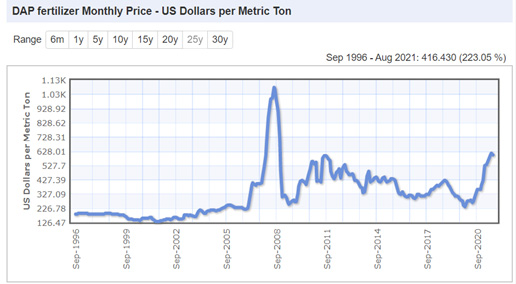

肥料価格推移:DAP(リン酸二アンモニウム)、標準サイズ、バルク、スポット、F.O.B. USガルフ

穀物市場について

穀物・油糧種子の先物分野では、過去数ヶ月間にその分以上のボラティリティーが見られ、主要なトウモロコシ、大豆、小麦の先物は8年ぶりの高値を記録しました。乾燥した天候、インフレ率の上昇、投入コストの増加、そして増え続ける世界的な需要が、地球上の77億人以上の人々に栄養を提供する製品を支えました。第3四半期末は、米国および北半球で2021年の収穫期を迎える中での開催となります。今後数週間から数ヶ月の間に、ブラジルやアルゼンチンなどが2021/2022年の作付けシーズンに入るため、市場は赤道直下の天候や状況に注目することになります。

10月12日(火)、米国農務省は10月の世界農業需給推計(WASDE)レポートを発表しました※。多くの生産者や消費者がファンダメンタルズデータの金字塔と見なしているこのレポートを受けて、トウモロコシと大豆のニュースは主に弱気なものとなり、価格は下落しました。小麦については、世界的に期末在庫が減少しており、ファンダメンタルズは堅調に推移しています。

北半球では2021年のクロップイヤーが決定しました。北半球では2021年のクロップイヤーが確定し、ブラジルやアルゼンチンなど南半球の天候が今後数ヶ月の価格を左右することになります。しかし、米ドル、サプライチェーンのボトルネック、エネルギーコストや運賃の上昇などが価格に影響を与える可能性があります。

※世界農業需給推計(WASDE)レポートについては、以下の資料参照

https://note.com/future_research/n/n6ad01fc066a2

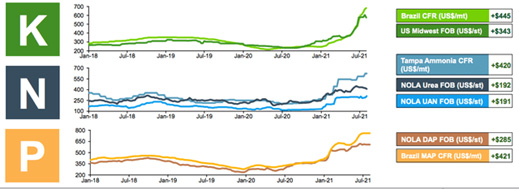

肥料市場について

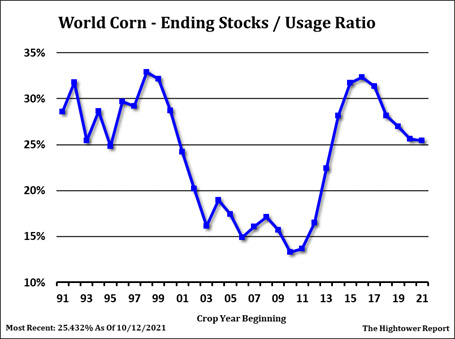

中国の旺盛な需要とタイトな供給の結果、世界的に在庫比率が歴史的に低くなっていることから、農業は依然として強気の市場であると言えます。その結果、作物価格が高騰しています。米国のトウモロコシと大豆(いずれも世界の食肉生産の要)は、2020年の平均価格と比較して50%近く上昇しています。米国の小麦は31%アップ。綿花は44%の上昇。パーム油は61%増、ブラジル産大豆は47%増となっています。とうもろこしは肥料を非常に必要とし、エタノール生産量や世界の食肉生産量を高く維持するために必要です。

つまり、農家が機械や肥料などの投入物にお金をかけられる状況になっているのです。その結果、肥料の需要が高まり、供給が非常にタイトになって価格が上昇しているのです。この1.5年の間に、肥料の生産率が需要の向上に遅れているため、このような話を何度も耳にしました。例えば、2020年には世界の尿素の供給量がここ数年で最も少なくなりました。これが徐々に改善され、パンデミック前のレベルになるのは2022年と予想されています。

今後2年間の世界の窒素需要が記録的に増加する理由として、2つの理由を挙げています。

- 補充が必要な粗粒穀物の在庫(インベントリー)が少ないこと。

- 経済成長率の上昇による産業用需要の増加。

例えば、トウモロコシの世界在庫/使用量比は昨年、数年ぶりの低水準を記録し、2021年にはほぼ横ばいになると予想されています。2021年のトウモロコシの収穫量が予想以上に悪かった場合には、さらに減少することも予想されます。米国では、輸出量の増加に加えて、エタノールプラントで多くのトウモロコシが使用されているため、この比率は10%近くに達しており、いわば米国の農家が世界を養っているようなものです。

したがって、K、N、P肥料(カリウム、窒素、リン)はすべて上昇傾向にあり、数年来の高値で取引されています。

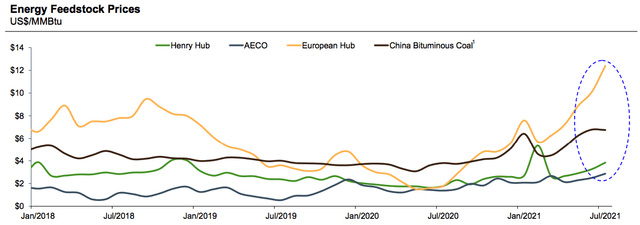

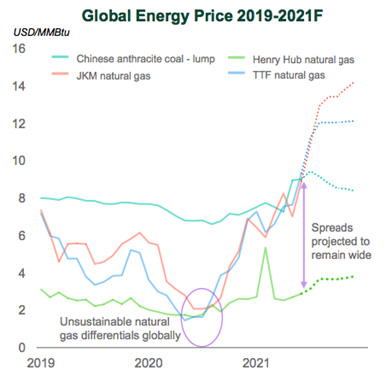

さらに、北米の肥料メーカーは投入資材の価格低下の恩恵を受けています。北米のヘンリーハブ天然ガス価格は上昇していますが、まだやや落ち着いた水準にあります。一方、欧州では急速に価格が上昇しています。中国の価格も上昇しています。同じことが日本や韓国、そして率直に言って世界中で起こっています。一方では、ロシアがガスの輸出量を減らしてEUに圧力をかけているという地政学的な原因があります。一方で、アメリカはシェールガス開発の恩恵を受け、天然ガスの生産量が多く、パイプラインのネットワークも充実しているため、結果的に安価な原料がたくさん手に入るというメリットがあります。

前述のエネルギー・スプレッドや生産量の低下に加えて、窒素市場が非常にタイトになっています。さらに、世界の作物価格が数年来の高値に近づいているため、農家が経済的に余裕があり、低い在庫/使用量の比率に対抗するために肥料の使用量を増やすことができる環境にあります。このことが、肥料需要と肥料マージンの増加を支えています。また、新興国が生産量を増やしていることも追い風になっています。

CFによると、ブラジルの尿素の輸入量は、今年の上半期に24%増加しました。他の記事にもあるように、ブラジルは多かれ少なかれ、トウモロコシの生産量を伸ばすことのできる唯一の国です。その土壌の質の悪さを考えると、肥料の必要性は長期的に見ても高いままでしょう。

また、フォワード価格を見ると、エネルギーのスプレッドが少なくとも2023年までは良好な状態が続くことが分かります。この場合、それを視覚化したのが下のグラフです。これを見ると、ヘンリーハブ価格は、欧州のガス価格の指標となるオランダで取引されているTTF天然ガス価格を大きく下回る水準で推移することが予想されます。また、アジアのエネルギー先物である韓国と日本をカバーするJKMも同様です。

農業関連ETF (MOO)の保有上位株式銘柄

ZTS/Zoetis, Inc. Class A(ゾエティス)

Zoetis Inc.は、動物用医薬品、ワクチン、診断薬の発見、開発、製造、販売を米国および国際的に行っています。主に、牛、豚、家禽、魚、羊などの家畜や、犬、猫、馬などのコンパニオンアニマルを対象とした製品を販売しています。また、呼吸器系、消化器系、生殖器系の疾患を予防したり、特異的な免疫反応を誘導する生物学的製剤であるワクチン、細菌、真菌、原虫などの増殖を阻止、死滅させる抗感染症薬、ノミ、ダニ、寄生虫などの外部寄生虫や内部寄生虫を予防・駆除する寄生虫駆除薬を提供しています。その他の医薬品としては、鎮痛・鎮静剤、制吐剤、生殖補助剤、癌治療剤、アレルギー性疾患やアトピー性皮膚炎に伴う痒みを抑える皮膚科用製品、家畜に薬を与える薬用飼料添加物などがあります。

さらに、携帯型血液・尿分析システム、機器・試薬、迅速免疫測定法、リファレンスラボキット、血糖値モニター、ラボサービスなどのポイントオブケア診断製品、栄養剤やアグリビジネスサービスなどの非医薬品製品、バイオデバイス、遺伝子検査、精密畜産などの分野の製品・サービスを提供しています。同社は、獣医、畜産業者、小売店、さらには営業担当者や技術者、獣医業務専門家を通じて第三者の獣医販売業者に製品を販売しています。同社は1952年に設立され、ニュージャージー州パーシパニーに本社を置いています。

DE/Deere & Company

Deere & Companyは、その子会社とともに、世界中でさまざまな機器を製造・販売しています。同社は、3つのセグメントで事業を展開しています。農業・芝事業」、「建設・林業事業」、「金融事業」の3つのセグメントで事業を展開しています。農業・芝分野では、大型・中型・ユーティリティトラクター、トラクターローダー、コンバイン、コットンピッカー、コットンストリッパー、サトウキビハーベスター、収穫用フロントエンド機器、サトウキビローダー、プルビハインドスクレーパーなどの各種農業・芝関連機器および関連サービスパーツを提供しています。

耕作・播種・散布用機器(噴霧器、栄養管理、土壌改良機など)、自走式飼料収穫機およびアタッチメント、ベーラー、芝刈り機、乗用芝刈り機、ゴルフ場用機器、ユーティリティー・ビークル、商業用芝刈り機および関連インプルメント、総合農業ソリューションおよび精密技術、その他屋外電力製品。建設・林業分野では、建設、土木、道路建設、資材運搬、木材伐採などに使用されるさまざまな機械やサービスパーツを提供しています。

具体的には、バックホー・ローダー、クローラー・ドーザーおよびローダー、四輪駆動ローダー、掘削機、モーター・グレーダー、アーティキュレート・ダンプトラック、ランドスケープ・ローダー、スキッドステア・ローダーなどがあります。バックホー・ローダー、クローラー・ドーザーおよびローダー、4輪駆動ローダー、ショベルカー、モーターグレーダー、アーティキュレート・ダンプトラック、ランドスケープ・ローダー、スキッドステア・ローダー、フライス盤、リサイクラー、スリップフォーム・ぺーバー、サーフィス・マイナー、アスファルト・ぺーバー、コンパクター、タンデムおよびスタティック・ローラー、移動式クラッシャーおよびスクリーン、移動式および固定式アスファルト・プラント、ログ・スキッダー、フェラー・バンチャー、ログ・ローダー、ログ・フォワーダー、ログ・ハーベスターおよび関連するロギング・アタッチメントなどがあります。金融サービス事業では、農業用・芝用機器、建設用・林業用機器の販売およびリースに対する融資を行っています。また、上記機器の販売店への卸売り融資、機器の延長保証、小売店のリボルビングチャージ口座への融資も行っています。Deere & Companyは1837年に設立され、イリノイ州モリーンに本社を置いています。

BAYN/Bayer AG(バイエル)

バイエル株式会社は、ヘルスケア、栄養、ハイテク素材の分野で製品の開発、製造、販売を行っています。医薬品事業、コンシューマーヘルス事業、クロップサイエンス事業、アニマルヘルス事業、コベストロ事業を行っています。医薬品分野では、心臓病や女性の健康をサポートする医療用医薬品、腫瘍・血液・眼科領域の特殊治療薬、画像診断機器やそれに必要な造影剤などの開発・製造・販売を行っています。

コンシューマーヘルス分野は、皮膚科領域、栄養補助食品、鎮痛剤、胃腸薬、風邪薬、アレルギー薬、副鼻腔・インフルエンザ薬、フットケア薬、日焼け止め薬などの製品を製造・販売しています。作物科学分野には、種子・植物形質、作物保護、非農業害虫駆除が含まれます。アニマルヘルス事業では、処方箋付きおよび非処方箋の動物用医薬品を提供しています。コベストロ事業では、ポリウレタン原料、ポリカーボネート顆粒・シート、コーティング剤・接着剤・シーラント原料、ポリエーテル製造時の副産物、塩素製造・使用時の副産物などを提供しています。同社は1863年8月にFriedrich BayerとJohann Friedrich Westkottによって設立され、ドイツのレバークーゼンに本社を置いています。

NTR/Nutrien Ltd.(ニュートリエン)

Nutrien Ltd.は、農業用、工業用、飼料用の製品を製造・販売している作物栄養剤メーカーです。同社は以下のセグメントで事業を展開しています。小売事業、カリ事業、窒素事業、リン事業です。小売事業では、作物用栄養剤、作物保護製品、種子、商品などを販売しています。ポタッシュ、窒素、リン酸の各部門では、それぞれの製品に含まれる差別化された化学栄養素を生産しています。本社はカナダのカルガリーにあります。

IDXX/IDEXX Laboratories, Inc.(アイデックス)

IDEXX Laboratories, Inc.は、動物用医薬品、家畜・家禽、乳製品、水質検査市場向けの製品・サービスの開発、製造、販売を行っています。CAG事業、水事業、LPD事業、その他事業を展開しています。。CAG事業では、主に診断や情報管理に関連する獣医師やバイオメディカル分析市場向けの製品の開発・設計・製造・販売およびサービスの提供を行っています。水分野では、水中の様々な微生物学的パラメータの検出に使用される様々な製品の開発・設計・製造・販売を行っています。LPD事業では、家畜や家禽の健康状態の管理、生産者の向上、牛乳や食品の品質と安全性の確保のために使用される診断検査および関連機器の開発、設計、製造、販売、サービスを行っています。その他」は、ヒト用ポイント・オブ・ケア医療診断市場向け製品と導出契約を組み合わせて提供しています。1983年12月に設立され、米国メリーランド州ウェストブルックに本社を置いています。

CTVA/Corteva Inc(コルテバ)

Corteva, Inc.は、持株会社として運営されています。農業製品の提供を行っている。「種子」と「作物保護」事業を展開しています。種子部門では、農場に最適な収量をもたらす生殖細胞や形質を開発・提供しています。クロッププロテクション事業では、雑草、昆虫などの害虫や病気を防ぎ、窒素管理や種子散布技術によって地上・地下の両方で作物の健康状態を改善する製品を世界の農業資材産業に提供しています。また、牧草地や土地の管理、害虫駆除などのサービスも提供しています。同社は1802年に設立され、本社は米国デラウェア州ウィルミントンにあります。

ADM/Archer-Daniels-Midland Company(アーチャー・ダニエルズ・ミッドランド)”

Archer-Daniels-Midland Co.は、油糧種子、トウモロコシ、小麦、ココア、その他の農産物を加工しています。農業サービスと油糧種子、炭水化物ソリューション、栄養事業を展開しています。農業サービス・油糧部門は、大豆などの油糧種子や綿実、ヒマワリ種子、キャノーラ、菜種、亜麻仁などの軟質種子の加工、商品化、破砕、さらに植物油やタンパク質ミールへの加工に関連する事業を行っています。炭水化物ソリューション事業では、トウモロコシの湿式製粉と乾式製粉を行い、トウモロコシを甘味料、でんぷん、バイオ製品に変換しています。ニュートリション部門は、食品、飲料、健康、ウェルネスなどのお客様のニーズに応えています。1902年に設立され、米国イリノイ州シカゴに本社を置いています。

TSN/Tyson Foods, Inc. Class A(タイソン・フーズ)

Tyson Foods, Inc.は、加工食品の製造を行っています。チキン、ビーフ、ポーク、調理済み食品の各セグメントで事業を展開しています。鶏肉事業では、国内で生きた鶏を飼育・加工し、生鮮・冷凍・付加価値のある鶏肉製品を製造するとともに、関連製品の販売を行っています。牛肉分野には、生きたまま給餌した牛を加工し、牛の枝肉を加工して、原始的な肉や亜原始的な肉のカットやケースレディ製品を作る事業が含まれます。豚肉事業では、生きたままの市場性のある豚を加工し、豚の枝肉を原始的なカットや準原始的なカット、ケースレディ製品に加工する事業を行っています。調理済み食品部門は、冷凍・冷蔵食品の製造・販売と、サプライチェーンを通じた製品の移動に関わる物流業務を行っています。同社は1935年にJohn W. Tysonによって設立され、AR州のスプリングデールに本社を置いています。

TSCO/Tractor Supply Company(トラクター・サプライ)

Tractor Supply Co.は、農場・牧場関連製品の小売販売を行っています。Tractor Supply Co.は、ファーム&ランチ関連の小売店を運営しており、レクリエーションを目的とした農家や牧場主、さらには商売人や中小企業のライフスタイルのニーズに応えることに注力しています。同社は、小売店を以下の名称で運営しています。Tractor Supply Company」、「Del’s Feed & Farm Supply」、「Petsense」の名称で小売店を運営しています。製品カテゴリーは、馬、家畜、ペット、小動物、金物、トラック、牽引、工具、暖房、芝生・園芸用品、電力機器、ギフト、玩具、レクリエーション用の衣類や靴、農業・農村用のメンテナンス用品など多岐にわたる。同社は1938年にCharles E. Schmidt, Sr.によって設立され、テネシー州ブレントウッドに本社を置いています。

クボタ

クボタは、農業機械・建設機械の製造・販売を行っています。同社は、「機械」「水と環境」「その他」事業を展開しています。機械分野では、農業機械や建設機械、エンジン、農業関連製品などを扱っています。水・環境分野では、環境関連製品やダクタイル鋳鉄管、プラスチック管、バルブ、ポンプなどの配管関連製品を提供しています。その他分野は、物流・金融サービス、屋根材、外壁材などを提供しています。1890年2月に久保田権四郎氏によって設立され、日本の大阪に本社を置いています。

CNHI/CNH Industrial NV(CNHインダストリアル)

CNH Industrial NVは、農業機械および商用車の設計、製造、販売を行っています。「重建設機械」と「軽建設機械」を運営しています。建設重機部門には、大型ホイールローダーやショベルカーなどの一般建設機械、グレーダー、コンパクター、ドーザーなどの道路建設や敷地整備用の機械が含まれます。重建設機械の購入者は、建設会社、自治体、地方自治体、レンタル業者、採石・採掘業者、廃棄物処理業者、林業関係者などです。小型建設機械は、コンパクト機器やサービス機器とも呼ばれ、スキッドステアローダー、コンパクトトラックローダー、トラクターローダー、ラフテレーンフォークリフト、バックホーローダー、小型ホイールローダー、ショベルカーなどが含まれます。小型建設機械の購入者は、請負業者、住宅建設業者、公共事業者、道路建設会社、レンタル車両所有者、造園業者、物流会社、農家などです。同社は1866年に設立され、イギリスのロンドンに本社を置いています。

中国蒙牛乳業(China Mengniu Dairy Co., Ltd.)

中国蒙牛乳業は、投資持株会社で、乳製品の製造・販売を行っています。液体ミルク製品、アイスクリーム製品、粉ミルク製品、その他のセグメント事業を展開しています。液体乳製品部門では、超高温の牛乳、乳飲料、ヨーグルトを製造・販売しています。アイスクリーム製品部門では、「Deluxe」、「Mood for Green」、「Ice+」、「Suibian」のブランドで製品を提供しています。粉ミルク製品部門では、Milex、Meimengyi、Ruipuen Oushi Series、Yashily Super a-Golden、Yashili Golden Ambery、Arla Merla、Arla Baby & Me、Dumex Seriesなどの粉ミルクブランド製品を提供しています。その他の事業は、チーズ製品、植物性栄養製品、トレーディング事業で構成されています。同社は2004年2月に設立され、香港に本社を置いています。

MOS/Mosaic Company(モザイク)

モザイク社は、濃縮リン酸塩およびカリの作物用栄養剤の製造・販売を行っています。モザイク社は、完全所有および過半数所有の子会社を通じて事業を展開しています。事業リン酸塩事業、カリ事業、モザイク・ファーティリザンテス(肥料)事業を展開しています。リン酸塩事業では、北米に鉱山と生産施設を所有・運営し、濃厚リン酸塩作物用栄養剤、リン酸塩ベースの動物飼料原料、濃厚作物用栄養剤を生産しています。カリ部門は、北米にカリ鉱山と生産設備を保有・運営しており、カリを主原料とした作物用栄養剤、動物用飼料原料、工業製品を生産しています。モザイク・ファーティリザンテス部門は、ブラジルでリン酸塩およびカリをベースとした作物用栄養剤、動物用飼料原料を生産・販売しています。同社は2004年10月22日に設立され、ミネソタ州プリマスに本社を置いています。

MOWI/Mowi ASA(モウイ)

Mowi ASAは、養殖サーモンや水産加工品を世界中のお客様に提供しています。また、コーティングされたシーフード、すぐに食べられる食品、おいしいフィンガーフード、スモークシーフードも提供しています。飼料事業、養殖事業、販売・マーケティング事業を展開しています。飼料事業は、ノルウェーにある第一飼料工場で運営されています。農業分野は、ノルウェー、スコットランド、カナダ、チリ、アイルランド、フェロー諸島で農業を営んでいます。セールス&マーケティング部門は、アメリカ、アジア、ヨーロッパの市場を運営しています。同社は1964年に設立され、ノルウェーのベルゲンに本社を置いています。

FMC/FMC Corporation

FMC Corporationは、農業科学分野の企業で、作物保護、植物の健康、精密農業、および専門的な害虫・芝の管理製品を提供しています。殺虫剤、除草剤、殺菌剤などの作物保護剤を開発、販売しています。これらの製品は、農業分野ではさまざまな昆虫や雑草、病気を防いで作物の収穫量や品質を向上させるために使用され、非農業分野では害虫駆除のために使用されます。また、バイオネマティック製品として、QuartzoおよびPresenceの名称でバイオネマティック製品を提供しています。除草剤はAuthority、Boral、Centium、Command、Gamitの各ブランドでIsoflex除草活性成分、Rynaxypyr、Cyazypyrの各活性成分を、殺虫剤はTalstar、Heroの各ブランドでFlutriafolベースの殺菌剤を販売しています。同社は、独立したディストリビューターや生協、全国および地域のディストリビューターを通じて製品を販売しているほか、生産者に直接販売しています。北米、ラテンアメリカ、ヨーロッパ、中東、アフリカ、アジアで事業を展開しています。1883年に設立され、ペンシルバニア州フィラデルフィアに本社を置いています。

農業関連ETF (MOO) への投資分析評価

アグリビジネスのストーリーは一部の投資家には好まれていましたが、ハイテク銘柄の派手さが無いことからあまり話題になってきませんでした。現在はインフレ懸念が大きくな話題となっているため、商品価格上昇の恩恵を受けるアグリビジネス関連銘柄は注目されつつあります。現在のレベルのMOOは若干割高との見方もありますが、FRBがテイパイングを開始し長期金利が上昇してくると、ハイテク株からの資金流出が起こる可能性がある一方、アグリビジネス関連銘柄は、現在の商品価格上昇によって業績が急上昇する銘柄も多く生まれそうです。

食料関連は、どんなに景気が悪くなっても消費が落ち込むことはまれです。ある意味ディフェンシブ銘柄ということもできます。中国やインドをはじめとする新興国の経済成長に伴い、中間層人口の増加は食生活の変化も起こり、この先数年にわたり食料需要は増大します。食用肉を生産するためには、それ以上に飼料も必要となってきます。一部銘柄はすでに割高となっていますが、投資家はこのストーリーに参加するためにプレミアムを支払う準備ができているかどうかについて判断する必要があります。MOOは現在、最高値を更新しており、加重平均PERは30倍とかなり高い水準で取引されています。

農業関連ETF (MOO)が取引できる証券会社

農業関連ETF (MOO)と農業関連ETF(FTAG)が取引できる日本の証券会社を調査しました。日本国内のネット証券会社(SBI証券、マネックス証券、楽天証券)はMOOが取引でき、IG証券のCFDもMOOの取引できます。

| ティッカー | 銘柄名 | 上場 | マネックス証券 | SBI証券 | 楽天証券 | DMM証券 | IG証券 |

| MOO | VanEck Agribusiness ETF | NYSE Arca | 有り | 有り | 有り | なし | CFD |

| FTAG | First Trust Indxx Global Agriculture ETF | NASDAQ | なし | 有り | なし | なし | なし |

米国農業株(穀物株)おすすめ関連銘柄のご紹介

過去の歴史を見てみるとわかるとおり、今後も農業は他のどの産業よりも生き残っていると言えるでしょう。農業は約14,000年前に始まったと言われています。私たちはこれからもずっと農業を続けていくに違いありません。そして、世界の人口が増えれば増えるほど、農業生産の改善が必要になります。このことが、農業関連株の長期的な需要要因となっています。

農業関連アグリビジネスETFのご紹介

パンデミックやその他の関連する課題のために、人類の不安がワクチンやロックダウンに集中しているのは理解できますが、世界的な食糧不足のリスクが急速に高まっています。今後20年間で、世界の人口は18%増の92億人に達すると予想されており、これに伴って食料や肉の需要が急増すると考えられています。それに加えて、気象災害の頻発により、供給が需要に追いつくかどうかも疑問視されています。農業分野における人的資源の不足が指摘されており、これがさらに食料穀物の不足を招くことになるでしょう。このような状況では、アグリビジネスに関わるステークホルダーの魅力は増すばかりです。