どの金融商品よりも資産運用に適している米国株投資。

そんな米国株で、誰もが夢見る1億円を越える資産を築くことはできるのでしょうか。

米国株の様々な特性やアノマリーなどから、極めて再現性が高い投資方法、資産運用方法を設計してみました。

投資の知識が乏しいような人であっても無理のない、誰でも実行可能な方法ですので、是非ともご覧ください。

20代以上の方(30、40、50代)の方向けには米国株で1億円の利益をあげる投資法!年代別1億円獲得マニュアルも公開していますのであわせてご一読ください。

初期条件

まず、条件を設定しましょう。

年齢は社会人6年目である28歳からスタートします。

理由は、金銭的に余裕ができる時期がちょうどそのころなのではないでしょうか。

社会人1年目は、そもそも給料も高くなく、学費や新生活の準備にボーナスも無いなど、そもそも運用資金を貯めることも難しいでしょう。

少し年齢を重ねた社会人3年目あたりになると、給料は増えますが、友人の結婚祝い1回で3万円が必要になったり、年下の社員にご馳走をしてあげたりと、何かと物入りでしょう。

しかし社会人を5年も続けると、給料もそれなりに増え、管理職に昇給したり転職したり独立できる力を身につけられている人も多いはずです。

女性の方は平均結婚年齢となりますが、夫婦ふたりの財布となるため、月々の固定費は少し節約できるのではないでしょうか。

また、将来に向けての「お金のプラン」を考える余裕が出てくるのがちょうどこの頃だと考えられるため、28歳と設定しました。

退職が65歳と考えると、運用期間は37年間あることになります。

dodaによると、28歳の平均収入は390万円。貯金額は100万円だそうです。

| 年齢 | 男性収入 | 女性収入 | 平均収入 | 貯金額 |

| 28歳 | 415万円 | 354万円 | 390万円 | 100万円 |

そのため、初期投資は100万円とします。

また、毎月3万円を運用資産として追加していきます。

現金で貯金をした場合、インフレである限り、確実に資産は目減りしてしまいます。

しかし、歴史的に見て米国株に投資した場合、確実に資産は増加しています。そのため、中長期的な資産構築を考えたうえで、今すぐ必要な資金以外の多くは運用に回しても全く問題ないのではないでしょうか。

なお、後半では毎月3万円を追加するのが厳しいという人でも、無理なく実現可能なプランも用意しています。

米国株のこれまでの傾向にフォーカス

「投資未経験の初心者こそ米国株へ投資を行うメリット有り」で、同じ条件で極めて実現可能な運用パターンを用意しました。

NYダウの利回りを基準にバイ&ホールドの運用形式となります。

- 初期投資:100万円

- 運用金額:毎月3万円

- パフォーマンス:年間7%

- 元本:1180万円

- 30年後:43,998,550円

実際には、配当利回りが2.5%ほどあることから、もう少しパフォーマンスは高くなります。最終的に、そこから税金が20%ほど差し引かれた金額が現実的でしょう。

その場合は、30年後の運用資産が約7422万円。

そこから税金で約20%差し引かれると、約5937万円が残ります。

運用期間が37年に伸ばすと、運用資産は1億4379万円。

税金を差し引かれると、約1億1503万円が残ることになり、1億円突破が可能となります。

なお、運用資産ベースでは34年目に1億円の大台に乗り、そこから毎年1000万円以上加速度的に資産が増加してゆきます。

暴落局面を乗り切るための運用方法

これで目出度しめでたし、となれば良いのですが、実際問題どうでしょうか。

過去を振り返ってみると、アジア通貨危機やITバブルの崩壊、サブプライム、リーマン・ショックと様々な危機がありました。そんな危機の最中、ずっと株式を保有し続けるには強いメンタルが必要です。無理だという人も多いでしょう。

そのため、長期的に保有することができない人のための運用方法も必要です。毎年の相場の上昇局面に乗って、着実に利益確定を行う方法を繰り返して見てはどうでしょうか。

また、株式全体よりもセクターを絞った方がパフォーマンスが高まります。

以下は、2010年から10年間の高いパフォーマンスを挙げたセクターと、年間の上昇期間の良いとこどりをした場合です。

銀行株:10月月初→翌年5月上旬:15.4%

証券株:10月月初→翌年4月中旬:17.7%

消費循環株:10月上旬→翌年6月上旬:18.1%

工業株:10月末→翌年5月中旬:12.7%

素材株:10月月初→5月月初:14.3%

期間:2010年~2019年

おおよそ、どのセクターも秋に買って初夏に売ると良いといえそうです。

なかでも、一番パフォーマンスが高いセクターが消費循環株です。

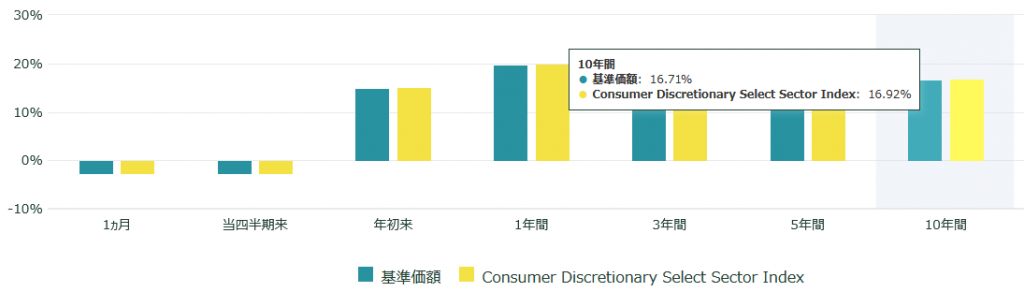

ステート・ストリートの消費循環株ETF(XLY)を見てみると、過去10年間の平均上昇率が16.92%となっていることが分かります。

2020年10月31日時点

このETFを10月上旬に購入し、翌年6月上旬に売却すると、平均して18.1%のパフォーマンスが得られることになるのです。税金を差し引くと、年間平均14.48%のパフォーマンスとなります。

このETFを同じ条件(初期投資100万円、毎月3万円追加)で37年間運用した場合は以下の通り。

- パフォーマンス:年間14.48%(税引後)

- 元本:1180万円

- 37年後:4億9829万円

- 税金差し引き後:1億2606万円

25年目で1億円を突破し、31年目には2億円を越えてくる計算となります。

仮に利回りが少し低下したとしても、十分な資産を構築できる方法といえるでしょう。

ちなみに、米国株の主要銘柄を10月月初に購入し、6月月初に売却を行うという方法も有効です。

大型銘柄の場合

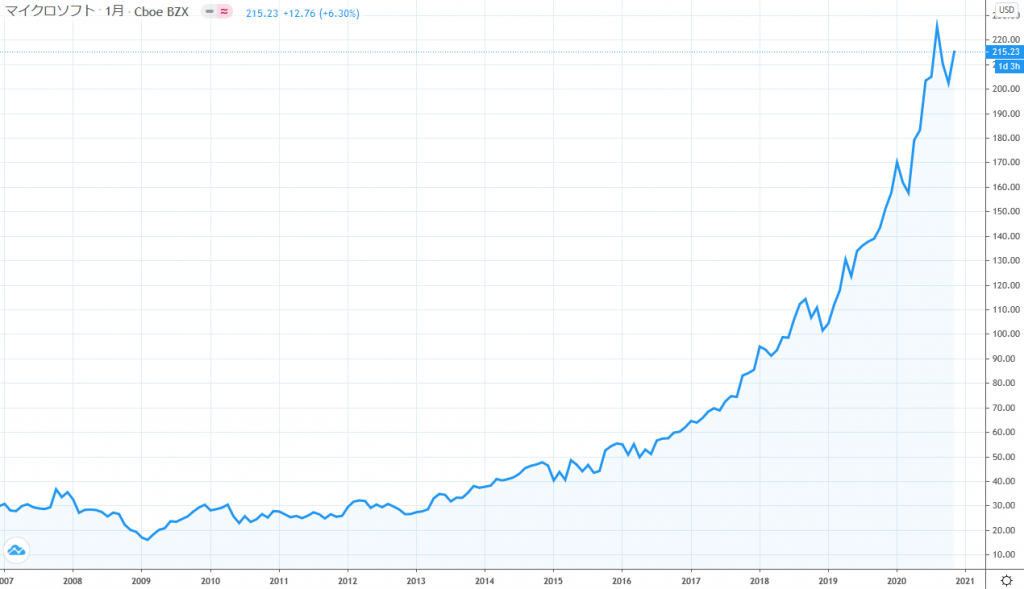

米国株の特徴である、大型銘柄が高いパフォーマンスを発揮することを生かした売買も有効です。誰でも知っている大型銘柄といえば、マイクロソフト(MSFT)でしょう。

マイクロソフトの場合、過去10年間の平均利回りは17.04%。平均2%程度配当利回りがありますが、税金を加味すると、平均利回りは15%程度でしょう。

これでも、24年目で1億円を突破します。

◆マイクロソフト月足チャート

そして、この場合は初期投資が100万円。追加投資が0であっても33年目には1億円を突破し、37年目には1億7600万円以上の運用資産となります。

2020年の時価総額トップであるアップルの場合は、もっと大きな数字となるでしょう。

まとめ

いかがでしたでしょうか。

高い上昇率を誇る米国株での資産運用を、少しエッジを効かせてみるとより高いパフォーマンスを発揮してくれることが分かります。そこに複利の力を利用することで、時間が経つにつれ、爆発的な資産の増加を実現することができます。

しかも、これは誰でも実現可能です。しかも直近10年間の米国株はより高いパフォーマンスであるため、もしかすると上にあげたよりも遥かに早い段階で1億円を達成することができるかもしれません。

アメリカ株投資を始めるための準備をしよう!

アメリカ株(米国株)投資を始めるには、まずネット証券会社の証券総合取引口座の開設が必要になります。アメリカの株を取引するからといって、アメリカのネット証券会社に口座を開設する必要はありません。アメリカ株を取り扱っている日本国内のネット証券会社で口座を開設すれば、購入することができます。