米連邦準備理事会(FRB)は15-16日に開いた連邦公開市場委員会(FOMC)で、利上げ実施時期の見通しを2024年から23年に前倒しし、テーパリング(量的緩和の縮小)について、いつどのように適切に開始するかの討議を開始した。

FRBは、現時点では支援的な政策を維持すると確約しながらも、新型コロナウイルス感染拡大状況が改善しているとの認識を示し、コロナ禍による危機が経済の重しになっているとの文言を声明から削除した。

同時に発表した最新の金利・経済見通しでは、18人の当局者の過半数が23年に少なくとも2回の0.25%ポイントの利上げを予想。FRBはFOMC声明で「ワクチン接種の進展により、米国での新型コロナウイルスのまん延は減少した」と指摘。ただ「最大雇用と物価安定の目標に向けてさらに著しい進展が見られるまで、FRBは引き続き米国債の保有を少なくとも月800億ドル、およびエージェンシーローン担保証券の保有を少なくとも月400億ドル増やす」と改めて表明した。

パウエルFRB議長はFOMC後の記者会見で、テーパリングについて「討議することを開始した」と表明。「FRBの目標に向けた経済の進展について、今後のFOMCで引き続き検証していく」と述べた。将来的な政策転換の時期については、「さらに著しい進展」が見られるまで一段の進歩が必要と強調するにとどめ、具体的なガイダンスは示さなかった。ただ「買い入れについていかなる決定を行う前にも、事前に通知する」と述べ、市場との対話姿勢を明確に示した。FRBは今回のFOMCでフェデラル・ファンド(FF)金利の誘導目標を0-0.25%に据え置くことを決定。声明の文言の変更は直ちに政策変更につながるわけではないとみられている。

一方、超過準備の付利金利(IOER)と翌日物リバースレポ金利をそれぞれ5ベーシスポイント(bp)引き上げると決定。17日付でIOERは0.15%、翌日物リバースレポ金利は0.05%となる。金利・経済見通しは、今年のインフレ率が大きく上昇すると予想。ただ上昇は「一過性」との見方がなお示された。今年の経済成長率の見通しは中央値で7.0%。前回見通しの6.5%から上方修正された。こうした見通しから米経済が予想よりも速いペースで回復している可能性が示され、FRBによる次の政策措置の討議が正当化されることになる。

アバディーン・スタンダード・インベストメンツの副チーフエコノミスト、ジェームズ・マカーン氏は「FRBはこのところのインフレ高進が一過性との見方を示してきたが、今回のスタンスの変更はこれと若干矛盾する」と指摘。「FRBに対し、スタンス変更に関する説明圧力が強まるだろう」と述べた。

IOERと翌日物リバースレポ金利の引き上げについて、ジャネイ・モンゴメリ・スコットのチーフ債券ストラテジスト、ガイ・レバス氏は、「金融システムに津波のように押し寄せているキャッシュによる短期金利に対するストレスを一部解消させることが目的だった」と指摘。問題の一部は解決に向かうとの見方を示した。

ロイターの記事より抜粋

目次 ー Contents

FOMCの声明文

https://www.federalreserve.gov/monetarypolicy/files/monetary20210616a1.pdf

“米連邦準備理事会(FRB)は、この厳しい局面で米経済を支援するためにあらゆる手段を行使し、雇用最大化と物価安定という目標を促進することに全力で取り組む。ワクチン接種の進展により、米国での新型コロナウイルスのまん延は減少した(Progress on vaccinations has reduced the spread of COVID-19 in the United States)。この進展と強力な政策支援の中、経済活動と雇用の指標は強まった。このパンデミックによって最も悪影響を受けた業種は脆弱なままだが、改善を示した。インフレ率は主に一時的な要因を反映し、上昇している。経済および米国の家計や企業への信用の流れを支援するための政策措置を部分的に反映し、全体的な金融状況は引き続き緩和的だ。

経済の道筋は、ウイルスの行方に著しく左右されるだろう。ワクチン接種の進展は、公衆衛生の危機が経済に及ぼす影響を引き続き減らす可能性があるが(Progress on vaccinations will likely continue to reduce the effects of the public health crisis on the economy)、経済見通しへのリスクは残っている。委員会は雇用最大化と長期的な2%のインフレ率の達成を目指す。インフレ率がこの長期的な目標を継続的に下回ってきた(having run)ため、委員会は当面、2%をやや上回る程度のインフレ率の達成を目指す。これによりインフレ率は時間とともに平均で2%になり、長期的なインフレ期待は2%にしっかりととどまる。これらの結果が達成されるまで、委員会は緩和的な金融政策の姿勢を維持すると予想する。委員会はフェデラルファンド(FF)金利の目標誘導レンジを0-0.25%に維持することを決定し、労働市場の状況が委員会の最大雇用の評価に一致する水準に達し、インフレ率が2%に上昇して当面の間2%をやや超えるような軌道に乗るまで、この目標誘導レンジを維持することが適切だと予想する。

加えて、委員会の最大雇用と物価安定の目標に向けてさらに著しい進展が見られるまで、FRBは引き続き米国債の保有を少なくとも月800億ドル、およびエージェンシーローン担保証券の保有を少なくとも月400億ドル増やす。これらの資産購入は、円滑な市場機能と緩和的な金融状況の促進を支援し、それによって家計や企業への信用の流れを支援する。

“金融政策の適切な姿勢を評価するに当たり、委員会は今後もたらされる経済見通しに関する情報の意味を引き続き監視する。もし委員会の目標の達成を妨げる可能性があるリスクが生じた場合、委員会は金融政策の姿勢を適切に調整する準備がある。委員会の評価は、公衆衛生に関連する情報、労働市場の状況、インフレ圧力、インフレ期待、金融と世界の動向を含む幅広い情報を考慮する。政策決定の投票で賛成したのは、ジェローム・パウエル委員長、ジョン・ウィリアムズ副委員長、トーマス・バーキン、ラファエル・ボスティック、ミシェル・ボウマン、ラエル・ブレイナード、リチャード・クラリダ、メアリー・デイリー、チャールズ・エバンス、ランダル・クオールズ、クリストファー・ウォラーの各委員。

出所:ロイター

https://jp.reuters.com/article/usa-fed-statement-idJPKCN2DS2GG

FOMCメンバーによる経済金利インフレ予測(ドットチャート)

https://www.federalreserve.gov/monetarypolicy/files/fomcprojtabl20210616.pdf

今回(2021年6月)の政策金利予測

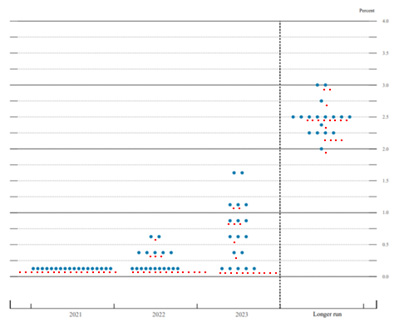

FOMC発表のドットチャートに前回分を赤ドット(・)で示しました。

パウエル議長の記者会見

記者会見全文(PDF)

https://www.federalreserve.gov/mediacenter/files/FOMCpresconf20210616.pdf

日本語訳:パウエル議長のステートメントの記録 2021年6月16日

パウエル議長 こんにちは。米連邦準備制度理事会(FRB)では、議会から与えられた金融政策目標である最大雇用と物価安定の達成に強くコミットしています。本日、連邦公開市場委員会は、金利をゼロ近傍に維持し、資産購入を維持しました。これらの措置に加え、金利やバランスシートに関する強力なガイダンスにより、金融政策は回復が完了するまで経済に強力な支援を提供し続けることができます。

広範な予防接種と、前例のない財政政策措置も、回復を強力にサポートしています。経済活動や雇用に関する指標は引き続き強化されており、今年の実質GDPは過去数十年で最も速い増加率を記録する見込みです。この急速な成長の多くは、落ち込んでいた活動が引き続き回復していることを反映しています。パンデミックの影響を最も受けたセクターは依然として低迷していますが、改善が見られます。家計消費は、継続的な経済の再開、財政支援、緩和的な金融環境に後押しされ、急速に増加しています。住宅部門は好調で、企業投資も堅調に増加しています。一部の産業では、短期的な供給の制約が活動を抑制しています。FOMC参加者による今年の経済成長予測は、3月に発表した経済予測のまとめから上方修正されています。それでも、回復は不完全であり、経済見通しに対するリスクは残っています。

全般的な経済活動と同様に、労働市場の状況も改善を続けていますが、改善のペースにはばらつきがあります。4月と5月の雇用者数は月平均で41万9千人増加しました。このうち、レジャー・ホスピタリティ部門は引き続き顕著な増加を示しました。この部門および経済全体の雇用は、パンデミック前の水準を大きく下回っています。5月の失業率は5.8%と引き続き高い水準にありますが、この数字は雇用不足を過小評価しており、特に労働市場への参加率が低水準から上昇していないことから、この数字は不十分です。

特に、労働市場への参加率が昨年来の低水準から改善されていないため、この数字は雇用不足を過小評価しています。介護の必要性、ウイルスに対する継続的な不安、失業保険の支払いなど、パンデミックに関連する要因が雇用の伸びを圧迫しているようです。これらの要因は、ワクチン接種数の増加を背景に、今後数ヶ月のうちに弱まり、雇用の増加がより急速に進むと思われます。今後については、FOMC参加者は労働市場が引き続き改善すると予測しており、失業率の中央値は今年末に4.5%となり、2023年末には3.5%まで低下すると予想しています。

景気後退はすべての米国人に平等に降りかかっているわけではなく、負担能力の低い人々が最も大きな打撃を受けています。特に、景気が改善しているにもかかわらず、サービス業に従事する低賃金労働者や、アフリカ系アメリカ人、ヒスパニック系アメリカ人の失業率は依然として不均衡なままです。インフレ率はここ数ヶ月で顕著に上昇しました。4月のPCE価格の12ヶ月間の変化は3.6%で、今後数ヶ月間は上昇を続けた後、緩やかになると思われます。この上昇の一部は、パンデミック初期の非常に低い数値が計算から外れたことと、過去の原油価格の上昇が消費者のエネルギー価格に転嫁されたことを反映しています。

これらの影響に加えて、経済の再開に伴う支出の回復による価格上昇圧力も見られます。特に、供給のボトルネックにより、一部の分野では短期的に生産が間に合わないことがあります。こうしたボトルネックの影響は予想以上に大きく、FOMC参加者は今年のインフレ予想を大幅に上方修正しました。このような一過性の供給効果が弱まると、インフレ率は長期目標に向かって低下すると予想され、インフレ率予測の中央値は今年の3.4%から来年は2.1%、2023年には2.2%に低下します。

経済再開のプロセスは、パンデミック発生時の閉鎖と同様、前例のないものです。再開が進むにつれ、需要の変化は大きく急速なものとなり、ボトルネックや雇用問題などの制約が供給の迅速な調整を制限し続ける可能性があり、インフレ率が予想以上に高く、かつ持続する可能性があります。金融政策の新しい枠組みでは、物価の安定を促進するためにも、また、広範で包括的な最大雇用の目標を推進する能力を高めるためにも、しっかりとしたインフレ期待を持つことの重要性を強調しています。長期的なインフレ期待の指標は、パンデミックの初期に見られた低下をおおむね回復させ、我々の長期的なインフレ目標である2%とおおむね一致する範囲に入っています。もし、インフレ率や長期的なインフレ期待の推移が、目標に合致する水準を大きく超えて持続的に変化している兆候が見られた場合には、金融政策のスタンスを調整する準備をしています。

パンデミックは引き続き経済見通しにリスクをもたらしています。ワクチン接種の進展によりCOVID-19の感染拡大は抑えられており、今後も公衆衛生上の危機が経済に及ぼす影響は軽減されると思われます。しかし、予防接種のペースは鈍化しており、新種のウイルスのリスクも残っています。ワクチン接種の継続的な進展は、より正常な経済状況への復帰をサポートするだろう。

FRBの政策行動は、米国民のために最大の雇用と安定した物価を促進するという我々の使命と、金融システムの安定を促進するという我々の責任に基づいて行われてきた。委員会が本日の政策声明で繰り返し述べたように、インフレ率が持続的に2%を下回っている中で、我々はしばらくの間2%を適度に上回るインフレ率を達成することを目指し、インフレ率が長期的に平均して2%となり、長期的なインフレ期待が2%にしっかりと固定されるようにする。このような雇用とインフレの成果が得られるまでは、金融政策の緩和的なスタンスを維持することを期待しています。金利については、労働市場の状況が委員会の評価である最大雇用に合致する水準に達し、インフレ率が2%に上昇し、しばらくの間2%を適度に上回る軌道に乗るまでは、連邦資金金利の目標レンジを現在の0~¼%に維持することが適切であると引き続き期待しています。

ドットチャートで明らかなように、多くの参加者は、こうした良好な経済状況が以前の予測よりもやや早く実現すると予測しており、連邦資金金利の適切な水準に関する予測の中央値は2023年に実効下限を上回っています。もちろん、これらの予測は委員会の決定や計画を示すものではなく、2、3年後の経済がどうなっているかは誰にもわかりません。どのような予測よりも重要なのは、リフトオフがいつ行われても、政策が非常に緩和的であり続けるという事実です。リフトオフの条件が整うということは、主に景気回復が堅調であり、もはやゼロ近傍の金利を維持する必要がないことを示すものです。さらに、最大雇用と物価安定の目標に向けて実質的な進展が見られるまで、財務省証券の保有額を毎月800億ドル以上、政府系住宅ローン担保証券の保有額を毎月400億ドル以上増やし続けています。2020年3月以降のバランスシートの拡大は、金融環境を大幅に緩和し、経済を実質的に支えています。

本日未明に終了した会合では、委員会が昨年12月に資産購入ガイダンスを採択して以来、目標に向けた進捗状況について議論を行いました。実質的な進展の基準に達するのはまだ先のことですが、参加者は進展が続くことを期待しています。今後の会合では、委員会は引き続き、目標に向けた経済の進捗状況を評価していきます。これまで述べてきたように、買い入れ額を変更する決定を発表する前には、事前にお知らせします。

最後になりますが、本日、連邦準備制度理事会(FRB)の管理レートを技術的に調整しました。フェデラル・ファンド・レートをターゲット・レンジ内に十分に維持し、金融市場の円滑な機能をサポートするために、IOERおよびオーバーナイトRRPレートを5ベーシスポイント上方修正しました。この技術的な調整は、フェデラル・ファンド・レートの適切な経路や金融政策のスタンスに影響を与えるものではありません。最後に、私たちは、私たちの行動が日本中の地域社会、家族、ビジネスに影響を与えることを理解しています。私たちの行動はすべて、公的な使命のために行われています。我々FRBは、景気回復が完了するまでの間、経済を支えるためにできる限りのことをしていく。

ありがとうございました。皆様からのご質問をお待ちしております。

出所:FRB発表のステートメントを翻訳

FOMC後の米国株価、金利などの動向

水曜日の米ドル/円は、2-1/4ヶ月ぶりの高値まで上昇しました。10年物T-ノート利回りが水曜日に1週間半ぶりの高さに急上昇したことが米ドル/円を下支えしました。 また、日本の4月のコア機械受注が前月比0.6%増と予想の2.5%増よりも弱い結果となったことで、円は反落しました。 また、好調な日本の貿易統計を受けて円がサポートを得たため、最初は小幅な損失となりました。 日本の5月の輸出は前年同月比で+49.6%増加し、41年ぶりの大きな増加となり、5月の輸入は前年同月比で+27.9%増加し、11年ぶりの大きな増加となりました。

ドルインデックス(DXY00)は、+0.683(+0.75%)上昇しました。 EUR/USDは-0.0111(-0.91%)の下落となりましたUSD/JPYは+0.47(+0.43%)の上昇となりました。水曜日の午後に行われたFOMCで利上げの見通しが前倒しされたことを受けて、小幅な損失から回復し、1-1/4ヶ月ぶりの高値まで上昇しました。水曜日のドルは当初、米国の住宅着工件数と許可件数のデータが予想を下回ったことで小幅な損失を計上しました。

しかし、水曜午後のFOMCがタカ派的な内容だったため、ドルは初期の損失を帳消しにして急上昇しました。FOMC後の声明では、「ワクチン接種の進展により、米国内でのコヴィドの蔓延が減少しており、こうした進展と強力な政策支援の中で、経済活動と雇用に関する指標が強化されている 」と述べられ、ドルにとって強気の内容となりました。 FOMCは、米国の2021年のGDP予想を3月の6.5%から7%に引き上げ、コアPCE予想を3月の2.2%から3.0%に引き上げました。

FRBの新しい四半期予測は、2023年末までに0.25ポイントの利上げを2回行うことを示しており、ドルの支持材料となっている。 FRBのドットプロットでは、2022年末までにFRBの利上げを1回行うと見ているFOMCメンバーは3月の4人から7人に、2023年末までに利上げを行うと見ているFOMCメンバーは18人中13人と3月の7人から増加しました。

パウエルFRB議長が水曜日に発表したコメントにより、10年T-ノート利回りは1週間半ぶりの高値1.589%まで上昇し、ドルの金利差が強まりました。パウエル議長は、「インフレは我々の予想よりも高く、より持続することが判明する可能性がある」と述べ、インフレがFRBの目標を超えて「重要に」動く場合には、FRBは政策を調整する用意があると言及しました。

水曜日に発表された米国の経済指標は、ドルにとって複雑な内容でした。 弱気な面では、米国の5月の住宅着工件数が前月比+3.6%増の157.2万件となり、予想の163.0万件よりも弱かった。 また、5月の建築許可件数は前月比-3.0%減の168万1,000件と7ヶ月ぶりの低水準となり、予想の17億3,000万件を下回りました。 強気の要因としては、5月の輸入物価指数が前年同月比+11.3%と予想の+10.9%を上回り、9年1ヶ月半ぶりの急上昇となったことが挙げられ、これはFRBの政策にとってタカ派的であり、ドルにとってもプラス要因となります。また、火曜日の米国COVCID-19の新規感染者数の7日平均が14-1.2ヶ月ぶりの低水準である13,501人に減少したことから、パンデミックの改善もドルのプラス要因となっています。

水曜日のS&P500指数($SPX)は-0.54%減、Dow Jones Industrials Index($DOWI)は-0.77%減、Nasdaq 100 Index($IUXX)は-0.34%減で終了しました。米国の株価指数は緩やかに下落し、S&P500は1-1/2週目の安値、ダウ・ジョーンズ工業株は3-1/2週目の安値を記録しました。 水曜日の午後初めまでは、株価は狭い範囲での混合で推移していましたが、FRBが利上げの見通しを前倒ししたことで、売りが出ました。 また、水曜日に発表された米国の経済指標が予想を下回ったことも株価の重荷となりました。

午後、FOMCが利上げ見通しを前倒ししたことで、米国の株価指数は売られました。FRBの新しい四半期予測は、2023年末までに0.25ポイントの利上げを2回行うことを示しており、ドルにとっては支援材料となっています。 FRBのドットプロットでは、2022年末までにFRBの利上げを1回行うと見ているFOMCメンバーは3月の4人から7人に、2023年末までに利上げを行うと見ているFOMCメンバーは18人中13人となり、3月の7人から増えました。

FOMC後の声明では、”予防接種の進展により、米国内でのコヴィドの感染拡大が抑えられており、この進展と強力な政策支援の中で、経済活動と雇用に関する指標が強化されている “と述べています。 FOMCは、米国の2021年のGDP予想を3月の6.5%から7%に引き上げ、コアPCE予想を3月の2.2%から3.0%に引き上げました。水曜日のパウエルFRB議長のコメントにより、10年T-ノート利回りは1週間半ぶりの高値1.589%まで上昇し、「インフレは我々の予想よりも高く、より持続的なものになる可能性がある」「インフレがFRBの目標を超えて「重要な」動きをした場合、FRBは政策を調整する用意がある」と発言し、株価に弱気になりました。VIX S&P 500ボラティリティー・インデックス($VIX)は、水曜日に1週間半ぶりの高値19.11まで上昇し、月曜日の1年4ヶ月ぶりの安値15.04をわずかに上回り、前日比+1.13の18.15で取引を終えました。

水曜日のEUR/USDは5週来の低水準まで暴落しました。ECBのハト派的な発言に加え、ドル高がユーロを圧迫した。デ・ギンドスECB副総裁は水曜日、ECBのパンデミック刺激策の巻き戻しについて、「進行中の経済回復を短くすることはできないため、徐々に慎重に行わなければならない 」と述べました。 また、ECB総務理事会メンバーのマクルーフ氏は、ECBのパンデミック債券購入プログラムの終了を今議論するのは “早すぎる “と述べました。欧州の経済データは、ユーロ圏の第1四半期労働コストが前年同期比+1.5%と4年間で最小の上昇率となったことから、ECBの政策にとってはハト派的で、ユーロ/米ドルにとってはネガティブなものとなりました。 さらに、Ifo研究所が水曜日にサプライチェーンのボトルネックを理由にドイツの2021年のGDP予想を3.7%から3.3%に引き下げたことで、ユーロは下落しました。

FOMC発表についてのコメント

FOMCで、現時点では支援的な政策を維持すると確約しながらも、新型コロナウイルス感染拡大状況が改善しているとの認識を示し、コロナ禍による危機が経済の重しになっているとの文言を声明から削除した。FRBは景気回復に自信を取り戻し始めていることをさらに確認できる内容でした。2023年の金利予測(ドット・チャート)が市場が見込んでいた以上(2回の利上げを予測する参加者もいた)に引き上げられました。但しこれはFOMC参加者の予測なので、現時点ではあまり気にする必要はないでしょう。

超過準備の付利金利(IOER)と翌日物リバースレポ金利の引き上げは、キャッシュ余剰でイールドカーブのフロントエンドが受けていたストレスの解消が目的だった。銀行の準備金は過剰となり、短期金融市場でプラスの利回りの確保が難しくなっていたため、今回の引き上げでこうした問題は一部解消されるだろう。一方で今回の措置により、3年くらいまでの利回りはやや押し上げられることもあるでしょう。

インフレ見通しは引き上げられました。これはFRBが最新の消費者物価指数(CPI)統計を注視している表れです。引き上げたのは好ましく、FRBの信頼性を強固にするでしょう。声明や利上げ予想時期の前倒しという点で、超短期の投資家にポジション調整を強いるのに十分な変更だったためだろう。長期の投資家にとっては依然として極めて緩い金融状況であり、株式投資家にとって超緩和的だ。

テーパリング(量的緩和の縮小)の開始時期を探る

テーパリング(量的緩和の縮小)の開始時期について、何時その話し合いを始めるかの議論を始めたとのことなので、夏以降の経済指標を見ながら徐々にテーパリングの話し合いを始めたとの情報を市場に伝え始めてくるのでしょう。8月のジャクソンホール会議がテーパリングのお膳立てになるとみている市場の声もありました。社債購入プログラムの縮小は既に始まっており、次は国債なのか?モーゲージ債なのか?どの年限になるのか?というポイントに市場の注目は移ってくるでしょう。個人的には、短期債の縮小を発表したあと、レポ市場での流動性などを確認しながらレポ市場を通じたオペで調整しながらテーパリングを進めることになるでしょう。実際のテーパリング開始時期は、7月8月の経済指標で景気回復が確認できれば、秋口(10月、11月)に前倒しになるのかもしれません。

7月8月の雇用統計、インフレ指標には要注目です。指標次第では7月のFOMC(27日~28日)が注目されるのかもしれません。