2021年5月25日ETFLogicの共同設立者兼CEOである Emil Tarazi氏がLogiclyに掲載したレポートを翻訳したものです

リンク先:https://www.etf.com/sections/features-and-news/big-shifts-etf-ownership

目次 ー Contents

機関投資家のETF保有状況の変化

13Fの保有銘柄を深く掘り下げて、大口機関投資家のETF保有状況の変化をよりよく理解したいと考えています。通常、機関投資家は四半期終了後45日以内に保有銘柄を報告しなければなりません。2021年の第1四半期は、5月15日にその日を迎えました。以下では、過去2四半期の間に報告されたETF所有率の最大の変化を分析します。

2021年第1四半期は、ETFの株式保有率が1四半期で6%以上増加し、ETFの分野で引き続き素晴らしい成長が見られました。ESGの保有率は12%以上増加し、50%以上の増加となりました。

金のポジションは減少しており、年明けから第1四半期と第2四半期の初めにかけて、全般的に「リスクオン」の強気の傾向が見られました。

もちろん、13Fデータは常に大きめに見る必要があります。金融機関は、バランスシートをスリムに保つために、四半期末や特に年末に資産を圧縮する傾向があります。また、標準的な45日のタイムラグは、前回の報告以降、金融機関がポートフォリオを再編成するのに十分な時間があることを意味しています。

ここでは、2021年第1四半期の機関投資家のETF保有状況について、いくつかの興味深い統計を紹介します。伸び率は2020年第4四半期との比較に基づいています。

- 所有株式数の6.7%増加

- 測定されたETF資産は430億株(3.6兆ドル)。

- 3,800以上の機関が報告(執筆時点では、直前に提出された一部の13Fファイリングが含まれていない)。

- ESGの保有株数が12.3%増加し、資産総額340億ドルに到達。

- 金のコモディティETFが6.2%減少し、総資産は270億ドルに。SPDRゴールド・トラスト(GLD)は前四半期比で保有株数の17%減、iシェアーズ・ゴールド・トラスト(IAU)は7%減となりました。

- iShares Core Dividend Growth ETF (DGRO)、Schwab U.S. Dividend Equity ETF (SCHD)、iShares Select Dividend ETF (DVY)の保有株式数が最も大きく増加しました。

13Fデータは、報告基準やコーポレートアクションのタイミングが異なるため、日付や機関によって大きく異なる可能性があります。これらの差異を正規化するためにあらゆる努力が払われています。

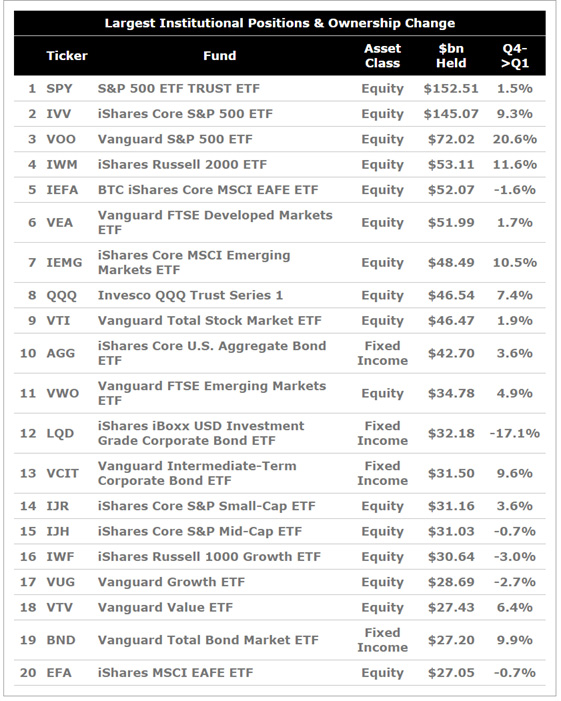

機関投資家のポジションとオーナーシップの変化

SPDR S&P 500 ETF Trust(SPY)は、S&P 500の主要なポジショニングツールとして君臨しています。しかし、保有株数の増加率ではバンガードS&P 500 ETF(VOO)が勝っており、次いでiシェアーズ・コアS&P 500 ETF(IVV)となっています。VOOとIVVは、兄貴分であるSPYよりも経費率が低く設定されています。

iシェアーズ・コア MSCI エマージング・マーケット ETF (IEMG) +10%とバンガード FTSE エマージング・マーケット ETF (VWO) +4.9%の成長率は、先進国市場のiシェアーズ・コア MSCI EAFE ETF (IEFA) -1.6%とiシェアーズ・MSCI EAFE ETF (EFA) -0.7%に勝っています。

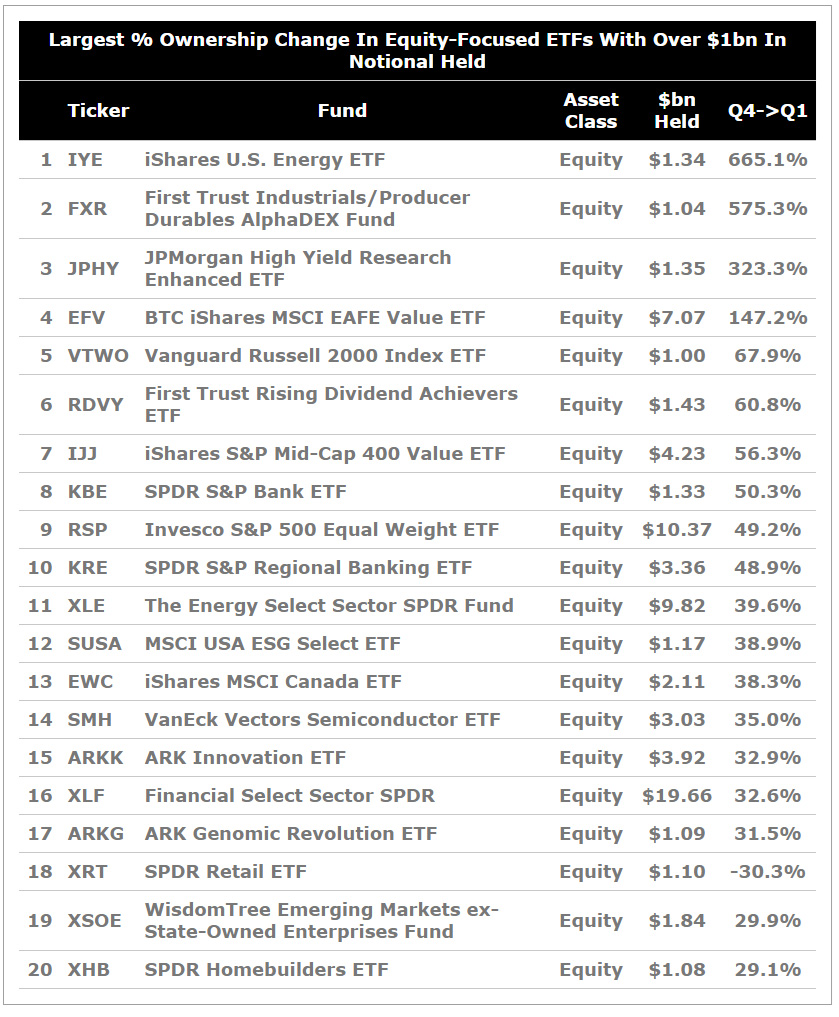

想定保有額10億ドル以上の株式重視型ETFにおける最大の所有者変更

ここでは、想定保有額が10億ドル以上の株式特化型ETFを見てみましょう。iShares U.S. Energy ETF (IYE)への大規模なETFモデルのポートフォリオシフトが2021年第1四半期に見られ、資産の多くがこの米国のエネルギーセクターに特化した銘柄にシフトしました。

VanEck Vectors Semiconductor ETF (SMH)とSPDR S&P Retail ETF (XRT)は反対方向に大きく振れ、半導体の必要性の高まりと小売店の運気の低下が強調されました。

また、SPDR S&P Homebuilders ETF (XHB)のポジションを第1四半期末までに増やし、その賭けが最近の値動きで見事に報われたことも印象的です。

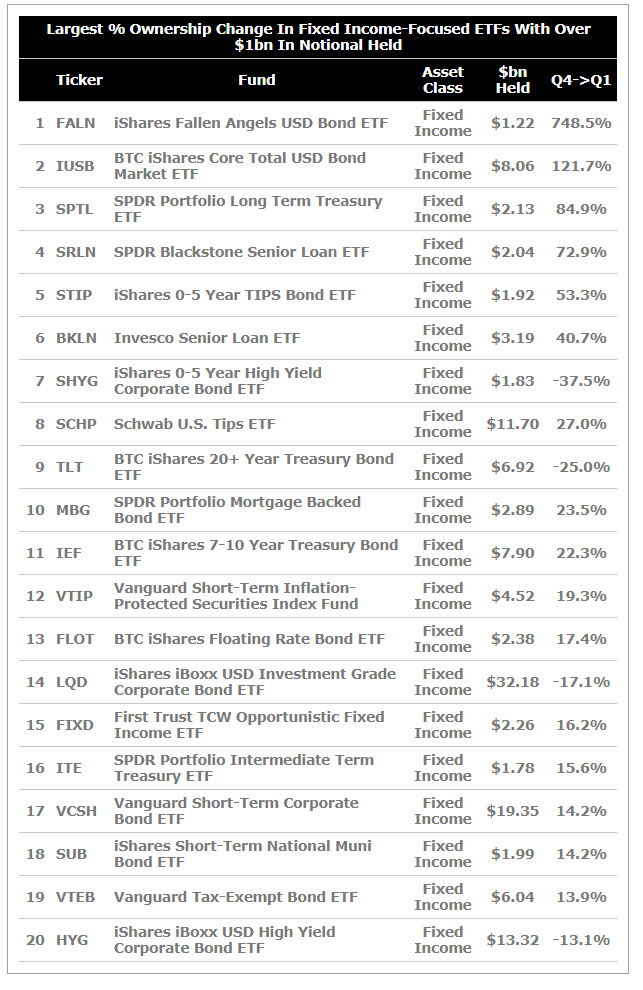

債券型ETFにおける最大の所有権変更

ここでは、想定保有額が10億ドルを超えた債券ETFを紹介します。逆イールドカーブが続き、その傾きがますます大きくなっていることから、投資家はインフレ期待に注目しています。iShares 0-5 Year TIPS Bond ETF (STIP)、Vanguard Short-Term Inflation-Protected Securities ETF (VTIP)、Schwab U.S. TIPS ETF (SCHP)などの財務省インフレ保護証券(TIPS)関連のETFが大きくシェアを伸ばしています。

ハイ・イールドはやや不人気で、iシェアーズ0-5年ハイ・イールド社債ETF(SHYG)とiシェアーズiBoxx USDハイ・イールド社債ETF(HYG)のポジションが縮小されたことが見られた。財務省の中・長期債のポジションは強く、SPDR Portfolio Long Term Treasury ETF (SPTL)、iShares 20+ Year Treasury Bond ETF (TLT)、SPDR Portfolio Intermediate Term Treasury ETF (ITE)、iShares 7-10 Year Treasury Bond ETF (IEF)などの銘柄が増加しました。

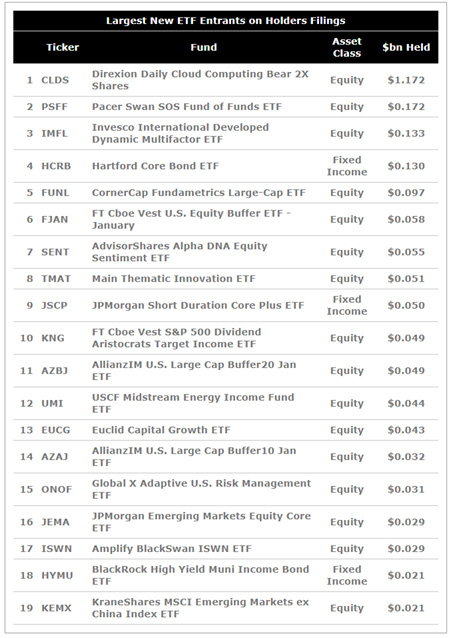

ファイリングにおける最大の新規参入ETF

新規参入ETFは、2020年第4四半期のファイリングでは見られませんでしたが、2021年第1四半期に現れたETFと定義します。その多くの名前は、テーマ性を持っているようです。Main Thematic Innovation ETF (TMAT)は、イノベーションに特化したARK Innovation ETF (ARKK)のファンドに似ています。AdvisorShares Alpha DNA Equity Sentiment ETF (SENT)は、おそらくRedditのスクレイピングのような代替データセットを活用したセンチメント分析に焦点を当てています。

ストラクチャード・プロダクトのようなリターンを提供するオプション組み込み戦略の成長分野には、多くの新規参入がありました。最近では、AllianzIMやCboe Vestがこの分野で活躍しています。定義によれば、これらのETFは満期になると失効し、新しいETFがカレンダーのさらに先に再度発行される予定です。