目次 ー Contents

2022年1月FOMCレビュー

1月25日、26日の2日間、FOMCが開催された。3月のFOMCでフェデラルファンド(FF)金利の誘導目標を引き上げる可能性が高いことを示唆した。3月上旬に債券買い入れを終了させ、その後保有資産の大幅な圧縮に着手する計画を改めて示した。

利上げについて

声明で「2%をはるかに上回るインフレ率や堅調な労働市場を踏まえ、FRBはFF金利の誘導目標レンジを引き上げることが間もなく適切になると予想している」とした。政策決定は全会一致だった。

資産縮小(QT)について

また、満期を迎える債券の償還で得た資金の毎月の再投資額を制限することによって保有資産の規模を「大幅に縮小」することについてFOMCメンバーが合意したと表明。こうした措置は利上げ後に着手されるとしたが、具体的な日程やペース、最終的な規模はまだ決まっていない。約9兆ドル規模のバランスシートを縮小するだけでなく、住宅ローン担保証券(MBS)から米債にシフトし、「それによってFRBによる保有が経済の各セクターの信用配分に与える影響を最小化する」とした。

インフレについて

前年比7%上昇と1980年代以来の高い伸びを示している消費者物価指数(CPI)については「パンデミックと経済再開に関連した需給の不均衡が、引き続きインフレ高進に寄与している」とした。

米国株市場や金利、米ドルはどう反応した?

FOMC(2:00PM)を受けて、米国債の長短金利は上昇。株価指数も下落始めた。終値で前日比、SP500:-0.15%、NASDAQ:+0.02%、DOW:-0.38%、ラッセル2000:-1.38%と午前中に上昇していたレベルはすべて取り崩した。

米国債2年金利の推移

米国債10年金利の推移

結果、イールドカーブはフラットになった。

為替(ドル)は米金利の上昇から、若干上昇した。ドル円は114.67と0.81円安(0.71%)となった。ユーロは、1.124、-0.006(-0.53%)となった。

今後の米国利上げの見通しと米国株価の予想

注目された利上げのペースですが、パウエル議長は記者会見で毎回の利上げを示唆しています。これは年内7回の利上げがあるということです。市場は年内3~4回程度と見ていましたので、これはFRBが予想以上にタカ派になったと感じます。

1月11日の議会証言で年内後半に開始を示唆していた資産縮小(QT)については、利上げ開始後とのことで、表現が変わりました。市場では利上げの後しばらく時間をおいて6月とか9月に始まるとのコメントが見受けられますが、3月の利上げ開始直後となる可能性もあると思います。3月のFOMCの次は5月です。3月にQT手法を頭出して、5月には始まるでしょう。

また、規模については全くコメントされませんでした。今後のFOMCで議論をしていくとしています。インフレの進捗度合いを見ながら、増減していくのでしょう。前回の資産縮小ペースよりは早く大幅に縮小できるのか、各理事がリーク情報をだしながら市場の反応を見て縮小ペースを決めていくのでしょう。

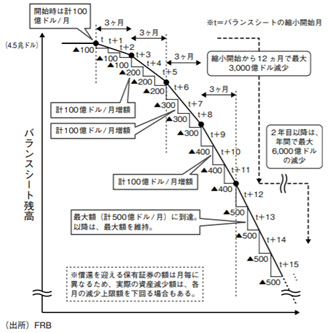

前回の資産縮小のペース

インフレについての見解では、短期金利の誘導で、将来的には抑えられると自信を示していますが、それは分かりません。資産縮小のなかで、主とする保有は国債にするとのことなので、モーゲージ債は縮小させていくのでしょう。これは住宅ローン金利の上昇につながります。住宅価格が上昇(CPIの持ち家換算指数で昨年比+3.8%程度)、住宅価格はパンデミック前に比べてほぼ20%上昇しているので、住宅関連の需要を落とそうとしているのかもしれません。

総合的に見て、FRBはタカ派のスタンスを明確にしました。年内毎回長短金利は12月には、1.75%~2.00%になります。2年の国債金利は、1.15%ですから、まだまだ上昇余地があります。ただし、10年金利との差がなくなると、市場が注目するイールドカーブが逆イールドになります。これは翌年の景気減速を示すことになり、良いメッセージとは言えません。ゆくゆくは、資産縮小を通じて長期金利を上昇させようとするのかもしれません。

案外、FRBは利上げを示唆しながらも、資産縮小の手法やペースを最も議論に費やした可能性は高いと思います。今回のFOMC議事録は2月17日に公表されます。ここで、どの程度資産縮小の話が行われたのかを確認することになるでしょう。

FRBのタカ派姿勢は、明らかに債券市場にとってはネガティブな材料です。しばらくは、金利上昇基調になり、株式に影響を与えるでしょう。昨年中長期金利が低位に安定していたのは、FRBと米銀、外国人が米国債を購入していたからです。今年、FRBは国債を購入しません。年金基金や保険会社は金利が上昇した局面では買うかもしれません。金利が上昇基調ということであれば、米銀は国債の残高を縮小させるか、ヘッジをせざるを得ません。ヘッジに使われるのは、国債先物を売り建てるか、金利スワップを売り建ててヘッジするしかありません。スワップスプレッドが広がれば、クレジット市場に悪影響を与えます。金利上昇圧力は明らかに高まっています。

金利の上昇ということで、高バリュエーションで評価されてきたハイテク・グロース株は、調整が続くでしょう。バリュー株や好業績が期待できる高い高配当株に資金はシフトしていくでしょう。相対的に、エネルギー・素材セクターや金融セクターはアウトパフォームすると予想します。しかしながら、これまで市場全体の牽引役であったGAFAM+TSLA+NVDAなどが売られれば、セクターに関係なく全体的な売り圧力は継続するでしょう。市場では、短期金利の話(頻度、利上げ幅)に偏っていますが、資産規模の縮小の方が、市場への影響は大きいと思います。

短期金利上昇は、ドル高になります。新興国通貨は売り圧力になります。一方、円やユーロは、ファンディング通貨であり、米株式市場のリスクオン・オフに反応するので、円高、ユーロ高になるかもしれません。

3月15、16日のFOMCまでは、基調に大きな変化はないでしょう。しかし、年内にインフレ上昇に改善が見られると、バリュエーション見直しが行われ、上昇基調に戻ってくるのではないでしょうか。また、足元株式市場が想定以上に下落した場合、市場が自律的にインフレを抑えるように動くのかもしれません。商品市場に流れ込んだ投機的なポジションの縮小につながるのかもしれません。この場合、FRBは資産縮小のペースを緩めるのかもしれません。これが現時点の予想です。超長期の投資家にとっては、仕込み場になるのかもしれません。

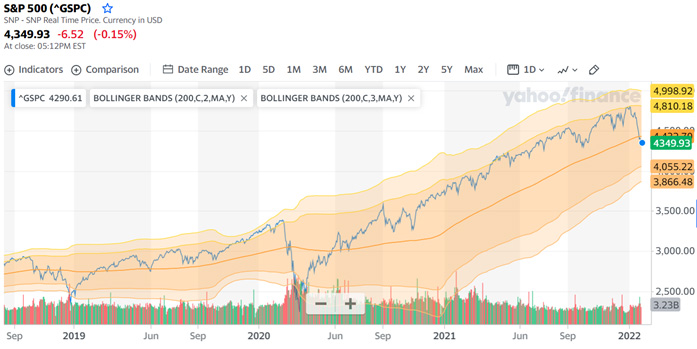

株価指数の下げの目安ですが、S&P500株価指数では、ボリンジャーバンド(200日、2σ3σ)に見ると、4,000(-8%)

から3,800(-13.5%)程度を目安と見ています。

S&P500株価指数の価格推移(3年間)

NASDAQ100株価指数では、ボリンジャーバンド(200日、2σ3σ)に見ると、13,180(-7%)から12,250(-13.5%)程度を目安と見ています。

NASDAQ100株価指数の推移(3年間)

2022年1月FOMC全文

https://www.federalreserve.gov/monetarypolicy/files/monetary20220126a1.pdf

経済活動と雇用の指標は引き続き力強さを増した。このパンデミックによって悪影響を最も大きく受けた業種はここ数カ月で改善したが、最近の新型コロナウイルスの感染者急増の影響を受けている。雇用の伸びはここ数カ月間堅調で、失業率は大幅に低下した。パンデミックと経済の再開に関連する需給の不均衡が引き続き、インフレ率の水準が高止まる一因となっている。経済および米国の家計や企業への信用の流れを支援するための政策措置を部分的に反映し、全体的な金融状況は引き続き緩和的だ。

経済の道筋は引き続き、ウイルスの行方に左右される。ワクチン接種の進展と供給制約の緩和が、経済活動や雇用の継続的な増大と、インフレ率の低下を支援すると予想される。ウイルスの新変異株を含め、経済見通しへのリスクは残っている。委員会は雇用最大化と長期的な2%のインフレ率の達成を目指す。これらの目標を支援するため、委員会はフェデラルファンド(FF)金利の目標誘導レンジを0-0.25%に維持することを決定した。インフレ率が2%を大きく上回り、労働市場が堅調であることから、委員会はFF金利の目標誘導レンジの引き上げが間もなく適切になると予想する。

委員会は純資産購入のペースを引き続き毎月縮小し、3月初旬に終了することに決めた。2月から、委員会は米国債の保有を少なくとも月200億ドル、およびエージェンシーローン担保証券の保有を少なくとも月100億ドル増やす。連邦準備制度の継続的な証券の購入と保有は、円滑な市場機能と緩和的な金融状況を引き続き促進し、それによって家計や企業への信用の流れを支援する。

金融政策の適切な姿勢を評価するに当たり、委員会は今後もたらされる経済見通しに関する情報の意味を引き続き監視する。もし委員会の目標の達成を妨げる可能性があるリスクが生じた場合、委員会は金融政策の姿勢を適切に調整する準備がある。委員会の評価は、公衆衛生に関連する情報、労働市場の状況、インフレ圧力、インフレ期待、金融と世界の動向を含む幅広い情報を考慮する。

政策決定の投票で賛成したのは、ジェローム・パウエル委員長、ジョン・ウィリアムズ副委員長、ミシェル・ボウマン、ラエル・ブレイナード、ジェームズ・ブラード、エスター・ジョージ、パトリック・ハーカー、ロレッタ・メスター、クリストファー・ウォラーの各委員。ハーカー委員は今回の会合で代替メンバーとして投票した。

制度理事会のバランスシートの規模を縮小するための原則

(米国東部標準時間午後2時00分発表)

連邦公開市場委員会は、連邦準備制度のバランスシートの規模を大幅に縮小するための計画的なアプローチに関する情報を提供することが現時点では適切であるとの見解で一致した。全ての参加者は以下の要素に合意した。

委員会は、フェデラルファンド金利の目標レンジの変更を金融政策のスタンスを調整する主要な手段と見なしている。委員会は、最大限の雇用と物価安定の目標を促進するために、連邦準備制度のバランスシートの規模を縮小するタイミングとペースを決定する。委員会は、連邦準備制度のバランスシートの縮小が、フェデラルファンド金利の目標レンジを引き上げるプロセスが開始された後に開始されることを期待している。

委員会は、主にシステム公開市場口座(SOMA)で保有する証券から受け取る元本の再投資額を調整することにより、予測可能な方法で連邦準備制度の保有証券を長期的に削減する意向である。

長期的には、委員会は、潤沢な準備金体制において金融政策を効率的かつ効果的に実施するために必要な額の証券保有を維持する意向である。

長期的には、委員会はSOMAで主に財務省証券を保有し、それによって連邦準備制度の保有が経済部門間の信用の配分に及ぼす影響を最小限に抑えるつもりである。当委員会は、経済・金融情勢に照らして、バランスシートの規模を縮小するためのアプローチの詳細を調整する用意がある。

長期的な目標及び金融政策戦略に関するステートメント

https://www.federalreserve.gov/newsevents/pressreleases/monetary20220126b.htm

2012年1月24日付で採択、2022年1月25日付で再確認。

連邦公開市場委員会(FOMC)は、最大限の雇用、安定した物価、適度な長期金利を促進するという議会からの法定命令を果たすことに固くコミットしている。同委員会は、その金融政策の決定をできるだけ明確に国民に説明するよう努める。このような明確さは、家計や企業による十分な情報に基づいた意思決定を促進し、経済や金融の不確実性を低減し、金融政策の有効性を高め、民主主義社会に不可欠な透明性と説明責任を強化するものである。

雇用、インフレ、長期金利は、経済や金融の擾乱に反応して、時とともに変動する。金融政策は、こうした擾乱に対応して経済を安定化させるという重要な役割を担っている。金融政策のスタンスを調整するための主な手段は、連邦預金金利の目標レンジを変更することである。当委員会は、最大限の雇用と長期的な物価安定に合致する連邦基金金利の水準は、過去の平均と比較して低下していると判断している。したがって、連邦資金金利が実効下限によって制約される頻度は過去よりも高くなると思われる。金利が実効下限に近づいていることもあり、当委員会は、雇用とインフレに対する下方リスクが高まっていると判断している。委員会は、最大限の雇用と物価安定の目標を達成するために、あらゆる手段を用いる用意がある。

雇用の最大水準は広範で包括的な目標であり、直接測定できるものではなく、労働市場の構造と動態に影響を与える非貨幣的要因に大きく起因して時間とともに変化する。したがって、雇用の固定目標を定めることは適切ではない。むしろ、委員会の政策決定は、雇用の最大水準からの不足分の評価によってもたらされなければならず、そうした評価は必ずしも不確実であり、見直される可能性があることを認識する必要がある。委員会はこうした評価を行う際に、幅広い指標を考慮する。

長期的なインフレ率は主に金融政策によって決定されるため、委員会はインフレ率の長期的な目標を特定する能力を持っている。委員会は、個人消費支出の物価指数の年間変化率で測定される2%のインフレ率が、長期的には連邦準備制度の法定任務と最も一致するという判断を再確認する。委員会は、2%に十分に固定された長期的なインフレ期待は、物価の安定と穏やかな長期金利を促進し、重大な経済的混乱に直面しても最大限の雇用を促進する委員会の能力を強化すると判断している。長期的なインフレ期待をこの水準に固定するために、委員会は長期的に平均2%のインフレを達成することを目指す。したがって、インフレ率が2%を持続的に下回っている期間の後、適切な金融政策はしばらくの間、2%を適度に上回るインフレを達成することを目指すと判断している。

金融政策は、経済活動、雇用、物価に遅れをとりながら影響を与える傾向があります。金融政策の設定において、委員会は、委員会の評価した最大水準からの雇用の不足と、長期目標からのインフレ率の乖離を、時間をかけて緩和することを目指す。さらに、最大限の雇用と物価の安定を持続的に達成するためには、安定した金融システムに依存する。したがって、委員会の政策決定は、委員会の長期目標、中期見通し、および委員会の目標達成を妨げる可能性のある金融システムへのリスクを含むリスクのバランスの評価を反映している。

当委員会の雇用目標とインフレ目標は一般に補完的である。しかし、委員会がこの目標が補完的でないと判断した状況では、雇用の不足とインフレの乖離、および雇用とインフレが委員会の任務と一致する水準に戻ると予測される潜在的に異なる時間軸を考慮に入れている。委員会は、毎年1月の年次総会でこれらの原則を見直し、必要に応じて調整を行い、また、概ね5年ごとに、金融政策戦略、ツール、コミュニケーション手法の徹底的な公開見直しを行う予定である。

パウエル議長記者会見 PRELIMINARY

https://www.federalreserve.gov/mediacenter/files/FOMCpresconf20220126.pdf

パウエル議長記者会見冒頭発言録2022年1月26日パウエル議長:

こんにちは。連邦準備制度理事会では、議会から与えられた金融政策の目標、すなわち最大限の雇用と物価の安定を達成することに強くコミットしている。

本日、これらの目標を支えるために、連邦公開市場委員会は、政策金利をゼロ近傍に維持し、この金利の引き上げが間もなく適切に行われるとの見通しを表明した。また、同委員会は、12月に発表したスケジュールで純資産買い入れの縮小を継続し、3月初旬に終了させることに合意した。これからご説明するように、高いインフレ率と堅調な労働市場を背景に、我々の政策は進化する経済環境に適応しており、今後もそうしていくだろう。

昨年は、予防接種の進展や経済の再開、財政・金融政策の支援、家計や企業の健全な財務状況を反映し、経済活動は力強いペースで拡大しました。実際、経済 は進行中のパンデミックに直面しながらも、大きな強さと回復力を示しています。オミクロンの変異型に関連するCOVID患者の最近の急増は、今期の経済成長の重荷になることは間違いない。高頻度指標では、旅行やレストランなどCOVIDの影響を受けやすいセクターでの支出減少が指摘されている。

また、病気や検疫、介護の必要性から出勤できない労働者が多いため、より広範な活動にも影響が及ぶ可能性がある。幸いなことに、医療専門家はオミクロンの変異型がこれまでのウイルス株ほど毒性が強くないことを見出しており、感染者は急速に減少すると予想している。この波が早く過ぎ去れば、経済効果も同様に、力強い成長に戻るはずだ。とはいえ、経済への影響はまだ不透明です。また、多くの患者さんやご家族、そして最前線で働く医療従事者の方々にとって、ウイルスが大きな苦難をもたらし続けているという事実を見失ってはいけない。

労働市場は目覚しい発展を遂げ、多くの指標において非常に好調だ。ここ数ヶ月、雇用の増加は堅調で、過去3ヶ月の平均は月36万5000人だった。過去1年間で、給与所得者の雇用は640万人増加した。失業率は大幅に低下し、過去6ヶ月で2ポイント低下し、12月には3.9%に達した。労働市場の改善は、賃金分布の下層に位置する労働者やアフリカ系アメリカ人、ヒスパニック系を含め、広範囲に及んでいる。労働需要は歴史的に強いままだ。労働供給が制限されているため、雇用主は求人を満たすことが難しく、賃金はここ数年で最も速いペースで上昇している。労働力人口は増加傾向にあるが、高齢化や退職の影響もあり、依然として低調だ。さらに、本来なら仕事を探すはずだった人たちが、介護の必要性やウイルスに対する継続的な懸念など、パンデミックに関連する要因のために労働力から外れていると報告している。現在のウイルスの波は、これらの影響を長引かせる可能性がある。長期的には、労働参加と雇用のさらなる改善を期待する十分な理由がある。

インフレ率は、長期的な目標である2%を大きく上回っている。パンデミックと経済再開に関連した需給の不均衡は、引き続きインフレ率の上昇に寄与している。特に、ボトルネックと供給制約が、短期的には、生産が需要の増加に迅速に対応することを制限している。これらの問題は、ウイルスの波によって悪化し、予想以上に大きく、長く続いている。

インフレ率上昇の要因は、主にパンデミックによる混乱に関連しているが、物価上昇は現在、より広範な財やサービスに及んでいる。賃金も大幅に上昇しており、生産性を上回る実質賃金の上昇が続くと、インフレ率の上昇圧力になる恐れがあるため、注意が必要である。

多くの予測筋と同様に、我々は年内にはインフレ率が低下すると引き続き予想している。我々は、高いインフレが、特に食料、住宅、交通などの必需品のコスト上昇に対応できない人々に大きな苦難を強いることを理解している。さらに、労働市場の継続的な上昇を支えるために我々ができる最善のことは、長期的な景気拡大を促進することであり、そのためには物価の安定が必要であると考えています。私たちは物価安定の目標にコミットしている。我々は、経済と力強い労働市場を支えるため、そしてインフレ率の上昇が定着するのを防ぐために、我々の手段の両方を用いるつもりである。そして、経済が期待通りに進展しているかどうか、注意深く見守っていくつもりだ。

FRB の金融政策措置は、米国民のために最大限の雇用と安定した物価を促進するという我々の使命に導かれてきた。先述の通り、委員会は連邦預金金利の目標レンジを据え置き、12月に発表した3月初旬に資産買い入れを終了させる計画を再確認した。労働市場の目覚しい進展と、2% の長期目標を大幅に上回るインフレ率を考慮すると、経済はもはや持続的な高水準の金融政策支援を必要としない。これが、我々が資産買い入れを段階的に縮小している理由であり、連邦資金金利の目標レンジを引き上げることが間もなく適切になると予想する理由である。

もちろん、経済の先行きは依然として極めて不透明だ。このような環境下で適切な金融政策を行うには、経済が予期せぬ方向に変化することを認識し、謙虚に対応する必要がある。私たちは、起こりうるすべての結果に対応できるよう、機敏である必要がある。このことを念頭に置きながら、我々は、高いインフレが予想以上に持続するリスクなどのリスクに注意を払い続け、我々の目標を達成するために適切に対応する用意がある。

連邦準備制度のバランスシートの規模を縮小するための我々のアプローチをより明確にするため、本日、委員会は、我々の将来の決定の基礎となる一連の原則を発表した。これらのハイレベルな原則は、フェデラルファンド金利が金融政策を調整する我々の主要な手段であり、バランスシートの縮小は金利引き上げのプロセスが始まった後に行われることを明確にしている。バランスシートの縮小は、主に再投資の調整を通じて、予測可能な方法で時間をかけて行われ、有価証券はバランスシートから順次落ちることになる。また、長期的には主に国債を保有することを想定している。バランスシートの縮小は、最大限の雇用と物価安定の目標に照らして決定される。この点で、我々は、経済・金融情勢に照らして、バランスシート管理に関する我々のアプローチの細部を調整する用意がある。当委員会は、バランスシートの縮小の具体的な時期、ペース、その他の詳細について決定しておらず、これらの事項については、今後の会合で議論し、適切な時期に追加情報を提供する予定だ。

最後に、私たちは、私たちの行動が全国の地域社会、家庭、企業に影響を与えることを理解しています。私たちの行動はすべて、公的使命に奉仕するものである。我々連邦準備制度理事会は、最大限の雇用と物価安定の目標を達成するために、できる限りのことをするつもりである。ありがとうございました。質問をお待ちしています。