投資において、価格の下落というリスクは常に存在します。長期的に株価が上昇する可能性がある米国株でも、年に数回は大きな下落に見舞われると言います。

では、価格が下落した場合は、どう対処すれば良いのでしょうか。

投資商品別の対応方法や、過去の相場傾向から分かる売買戦略を解説します。

運用スタンスと出口戦略を決める

まず大切なことは「株価が下がったらどうしよう」ではなく、ここまで下落したら一度仕切り直す、などの運用スタンスを決めておくことです。

例えば、1000円で株を買い、1500円になったら利益確定を行う。価格が800円まで下落したら、損切りを行うなどです。

入口と出口を最初に決めておくことで、価格が変動しても焦ることなく対処することができるのです。利益はいくら伸びても困りませんが、損失は大きくなればなるほど困るため、株式を保有する前に決めておくことが必須と言えます。

損切の目安として、ひとつの銘柄が10~15%ほど下落した場合でしょうか。

これであれば、資産を5分割している場合の全体の損失は2~3%程度に抑えられますから、十分に回復可能なレベルとなります。

金融商品別対応方法

株式やETF、投資信託など、その商品性や運用方針の違いなどから、損切りや買い増しなどの対応方法を変えた方が良いでしょう。

株式

個別銘柄は変動率が高いため、リスク管理が重要です。特に、有望銘柄でもショック相場が到来すれば、下落の一途をたどります。

そのため、基本的に自身が決めた損切り価格に到来した場合は、撤退する方が良いでしょう。

ETF

S&P500などの指数連動のETFであれば、長期的に積立を運用方針が多いのではないでしょうか。

ドルコスト平均法を採用している場合は、下落したときこそ購入量を増やすことのできるチャンスです。将来的な値上がりを見越して、購入タイミングも分散させていることも戦略のひとつでしょう。

そのため、将来的な値上がりの条件が崩れるまでは、保有し続ける方針で良いのではないでしょうか。

なお、買い増しを行う場合は、対象となる指数が安値から20%以上反発したところが底打ちのサインとなります。

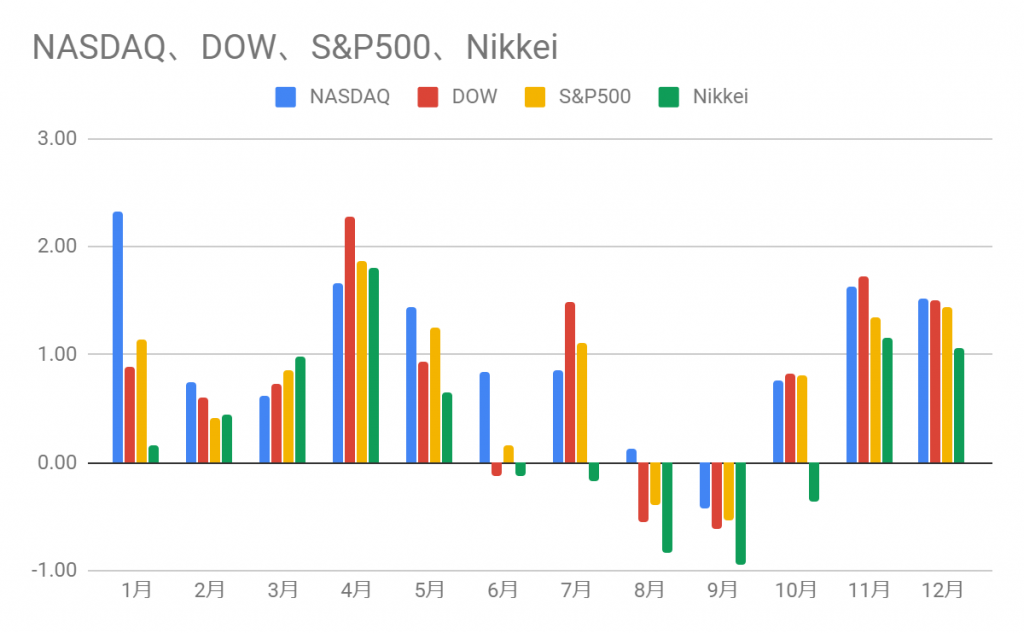

また、月ごとのパフォーマンスを参考に、翌月に下落する可能性が高いのであれば見送るという選択肢もあります。

▼4つの指数の月ごとパフォーマンス

なお、コロナショックにおいても米国株の下落の期間は、2020年2月24日から3月23日までのわずか1ヶ月でした。

近年では、金融市場への対策として大規模な財政出動や金融緩和が行われるために、反発が早くなっています。

投資信託

ファンドマネージャーが運用する投資信託は、ファンドの運用方針や特色により大きく異なります。

高配当銘柄や成長産業に投資するファンドであれば、その運用方針に従い銘柄入れ替えが行われるため、保有し続けておいて良いでしょう。

しかし、ある産業やセクターに特化した投資信託であれば、仕切り直すことを検討した方が良いでしょう。

例えば、新しい技術が誕生し、ファンドが保有している銘柄が斜陽産業になりそうだったとしましょう。そうなると、その銘柄すべてが大きく売り込まれる可能性があります。ファンドの運用方針として、大きな銘柄入れ替えは行われませんので、厳しい状況に立たされることになります。

投資信託を保有する場合は、株式やETFと少し違った出口戦略を考えておく必要がありそうです。

まとめ

価格が下落して、利益が減ったり損失を被ったりするのは辛いものです。しかし、投資において勝率100%は不可能といえるため、将来の利益のために損失も受け入れていくしかありません。

10%の下落や1万円の損失という数字的な面もありますが、投資は心理的な部分も大きくかかわってきます。これ以上利益が減るのが嫌だと思ったら仕切り直し、まだ我慢できると思ったら保有し続けるというスタンスでも良いのかもしれません。