日本人個人投資家に人気な投資先は、マザーズなどの新興市場と言われています。時価総額が小さく、上場して数年程度の企業も多いですが、時代に合ったビジネスを行っていることで成長性があることが人気のようです。

しかし、投資には日本株以外にも米国株などの外国株式、為替、先物、商品など債券、オプション多種多様な金融商品があります。特に、ここ最近人気が高まっているのが米国株。その魅力を紐解いていきたいと思います。

目次 ー Contents

なぜ米国株(アメリカ株)に投資すべきなのか?

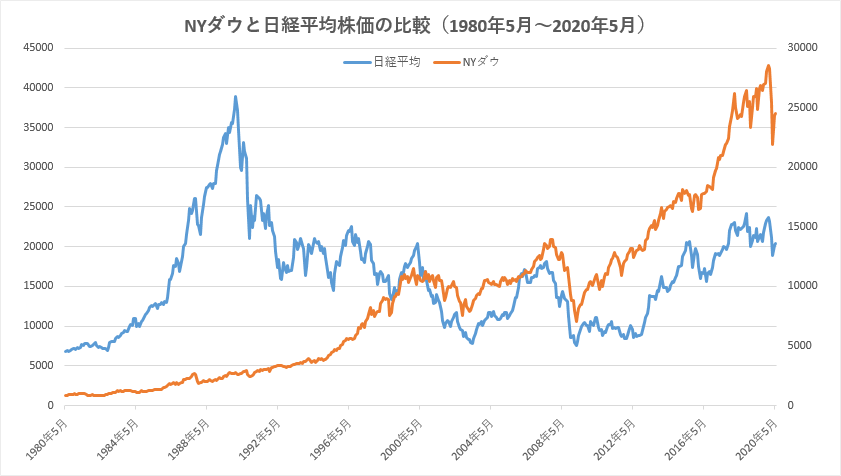

米国株式市場は、1984年以降一貫して上昇トレンドを描いてきました。1984~2020年4月までのS&P500(S&Pダウージョーンズーインデックスが算出する米国の代表的な株価指数)と日経平均株価を比較すると米国株投資の優位性は一目瞭然です。

株価上昇の途中では株価が大暴落することもあります。たとえば2000年以降では、2000年3月の株価を頂点とした最大下落率49%のITバブルの崩壊や、2007年10月から57%も暴落した世界金融危機いわゆるリーマンショックがあり、それぞれ、30ヵ月、17ヵ月でピーク時の株価に回復してきました。

そして2020年2月からの新型コロナウイルスによる大暴落は生々しい記憶です。コロナ過による世界的な財政金融政策により日本株、日経平均はようやくバブル最高値を更新し、日本株はようやく過去の呪縛から解放されました。

その一方、NYダウは21回も高値を更新しています。1989~2000年まで11年連続、そのあとのドットコムバブル崩壊があって2006年~2007年、そして2013~2019年に高値更新しています。こうした異次元の成長力が米国株投資の最大の魅力となっており、米国株に投資することでゆっくりと、かつ最短距離で資産形成できる可能性があるといえるでしょう。

日本株だけの投資は損する5つの理由

そもそも投資先を日本株だけに限定してしまうのは勿体ない話です。

投資機会の拡大

世界にはありとあらゆる金融商品があり、常にどこかが上昇トレンドを描いています。あのリーマンショックの最中でも、中東の株式市場は最高値を更新していました。2017年にはビットコインが20倍以上になりました。コロナショックの最中には、恐怖指数と呼ばれるVIXが6倍にまで値上がりしました。これらに少しでものることができれば、資産を大きく膨らませることができるのではないでしょうか。

配当金の違い

米国株は、世界中の投資家がいるシビアな世界です。そのため、株主還元のための配当金の日本とは大きく違います。年4回も配当金を支払う企業が圧倒的に多く、配当利回りが5%を超える大手企業も数多く存在します。

値上がり率の違い

株式の動向はインフレ率に影響します。これは単に資産として連動するだけではなく、中央銀行の金融政策も左右するからです。アメリカのインフレ率は2%前後、一方で日本は1%程度。日銀は終わりの見えない金融緩和を続けていますが、米国ではその間に何度も利上げを行いました。

自社株買い

株価を大きく動かす要因の一つに自社株買いがあります。日本では6兆円程度となっていますが、米国ではこれが500兆円規模にまで膨れ上がります。市場規模の違いがあるにせよ、どちらの国の株価が上がりやすいかは一目瞭然ではないでしょうか。

日銀のETF購入の限界

現在、日銀が株の買い支えのためにETFを購入しています。最大上限は年間12兆円ですが、もはや大手企業の筆頭株主が日銀になってしまうほど、購入の限界は近づいており、状況はひっ迫しています。しかし、今のところ出口戦略は無いという話です。これが、近く大きなリスクになることを考えると、安心して投資はできないですよね。

日経平均、NYダウのパフォーマンス比較

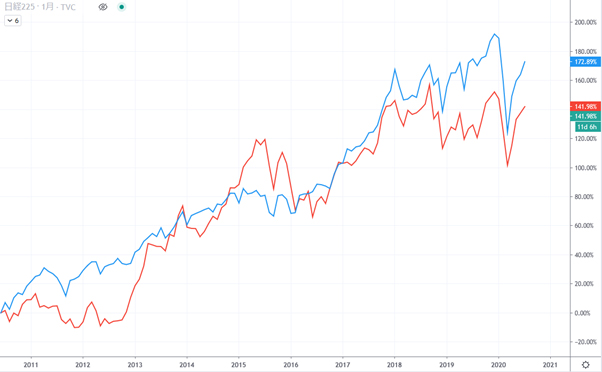

日本株を代表する株価指数日経平均と米国の代表であるNYダウのパフォーマンスを比べてみましょう。

2010年6月より比較してみましたが、2015年を除き、全ての期間においてNYダウのパフォーマンスが上回っていることが分かります。特に、リーマンショック後の回復力は圧倒的と言えます。なお、20年前の2006年1月から比較すると、日経平均は36%、NYダウは145%とさらに大きな開きが出ます。これだけ見てもわかるとおり米国株のほうが日本株よりもおすすめということになると思います。

米国株初心者は米国株価指数から始めてみよう

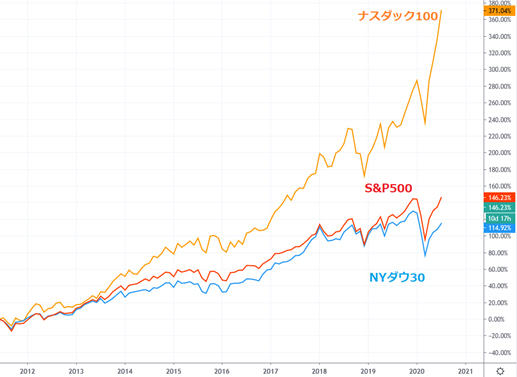

NASDAQ(ナスダック100)

ナスダックの上場銘柄(金融銘柄を除く)時価総額上位100銘柄の加重平均によって算出される株価指数。上位は、アップル、マイクロソフト、アマゾン。ナスダック総合指数よりも、高いパフォーマンスとなっています。

S&P500

500銘柄で構成されている、米国で最も代表的な株価指数。直接連動及び比較対象としている運用資産はあわせて7兆ドルを超えると言われています。構成比率はアップルやIBMなどの情報技術が一番大きく20%程度、次いでギリアド・サイエンシズなどのヘルスケアの15%程度となっています。パフォーマンスはナスダックに劣るものの、安定性があります。

2021年米国の政治政策が株価に与える影響とは

バイデン氏(民主党)がおこなう政治政策により米国株はどのような影響をうけるのでしょうか?トランプ元大統領が掲げていた政策と比較しその予想をしています。

| 候補者 | 株高要因 | 株安要因 |

| トランプ氏 (共和党) *落選 |

減税の継続 | 対中強硬姿勢 |

| 雇用拡大 | 移民問題 | |

| インフラへの投資促進 | 薬価引き下げ | |

| 規制緩和 | 外交不安 | |

| バイデン氏 (民主党) *当選 |

最低賃金の引き上げ | 法人税引き上げ |

| 学生ローン支援 | 富裕層への課税強化 | |

| クリーンエネルギーの普及 | 反ウォール街 | |

| 交渉重視の外交 | 金融正常化 |

バイデン氏は、弱者に優しく強者に厳しくといった政策。そのため、トランプ氏が廃止を公言していたオバマケア(医療保険制度改革)の拡充が予想されています。また、外交面でもパリ協定の復帰に、TPP交渉の再開などに転じる可能性が高いと考えられます。しかし、税金面では厳しく法人税率、金融取引税率、個人所得税などの最高税率を引き上げに加え、富裕層資産課税の導入を検討するなどが視野に入っている可能性があります。

ただ直近ではホワイトハウス、FRBもともに大きな緩和策を継続、縮小はない意向のようなのでトランプ相場の継続、米国株高はかわないことが予想されます。ただコロナ過がおさまったきたら、この方針は変更される可能性が高いため米国株はいったん上昇を休止、下落にまわることもあるかもしれません。多くのアナリスト、投資家は2022年夏場がこの局面と予想しているようです。

米国株暴落のシナリオも考える

2021年、スーパーコロナが誕生した場合、大暴落はやってくる?

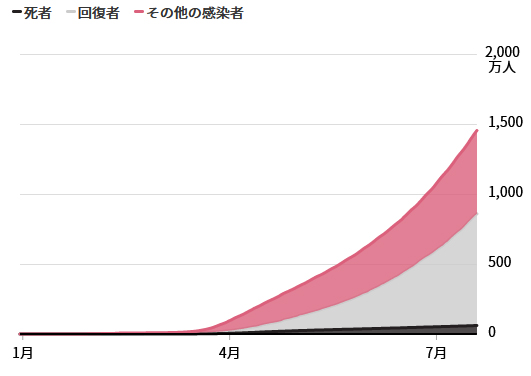

あまり考えたくないシナリオを考えていきましょう。当初、新型コロナウイルスは暖かくなれば終息すると言われていました。しかしながら、一向に収まる気配がなく第二波は拡大。累計感染者は世界で1450万人を超え、死者数は60万人を上回りました。

当初は、短期間で終息させるべくロックダウンを実施し、政府がそれに伴う補償を行い、中央銀行は大規模な金融緩和を行いました。そのため、ウイルスがいなくなれば劇的な経済回復が予想されることを先取り、株価は大きく反発してきました。

しかし、当初のシナリオが崩れかけていると言って良いでしょう。このままの状況が続くと、外食や鉄道、空港、観光業界などは従来の需要が戻ってこないこととなり、大きなかじ取りを迫られます。一方で、リモートワークや家で楽しめる娯楽などの情報通信、オンライン広告などの業種は成長が加速することとなります。

これらのバランスがキチンととれればいいのですが、厳しい業種は一度スクラップが起きる可能性が非常に高くなります。国が補助金を出したとしても、それらの業種において、これまでの経済活動を継続的に上回ること厳しいでしょう。

不況は不動産からが多いことを考えて目を向けると、アメリカでは新型コロナの影響による家賃の支払いが原則180日の猶予があり、差し押さえも停止されています。これが8月末に迫っていることから、もしこれらが延長されない場合、多くの住宅関係の支払いが焦げ付くこととなります。そうなると、銀行やローン会社、不動産会社が厳しい状況に追いやられることとなり、連鎖的な経済崩壊が加速することとなります。既に、アメリカでも日本でも住宅ローンの条件引き締めは進んでおり、新規住宅や高額物件の需要は減少すると予想されます。

全く感染が収まらない状況になっているにもかかわらず、アメリカなどでは感染防止策を積極的に取っているとは思われない状況です。それらの地域での感染拡大は続くこととなり、今まさに終息までの道のりはワクチン開発か抗体の保有待ちという世界に片足を突っ込んでいると言えそうです。そうなると、「金融緩和はウイルスに効かない」という相場が戻ってくることになり、株価は下落トレンドに転じるのではないでしょうか。その時のPERが15倍だったことを鑑みると、2万ドル付近まで調整する可能性はありそうです。

目先は、不動産の支払い猶予の延長や補償が行われるかどうかが焦点となりそうです。

これから買っていきたい米国株3大銘柄とは?

コロナショックで株価は大きく下落しましたが、新しい世界が幕を開けたとあって大きく値を上げた銘柄もあります。自宅での作業に必須のリモートワーク(テレワーク)、クラウド、サイバーセキュリティ関連銘柄に注目が集まっています。筆者が注目している3大銘柄は以下の3つ。

スラック・テクノロジーズ(Slack Technologies)

職場向けのビジネスコミュニケーションプラットフォームslackを運営。競合はSkypeやチャットワークですが、それらにはない便利なコミュニケーション機能やスタンプ、ビデオ通話などが利用可能で、業務の効率化を促進しています。筆者のまわりでは、開発に絡む企業の全てがslackを導入しており、今後リプレイスが進んでいくと予想しています。テレワークでZOOMが一躍人気となりましたが、slackのユーザー数を考えると、ZOOMのユーザーの多くを取り込むる可能性を秘めているでしょう。

ザ・トレードデスク(The Trade Desk)

デジタル広告の購入者のためのプラットフォームを提供。日本ではネット広告の予算がテレビCMの予算を逆転。ますますネット広告の需要が広がりを見せています。より効率的で成果の高い広告運用が求められる時代において、同社のサービスは柔軟かつ透明性の高い入札機能に加え、ユーザー動向の詳細まで分かる分析レポートを提供。最適な成果を上げるために欠かせない情報を提供できる技術を持っています。Web広告にかかわる仕事をしている筆者もより詳細なレポート、データの取りやすさを重視しており、シンプルな機能のプラットフォームは選択肢にも入りません。

オクタ(okta)

企業向けのID管理クラウドサービス企業。業績は毎年ほぼ倍々ゲームで成長し、株価はすでに10倍以上になっています。赤字企業ですが、サブスクリプションモデルであり、一度オクタを導入した企業が他のサービスを利用する可能性は低いことから、継続率は非常に高いと言えます。黒字化になり、新しいステージに突入するまでは右肩上がりに成長を続けると予想できます。

日本株よりも米国株に投資すべき理由~まとめ

いかがでしたでしょうか?普段は日本株にしか投資を行わない人でも、新しい世界をお伝えできたのではないでしょうか。米国には、世界中の投資マネーが集中しますし、またナンバーワンになる為の政治力も働いています。単純に言語が英語であることや人口を考えても、日本よりも巨大なマーケットであり、Webサービスであれば利益率は大きく変わってきます。

米国と日本の新興市場の推移を見ても、マザーズ指数は横ばいですが、ナスダックは右肩上がりを続けています。ガソリンスタンド勤務のおじさんが9億円の資産を残したなどの逸話もあるくらい運用パフォーマンスが良いのが米国株なのです。まずは、どんな銘柄があるのか、自分が使っているサービスに米国株で投資できるモノはあるのかという身近なところから始めてみてはいかがでしょうか?

過去の米国株、株価指数をふりかえっても、米国株がこれまで上昇してきたことは歴史的事実なので、もし下落局面に突入した場合でもそこは少額からでもドルコスト平均法により日本株でなく、コツコツ米国株に投資をするようにしたほうがいいでしょう。株価が戻り、また上昇局面にもどった場合の資産の増え方は急激になっていくからです。