目次 ー Contents

農業(穀物)関連株がおすすめの理由

過去の歴史を見てみると、個々の製品、ビジネス、さらには産業全体(新聞、タイプライター、馬車)が流行遅れになり、時代遅れになります。しかし、農業は他のどの産業よりも生き残っていると言えるでしょう。農業は約14,000年前に始まったと言われています。農業は約14,000年前に始まったと言われていますが、私たちはこれからもずっと農業を続けていくに違いありません。

そして、世界人口の増加は、農業の効率化と結びついています。農業革命は、人口増加を可能にしました(そして産業革命へとつながりました)。世界の人口が増えれば増えるほど、農業生産の改善が必要になります。このことが、農業関連株の長期的な需要要因となっています。

農業関連銘柄への投資は、以下のような産業に投資することを意味します。

- 長期的に安定した需要がある

- 時の試練に耐え、将来にわたって存続する可能性が極めて高い。

- 進歩する技術の恩恵を受けている

このレポートでは、7つの農業関連銘柄について分析しています。

- カラボ・グロワーズ(CVGW)

- バンジ・リミテッド(BG)

- ディア・アンド・カンパニー(DE)

- スコッツ・ミラクル・グロ (SMG)

- キャタピラー (CAT)

- アーチャー・ダニエルズ・ミッドランド(ADM)

7 つの農業関連銘柄は、事業の質の高さと将来の成長見通しの組み合わせにより、現在の業界で最も代表的な銘柄です。

これら銘柄はすべて株主に配当を行っており、インカム投資家にとっても魅力的な銘柄です。

米国の農業関連株(穀物株)おすすめ関連銘柄

カルボ・ブロワーズ Calavo Growers Inc. (CVGW)

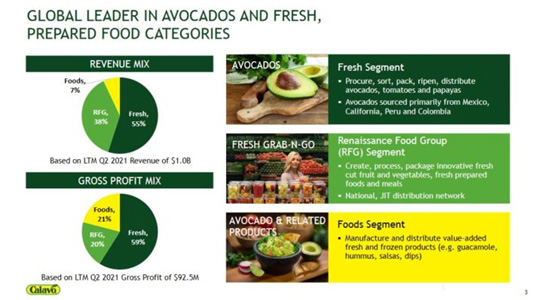

カルボ・ブロワーズは、農産品業界で事業を展開しています。1924年に設立されました。現在は、アボカドやその他の食品を販売・流通しています。生鮮品部門では、アボカドのサイズ調整、包装、熟成を行い、顧客に提供しています。フード部門では、アボカドを調達してワカモレに加工し、顧客に販売しています。ルネッサンス・フード部門は、トマトやパパイヤなど様々な健康的な生鮮パッケージ食品を生産し、小売店ルートで販売しています。

カルボ・ブロワーズは今後成長するストーリーがあります。アボカドは「スーパーフード」と呼ばれ、その高い栄養価から人気が高まっています。そのため、健康志向の消費者には大きな魅力があります。これは米国での新しいトレンドであり、消費者は自分が何を食べているかをより意識するようになっています。その結果、アボカドのような健康的な食品が強く求められるようになっています。

このトレンドは、カルボ・ブロワーズ社の過去10年間の大きな成長にも表れています。実際、2009年から2019年にかけて、カルボ・ブロワーズ社の売上高は250%近く伸びています。調整後の希薄化後1株当たり利益は、同時期に3倍になりました。

直近の四半期では、9%の数量増加がアボカド価格の下落で相殺されたため、総売上高は2%未満の減少となりました。

アボカドの家庭への普及率は、他の一般的な果物に比べてまだ低く、カルボ・ブロワーズ社の将来の成長には長い道のりがあることを意味しています。カルボ・ブロワーズ社は業界のリーダーであり、耐久性のある競争力を持っています。米国内に15以上の生産・流通施設を有しており、今後も継続的に成長する機会があります。

カルボ・ブロワーズ社は、通常10月に年次配当を行っています。2020年の配当金は1株当たり1.15ドルで、2019年から4.5%の増配となり、9年連続で増配しています。今後も高水準の成長を遂げれば、株主は継続的な増配を受ける可能性が考えられるます。配当利回りは現在1.8%です。

バンジ Bunge Limited (BG)

バンジの創業は1818年です。現在、バンジ社は持ち株会社です。同社の中核事業は、農産物の供給と輸送です。バンジ社は「アグリビジネス」「食用油製品」「製粉製品」「砂糖・バイオエネルギー」「肥料」事業を展開しています。

アグリビジネス事業では、農産物の貯蔵と輸送を行っています。食用油脂製品分野では、植物油、ショートニング、マーガリン、マヨネーズなどの製造・販売を行っています。製粉製品事業では、小麦粉、ベーカリーミックス、コーン製品、米を生産しています。砂糖・バイオエネルギー部門では砂糖やエタノールを製造し、肥料部門では肥料の製造・販売を行っています。

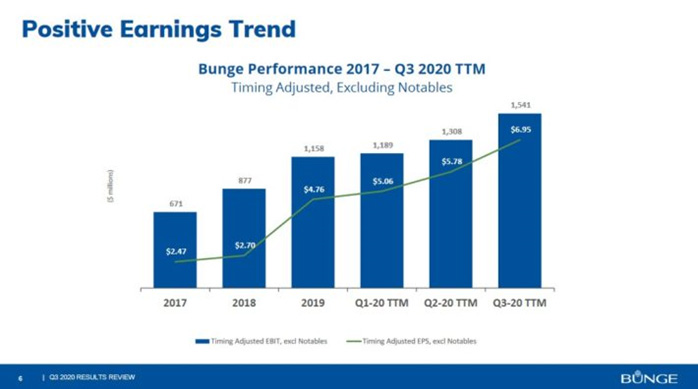

バンジ社は、コロナウイルスの大流行による影響をほとんど受けておらず、過去数四半期にわたって着実に収益を改善しているます。

調整後の1株当たり利益は、2019年の4.76ドルから、2020年には8.30ドルとほぼ倍増しました。このような力強い成長は、限られた供給と相まって需要が拡大するなど、良好な経済状況によるものです。2021年も引き続き力強い成長を遂げています。バンジ社は、最近の期間でROICの傾向を改善しています。ROICを高めることで、キャッシュフローが大幅に改善され、それが株主への素晴らしいキャッシュリターンにつながっています。また、世界人口の増加は、バンジ社の長期的な成長要因であり、あらゆる種類の農産品に対する需要の増加につながります。

新興市場はバンジ社にとってますます重要な分野です。同社は、南米での将来的な成長のために、BP社(BP)のブラジルにおける砂糖およびバイオエネルギー資産と、7億7,500万ドル、50対50の合弁会社を設立しました。今後の事業拡大は、同社の収益成長を後押しし、配当を継続することにつながります。

バンジ社は、2020年のコロナウィルスのパンデミックという幅広い課題を考えると、農業業界では珍しいアウトパフォーマーです。2.6%の配当利回りとなっています。農業銘柄の中では利回りではトップクラスです。配当と成長に関心のある投資家にとっても魅力的な銘柄と言えるでしょう。

ディア・アンド・カンパニー Deere & Company (DE)

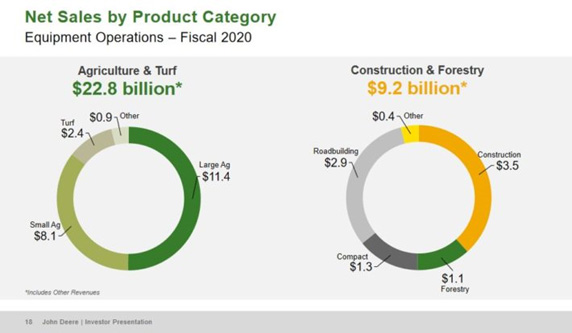

ディア社は、世界的なトレンド、特に人口増加と食料需要の増加から利益を得ることができます。同社によると、食料需要に追いつくためには、今世紀前半に農業生産量を2倍にする必要があるという。農業用機械を製造するディア社は、その結果、長年にわたって持続的な需要が見込まれます。ディア社は、農業・芝部門と建設・林業部門の2つのコア・セグメントを運営しており、売上の大半は農業・芝部門の機器で占められています。

ディアは厳しい環境下でもコスト管理を徹底し、コロナウイルスの大流行の中でも収益性を維持することができました。また、最近の四半期では収益が大幅に増加しており、ブランド力とビジネスモデルの強さを証明しています。

2021年5月21日、Deere社は2021年5月2日までの2021年度第2四半期の業績を発表しました。当四半期の売上高は120.6億ドルで、2020年第2四半期と比較して30%の増加となりました。業績は全体的に上昇し、生産・精密農業部門が35%、小型農業・芝部門が30%、建設・林業部門が36%の増加となりました。

2021年度の最初の6ヶ月間、ディアは、2020年の最初の2四半期の3.73ドルに比べて、売上高は21.7億ドルと25%増加し、1株当たり利益は9.55ドルとなりました。2021年の見通しを更新し、純利益はこれまでの46~50億ドル、36~40億ドルから53~57億ドルになると予想しています。これは、予想EPSの16.80ドルから18.10ドルに相当します。

ディアは、強力なバランスシート、優れたブランド力、そして長期的な成長の可能性を持っています。配当利回りは1%とかなり低いですが、高い配当成長率を誇っています。例えば、2月には18%の増配を行っており、魅力的な配当成長株となっています。

スコッツ・ミラクル・グロ Scotts Miracle-Gro (SMG)

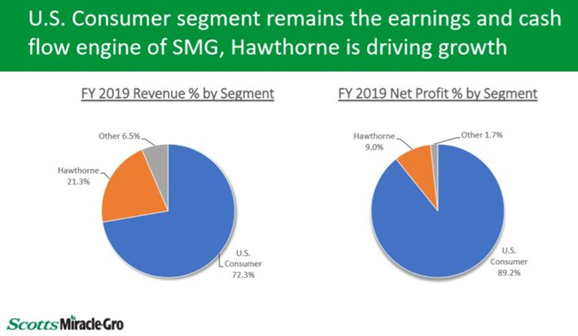

スコッツ・ミラクル・グロ(SMG)は、その事業が大きな競争力を持っています。SMGは芝生や庭の手入れ用品を製造しています。同社のブランドには、Scotts、Miracle-Gro、Orthoなどがあります。SMG社は、住宅用芝生管理サービス事業の最大手であるTruGreen社や、食用園芸植物の小売販売の最大手であるBonnie Plants社の少数株主持分を保有しています。また、水耕栽培部門を担当する子会社The Hawthorne Gardening Companyを有しています。

これらブランドはそれぞれのカテゴリーでリードする存在で、SMGはそのブランドがリーダーの地位を維持するための広告を出せるだけの財務力を持っています。

Hawthorneの成長が突出していますが、SMGがマリファナという新たな成長ストーリーのステルス・プレイであることを意味しています。

2021年5月5日、SMGは、2021年4月3日に終了した第2四半期(Q2-2021)の業績を報告した。2021年4月3日に終了した第2四半期(2021年4月1日~2021年6月30日)の業績を発表しました。この四半期の売上高は18億ドルで、両事業部門の好調な販売台数の伸びにより、前年同期比で32%増となりました。

芝生・園芸用製品に対する消費者の需要が記録的な水準に達したことに加え、ホーソン部門(照明、栄養剤など)の売上高は5四半期連続で60%以上の成長を達成しました。その結果、EPSも25.3%増の5.64ドルとなりました。

経営陣は、米国消費者関連事業の売上成長率を4%から6%と予想し、Hawthorne事業の売上成長率の予想を20%から30%、40%に引き上げました。

昨年、同社は普通配当を7%引き上げ、さらに1株当たり5ドルの特別配当を承認した。この株の配当利回りは1.5%です。

SMGは、コロナウイルス危機の際の米国住宅市場の回復力と、屋内栽培製品の需要拡大から利益を得ている。消費者は、芝生や庭にもっとお金を使いたいという意欲と能力を持ち続けています。今後数年間、住宅市場が下降局面に入らなければ、SMG社は今後も前向きな成長が期待できます。

キャタピラー Caterpillar (CAT)

キャタピラーは1925年に設立されました。現在では、建設・鉱山業界で使用される重機械を製造する産業界の巨人です。また、ディーゼルエンジンやガスタービンなどの補助的な工業製品も製造しています。キャタピラー社は、時価総額が1,100億ドルを超える大型株です。2020年には、COVID-19パンデミックの中でエンドユーザーの需要が減少し、ディーラーが在庫を29億ドル削減したことにより、売上高は2019年から22%減少しました。調整後の1株当たり利益は、2019年の11.40ドルに対して6.56ドルに相当しました。

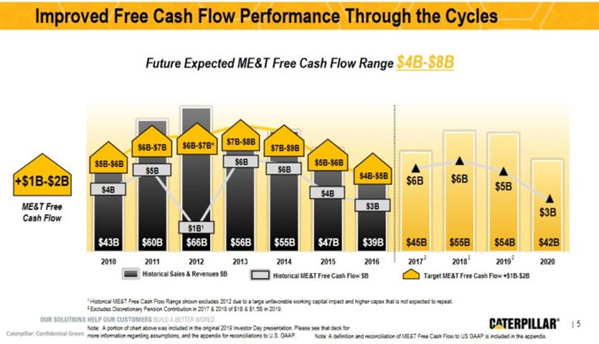

パンデミックの中でもプラスのフリーキャッシュフローを生み出し続けたことで、株主への現金還元を継続することができました。

幸いなことに、キャタピラーの業績は、世界経済の着実な回復とともに改善しています。2021年第1四半期の売上高は119億ドルで、前年同期比で12%増加しました。エンドユーザーの需要増とディーラー在庫の増加が成長の要因となりました。

「建設産業・インフラ」、「資源・鉱山」、「エネルギー・輸送」がそれぞれ27%、6%、4%の増加となりました。調整後の1株当り利益は、前年同期の1.65ドルに対し、2.87ドルとなりました。

コロナウイルスのパンデミックからの経済的回復が続くことは、循環性の高い企業であるキャタピラーにとって好ましい状況です。一方、米国の堅調な住宅市場は、サービス業と同様にポジティブな触媒となっています。キャタピラー社は、機械・エネルギー・輸送(ME&T)サービスの売上高を2026年までに280億ドルへと倍増させ、調整後の営業利益率を向上させることで、長期的な収益のプラス成長につながると期待しています。キャタピラー社の配当利回りは2.1%で、最近の8%増配を含め、27年連続で毎年増配しています。また、配当貴族リストのメンバーです。

アーチャー・ダニエルズ・ミッドランド Archer Daniels Midland (ADM)

アーチャー・ダニエルズ・ミッドランド社は、多くの製品を調達、輸送、加工、販売しています。最大の事業はトウモロコシ加工で、トウモロコシを甘味料、でんぷん、バイオ製品に変換しています。農業サービス事業では、世界中に広がる穀物倉庫、輸送ネットワーク、港湾事業を利用して、農産物の購入、保管、洗浄、輸送を行っています。油糧種子加工分野では、大豆、綿実、ヒマワリ、菜種、亜麻仁などの油糧種子を加工しています。大豆、綿実、ヒマワリ、キャノーラ、菜種、亜麻仁などの油糧種子を加工し、植物油やたんぱく質ミールに仕上げます。一方、Wild Flavors and Specialty Ingredients(WFSI)部門は、香料、着色料、タンパク質、乳化剤の製造、販売、流通を行っています。

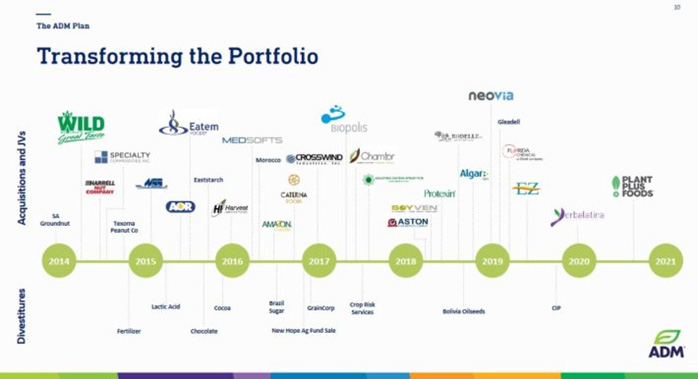

アーチャー・ダニエルズ・ミッドランド社は、世界最大級の農業関連企業です。アーチャー・ダニエルズ・ミッドランド社の事業には、穀物や油糧種子の加工、農業用の貯蔵や輸送などがあります。同社は長年にわたり、事業拡大のために複数の買収や合弁事業を行っており、その結果、農業業界の巨人となっています。

アーチャー・ダニエルズ・ミッドランド社(ADM)は、4月27日に2021年第1四半期の業績を発表しました。調整後の1株当たり利益は1.39ドルで、前年同期の2倍以上となりました。売上高は前年同期比で26%増加しました。アーチャー・ダニエルズ・ミッドランドは、COVID-19パンデミックの影響を受けても、同社が必要不可欠な事業と見なされたため、深刻な影響は受けませんでした。当社の経営陣は、2021年にはセグメント営業利益が大幅に増加し、EPSが再び記録的な年になると予想しています。

当社は、同社の成長見通しを長期的に好意的に捉えています。まず、欧州の大手柑橘系フレーバープロバイダーであるZiegler Group社の買収により、同社は成長する天然柑橘系素材市場におけるグローバルリーダーとしての地位を確立することができます。もう一つのポジティブなきっかけは、同社の巨大なグローバルプラットフォームと競争上の優位性であり、この新興のテーマに資本を投下するための完璧な立場にあることです。

アーチャー・ダニエルズ・ミッドランドは不況に強い企業です。大不況の中、同社は2008年に2.84ドル、2009年と2010年には3.06ドルの1株当たり利益を報告しました。ADMは不況下でも高い収益性を維持し、2009年には1株当たりの利益を8%程度増加させており、非常に素晴らしい業績を上げています。

ADMの配当利回りは2.4%で、同社は40年以上連続で増配しています。このことから、配当貴族銘柄です。また、同社はStandard & Poor’sからAという強力な信用格付けを受けています。堅実な配当利回り、不況に強いビジネスモデル、そして長年にわたる増配の実績が相まって、ADMは農業関連銘柄の中でもトップの座を占めています。

米国の農業関連株(穀物株)への投資分析評価

農業関連銘柄は、長期的な株式投資の対象として魅力的です。それは、この業界の需要の原動力が、将来にわたって存続する可能性が極めて高いからです。トウモロコシはバイオ燃料の原材料としても重要です。農業機器のディアは、自動運転銘柄としても注目されていて、アーク・インベストメンツのスペース・自動運転ETF(ARKX)の上位保有銘柄としても有名です。

このレポートの農業関連銘柄は、業界を代表する銘柄です。中でもスコッツ・ミラクル・グロ、キャタピラー、アーサー・ダニエル・ミッドランドの3社は、強力なビジネスモデル、魅力的な配当利回り、長期的な配当成長の可能性を備えており、品質面で他を圧倒しています。農業関連銘柄は、中長期のテーマとしては非常に注目すべきテーマです。

米国農業関連株(穀物株)が取引できる証券会社

農業株、穀物関連の米国株が取引できる日本の証券会社を調査しました。日本国内のネット証券会社(SBI証券、マネックス証券、楽天証券、DMM証券)はほぼ全て、IG証券のCFDもCVGWを除きほとんどの銘柄が取引できます。

| 銘柄ティッカー | 銘柄名 | マネックス証券 | SBI証券 | 楽天証券 | DMM証券 | IG証券 |

| CVGW | カラボ・グロワーズ | 有り | 有り | 有り | なし | なし |

| BG | ブンジ・リミテッド | 有り | 有り | 有り | 有り | CFD |

| DE | ディア・アンド・カンパニー | 有り | 有り | 有り | 有り | CFD |

| SMG | スコッツ・ミラクル・グロ | 有り | 有り | 有り | なし | CFD |

| CAT | キャタピラー | 有り | 有り | 有り | 有り | CFD |

| ADM | アーチャー・ダニエルズ・ミッドランド | 有り | 有り | 有り | 有り | CFD |

おすすめ米国農業ETF

米国の農業関連、グローバル・アグリビジネスにフォーカスしたETFを紹介します。いくつかのETFがありますが、日本の証券会社で取り扱いがあってそれなりの資産残高のあるETFは、VanEck Vectors Agribusiness ETF (MOO)になります。ここでは、MOOについて説明します。

農業・穀物株の高騰とエネルギー価格上昇の関係も知る

パンデミックやその他の関連する課題のために、人類の不安がワクチンやロックダウンに集中しているのは理解できますが、世界的な食糧不足のリスクが急速に高まっています。今後20年間で世界の人口は18%増の92億人に達すると予想されており、これに伴って食料や肉の需要が急増すると考えられています。

ウクライナ情勢によって高騰する穀物関連株

ウクライナでの農作物の作付け地図を見ると、現在最も戦闘が激しい地区は穀物(小麦)の作付け地区と一致します。ウクライナ銭湯が長引けば長引くほど、小麦相場は上昇します。