米連邦準備理事会(FRB)は3月16、17日に開いた連邦公開市場委員会(FOMC)で、政策金利の据え置きと国債などを買い入れる量的緩和の継続を全会一致で決定し、景気支援に向けあらゆる手段を行使する姿勢を改めて表明しました。同時に、新型コロナウイルス感染拡大が収束に向かうに従い、今年の米経済成長率とインフレは大きく上昇するとの見方を示しました。

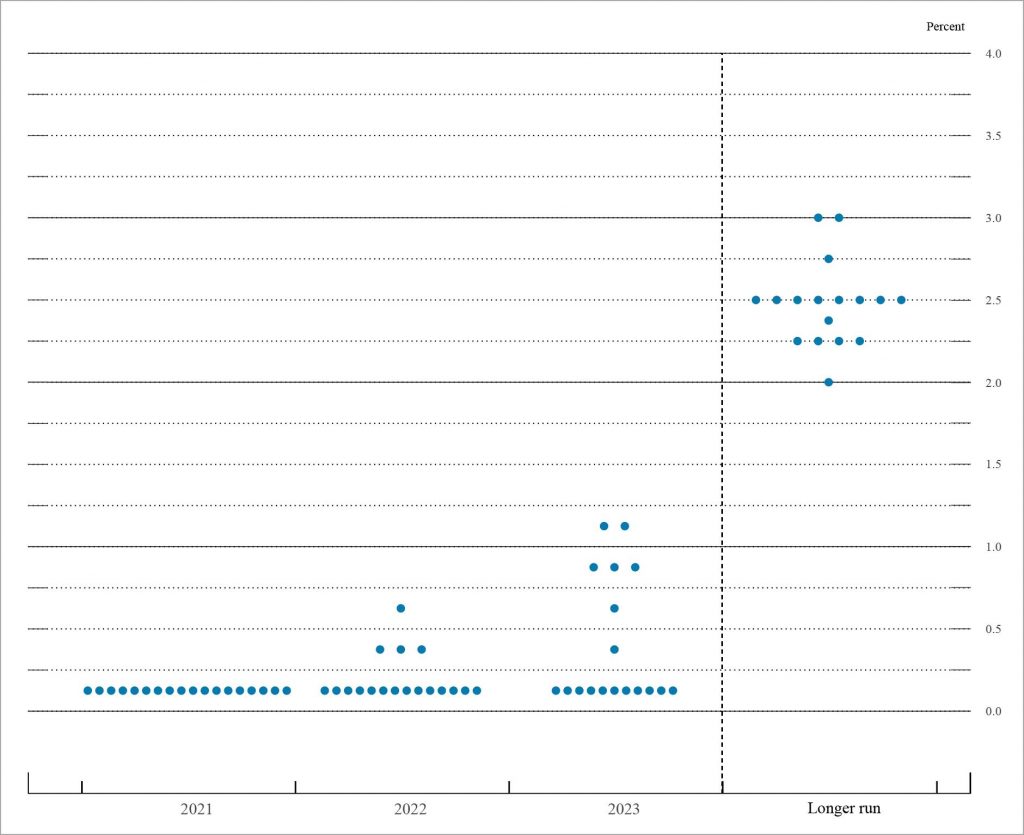

今後数年間の利上げを予想するメンバーは増えましたが、少なくとも2023年までは利上げを行わないという予想を変更するほどではありませんでした。

FOMCとは?米国の政策金利を決める重要な会合「FOMC」についてわかりやすく解説

FOMC発表についてのコメント

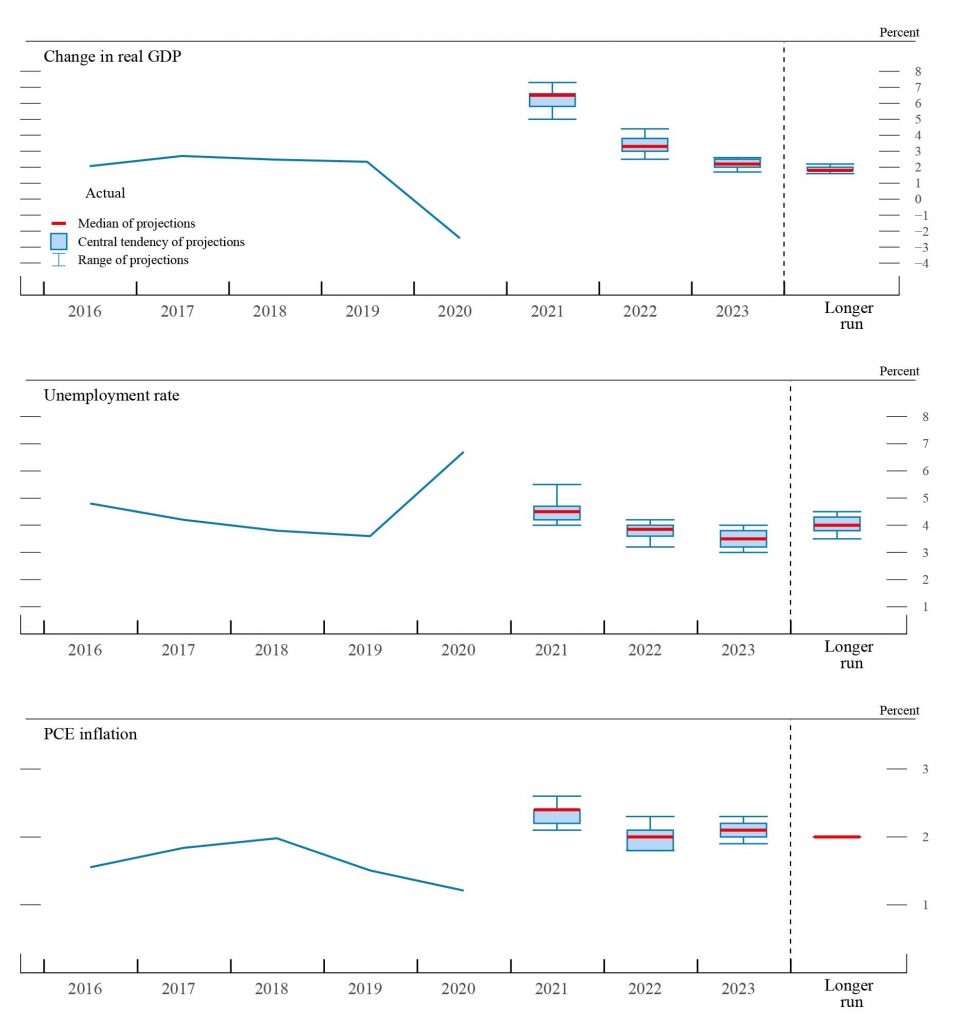

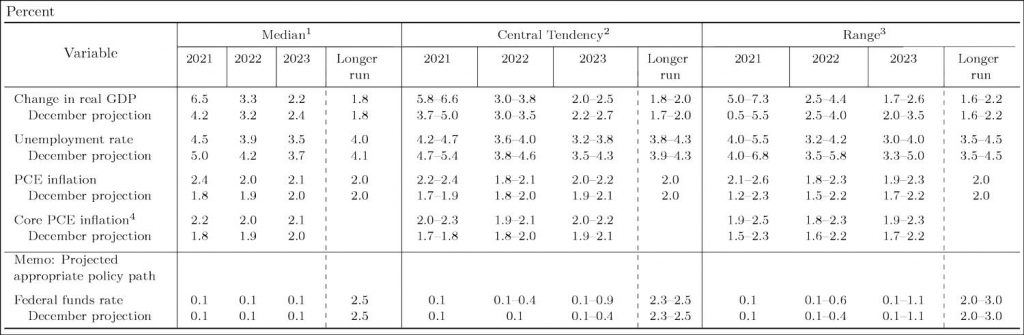

米連邦準備制度理事会(FRB)は2日、経済成長率の見通しを大幅に引き上げましたが、見通しが改善し、今年に入ってインフレ率が上昇に転じたにもかかわらず、2023年までは利上げの可能性がないことを示した。最新の金利・経済見通しでは、今年の経済成長率は6.5%に達すると予想。失業率は年末までに4.5%に低下するとの見通しを示しました。昨年12月公表の前回見通しでは成長率が4.2%、失業率は5%との見方が示されていました。

大方の予想通り、政策決定機関である連邦公開市場委員会は、短期借入金利をゼロ付近で安定させることを決定し、中央銀行が毎月少なくとも1,200億ドルの債券を購入する資産購入プログラムを継続しました。インフレ率は年末までに2.4%と、FRBが目標とする2%を上回ると予想。その後は低下するとの見方を示しました。

また、当局者4人が来年にも利上げが必要になるとの見方を示しました。声明で、経済活動と雇用に関する指標は上向いたとの認識を示しました。

メンバーの予想金利にはタカ派的な傾向が見られましたが、予想を変更するほどではありませんでした。

2022年の利上げについては、18人のFOMCメンバーのうち4人が予想しており、12月の会合では1人しか予想していなかった。2023年については、12月の会合では5人だったのに対し、7人のメンバーが利上げを見込んでいます。

市場は、最近の経済成長の高まりとインフレ期待にFRBが反応するのではないかと予想して、この予測に注目していました。市場ベースのインフレ率は、5年後に2.59%となり、「損益分岐点」の約13年ぶりの高水準を指し示しています。

しかし、FRBの会合後の声明では、完全雇用と物価安定という2つの目標に向けて「実質的なさらなる進展」があるまで、政策は緩いままであることが引き続き示されました。

2020年、FRBはこれらの目標を修正し、雇用が大幅に増加するだけでなく、その恩恵が所得、人種、性別の各階層に行き渡るようになるまで、緩和的な政策を維持するとしました。この目標に付随して、雇用目標を達成するために、不確定な期間、インフレ率がFRBの目標である2%を多少上回っても構わないとしている。

FRBは、経済成長に応じて利回りがある程度上昇するのであれば、それを容認している。FRBは、2%のインフレ率が経済にとって健全な水準であると考えており、同時に中央銀行に政策上の余裕を与えています。インフレがコントロールできなくなったとしても、FRB当局はそれを抑制する手段を持っていると考えています。

ここ数週間、一部市場では、委員会が資産購入プログラムを調整して、長期債をより多く購入し、金利カーブのより外側で金利を押し下げるのではないかと予想されていましたが、水曜日の決定ではそのような兆候は見られませんでした。

SLR特例措置の延長について

米連邦公開市場委員会(FOMC)後の記者会見でパウエル議長は17日、米大手銀への資本規制緩和の延長是非について「これから数日のうちに、何らかの発表をする」と述べた。新型コロナウイルス禍での対応として、米銀が融資や国債の購入をしやすくなる特例は3月末に期限を迎え、市場関係者の注目を集めていた。延長されなければ国債購入が減り、金利上昇圧力が強まる可能性がある。

「補完的レバレッジ比率(SLR)」。米銀は同規制によって投融資の拡大を制限されている。FRBは新型コロナ下で国債市場の流動性を確保するため、20年4月に1年間限定でレバレッジ比率を緩和した。米銀は資本を積み増さずにバランスシートを拡大できるようになり、注文の仲介機能やマーケットメーカー業務を担いやすくなった。

特例措置の期限が3月末に迫るなか、市場関係者が身構えるのは、延長されなければ米金利の上昇につながるとみているからだ。米与党・民主党左派の有力議員が延長反対を表明しており、FRBは最終判断を先送りしている。一部の市場関係者は、FOMCに合わせてFRBが何らかの方針を公表するとみていたが、17日も決定事項の発表はなかった。記者会見では延長問題に関する質問が出たが、パウエル議長は詳しい説明を避けた。

FOMC後にSLRの特例措置の延長方針は示されなかったが、長期金利は低下した。市場では「FOMC時に発表がなくても特例を延長しないという意味ではない」(米JPモルガン・チェース)といった声が聞かれた。正式発表までは思惑で動きやすくなりそうだ。

債券金利の方向性は、数日のうちに発表される発表次第でしょう。

参照:日本経済新聞

https://www.nikkei.com/article/DGXZQOGN17EEG0X10C21A3000000/

FOMC後の米国株価、金利などの動向

10年国債の金利は1.689%程度まで上昇していましたが、FOMCの結果を受け、若干低下し1.62%程度まで買い戻されましたが、1.643%で引けています。長期債利回りが高止まる一方、短期債(2~5年)利回りは低下するなど、まちまちの動きとなりました。

FOMCを受けて株式は上昇。S&P総合500種とダウ30種が最高値を更新して引けました。ダウは史上初めて終値で33,000ドルを突破しました。今日のところは、株式市場は好感してしっかりした相場になっていましたが、市場に参加者の中には、懐疑的に見ている人が多いように感じます。

パウエル議長がテーパリング(量的緩和の縮小)について協議を始める時期ではないとの認識を示したことで、米株市場は上げ幅を拡大しました。

原油は在庫が増えたことから下落しましたが、金属(金以外)は上昇しましたが、金先物は若干低下しました。

声明発表を受け、主要6通貨に対するドル指数は0.5%安の91.405。ユーロダラー先物で22年12月までの利上げ確率が後退。23年3月までに利上げが実施される確率は90%となっている。

終盤の取引でユーロは0.7%高の1.1978ドル。ドルは対円で0.1%安の108.87円。

2021年3月 米連邦公開市場委員(FOMC)コメント

経済指標は成長を予測しインフレ率など景気回復をFOMCではみていますが、金融緩和の継続を示しています。おおむね、株式市場にとってはよい環境が続くと思います。しかし、SLRの延長については、先送りされました。SLRは延長しないと債券市場にとっては非常に危険な状態となり、その影響は金利上昇だけでなく、変動が大きくなりすべての市場のボラティリティーが上昇することで、混乱した状態になると思います。ここ数日以内の発表を待つしかないです。

経済予測

ドットチャート

出所:ドットチャート

https://www.federalreserve.gov/monetarypolicy/files/fomcprojtabl20210317.pdf