この記事のポイント

- 楽天証券のiDeCoは手数料が安い

- 楽天証券のiDeCoは取扱銘柄が多く低コストの投資信託が豊富

- 投資信託は運用実績が良好で十分に分散された低コストの銘柄を選ぶことが重要

- 申し込みが簡単ですぐに手続きできる楽天証券のiDeCoは投資初心者にもおすすめ

老後の生活を考えて資産形成のためにiDeCoを利用する人が増加しています。

iDeCoは掛金が全額所得控除される上に運用益が全て非課税、受け取り時にも税制上のメリットがありお得な制度です。

世間では「iDeCoをするなら楽天証券がおすすめ」という声があります。

本記事では、楽天証券のiDeCoがおすすめな理由やiDeCoの銘柄選びのポイントを解説。「楽天証券がおすすめだ」といわれる理由を解明します。

本記事を読んでいただければ、楽天証券のおすすめiDeCo銘柄や年代別のおすすめ投資配分を知ることができますので、ぜひ最後までご覧ください。

※この記事は2024年3月時点の情報をもとに作成しています。

※個別銘柄に言及していますが、当該銘柄を推奨するものではありません。

目次 ー Contents

楽天証券のiDeCoがおすすめな理由

ここでは楽天証券のiDeCoがおすすめな理由を解説していきます。

まずは楽天証券のiDeCoの概要をチェックしてみましょう。

■手数料

| 加入時・移換時の手数料(税込) | 2,829円 |

| 掛金を拠出している場合の月額(税込) | 171円 ※運営管理手数料0円 |

| 新たな掛金を拠出していない場合の月額(税込) | 66円 ※運営管理手数料0円 |

| 給付手数料(税込) | 1回440円 |

| 取扱銘柄数 | 36本 ※うち1本は元本確保型 |

楽天証券はiDeCoの手数料が安く、取扱銘柄が多い点が特徴となっています。

これらの特徴が「おすすめな理由」なのか、それぞれのポイントを詳しく解説していきます。

理由① 手数料が安い

楽天証券のiDeCoは手数料が安い点がおすすめポイントです。

iDeCoは毎月口座管理手数料がかかります。

このうち、国民年金基金連合会と信託銀行に支払う手数料については金額が決まっておりその合計は171円です。(掛金を拠出している場合)

金融機関によっては別途運営管理手数料がかかるのですが、楽天証券の場合、運営管理手数料は0円となっています。

つまり、かかる手数料は決まっている必要最小限の金額だけとなっており、口座管理手数料は最安水準です。

大手の銀行と比較すると、楽天証券の手数料が安いことがわかります。

| 金融機関名 | 口座管理手数料 |

|---|---|

| 楽天証券 | 171円 |

| Y銀行 | 430円 |

| M銀行 | 431円 |

たかが数百円の違いと思うかも知れませんが、iDeCoは場合によっては40年近く運用を続けていくため、数百円の違いもバカにできません。

例えば、毎月300円手数料に差があると、300円×12か月×40年=14万4,000円もの差となります。

手数料の安い金融機関を選ぶ上で、楽天証券は有力な選択肢の一つとなるでしょう。

理由② 低コストの投資信託が豊富

楽天証券のiDeCoは低コストの投資信託が豊富であることもおすすめする理由です。

特に楽天のグループ会社が運営している楽天インデックス・シリーズは低コストの投資信託ばかりで、多くの投資家に人気があります。

iDeCoは掛金を60歳まで引き出すことが原則できません。

そのため長期投資が前提となり、長期投資に向いた幅広く分散された低コストの投資信託で運用するのがおすすめだといわれています。

楽天証券にはiDeCoの運用に適した低コストで分散された投資信託がありますので、投資初心者にもおすすめです。

理由③ 投資情報が充実

手数料の安さ、投資信託の選択肢の多さのほかにもう一つおすすめな理由があります。それは投資情報の充実ぶりです。

楽天証券では投資家向けに様々な投資情報を提供しています。

そのため、投資に必要な情報を手に入れたい人やiDeCoで運用を行いながら投資の勉強をしたい人は、楽天証券にメリットを感じるでしょう。

楽天証券のオリジナル投資情報メディア「トウシル」では、投資初心者向けの投資入門知識や投資信託の選び方などから、投資上級者向けのマーケット分析や個別銘柄分析など幅広い情報を提供しています。

iDeCoにも活かせる知識はもちろん、iDeCoを取っ掛かりとして投資の幅を広げたいという人にもおすすめするポイントです。

iDeCoの銘柄選びのポイント

iDeCoは長期間運用を行うことになるため、銘柄選びが特に重要です。

iDeCoでは主に投資信託に投資していくことになりますので、ここでは投資信託の銘柄選びのポイントをわかりやすく解説していきます。

キーワードは投資対象・信託報酬・運用実績の3つです。

ポイント① 投資対象が分散されているか

iDeCoは60歳まで引き出しができないという性質上、長期投資を前提として運用していく必要があります。

長期投資において重要となるのが分散投資です。

一つの企業あるいは数少ない企業にだけ投資していると、その企業が予想に反して衰退していった時のダメージは大きくなります。

例えば100を超える企業に投資していれば一つや二つの企業の業績が落ち込んだとしても全体からすれば数%しか影響は受けません。

数十年といった長期間の中では何が起こるかわからず、現在成長している有名企業であっても急に業績が悪化する可能性もあります。

そのため、投資対象を分散させリスクを低下させることがとても重要なのです。

iDeCoの商品の中には全世界株式を投資対象とする投資信託など、幅広い銘柄に分散投資を行う商品がありますので、それらの中から銘柄を選びましょう。

ポイント② 信託報酬が低いか

投資信託には信託報酬というコストがかかります。

信託報酬は保有している間ずっと発生するコストですので、低いに越したことはありません。

投資対象が同じであれば、コストが低い方が利益はより大きくなります。

そのため、信託報酬がなるべく低い銘柄を選ぶことが銘柄選びの重要なポイントです。

ただ、投資対象が違えば信託報酬は差があって当たり前ですので、比較する際は投資対象が同様の投資信託と比較するようにしましょう。

年率で見ればわずかな差であっても20年、30年と運用を続けていれば差はどんどん広がっていきます。

最終的な資産額が大きく変わってきますので、最初の銘柄選びが肝心なのです。

ポイント③ 運用実績に問題はないか

運用実績も銘柄選びの重要なポイントです。

投資信託には純資産総額というその投資信託の規模を表す指標があります。

純資産総額は大きい方が運用が安定し、かつ信託報酬以外の運用で発生するコストが低くなる傾向があるため、純資産総額の大きさは重要です。

一方、純資産総額が低迷している投資信託は償還=投資信託の運用が終了する可能性もあります。

純資産総額が増加しているかは必ずチェックするようにしてください。

また、運用実績を確認する際には、投資信託が連動を目指す指標と同じ値動きになっているかも確認しましょう。

例えば、米国株の成長に期待し米国の代表的な株価指数であるS&P500に連動を目指す投資信託に投資したとします。

ですが、その投資信託がS&P500指数と値動きが違う場合、S&P500に投資するという投資の前提が崩れてしまい期待していたリターンが得られません。

投資信託の値動きと連動を目指す指数の変動との差を「トラッキング・エラー」といいますが、トラッキング・エラーが大きな銘柄は避けた方が賢明です。

楽天証券のiDeCoおすすめ銘柄3選

銘柄選びのポイントを解説したところで、実際に楽天証券で取り扱いのあるiDeCo銘柄の中からおすすめ銘柄を3つ紹介します。

どれも低コストかつ十分な分散がされている上に運用実績も十分な銘柄ですので、ぜひ銘柄選びに役立ててください。

楽天・全世界株式インデックス・ファンド

楽天・全世界株式インデックス・ファンドはこの銘柄一つで全世界株式への投資が可能である投資信託です。

投資対象銘柄数は約4,000銘柄と多く、究極の分散投資といえます。

投資対象であるETFのコストも含めた実質的な信託報酬は0.162%(税込)。

純資産総額は13,000億円を超えており、右肩上がりに増加しています。

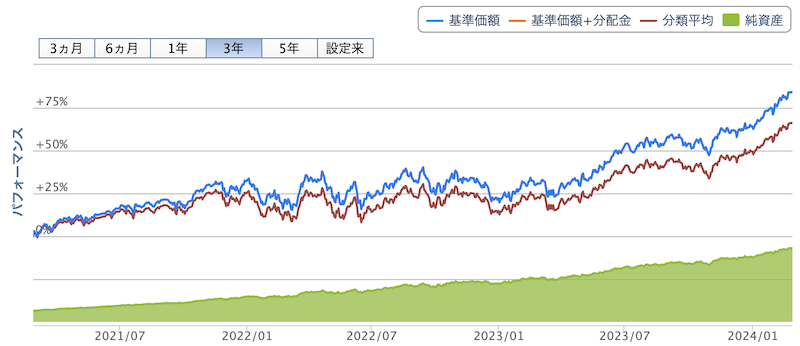

上記画像は、楽天・全世界株式インデックス・ファンドの過去3年間におけるパフォーマンス。3年で70%を大きく上回る上昇となっています。

たわらノーロード先進国株式

たわらノーロード先進国株式は日本を除く先進国株式を投資対象とする投資信託です。

信託報酬が0.09889%(税込)と低く、低コストで先進国株式に投資することができます。

全世界株式のうち先進国株式が占める割合は時価総額比率にするとおよそ9割であり、先進国株式に投資することで大部分をカバーしていることに。

純資産総額は5,000億円に迫り、安定した運用が行われています。

日本株が投資対象とはなっていませんので、既に日本株を個別株などで保有している人におすすめの投資信託です。

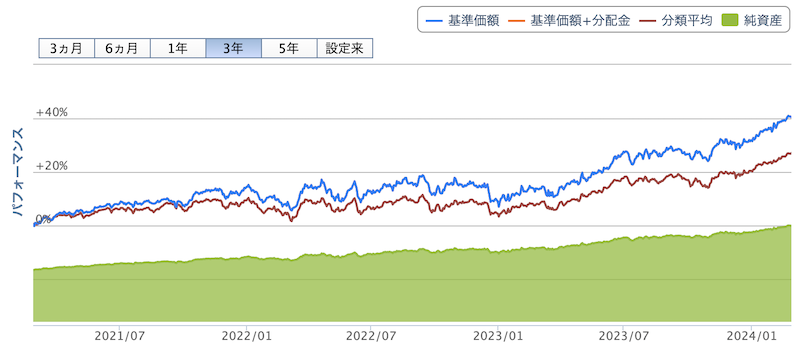

たわらノーロード先進国株式の過去3年間のパフォーマンスを確認しましょう。

3年間で80%を超える成績となっています。

セゾン・グローバルバランスファンド

セゾン・グローバルバランスファンドはこれまで紹介した2つの銘柄と異なり、株式だけでなく債券も投資対象としている投資信託です。

投資対象は世界の株式と債券を50%ずつとなっており、債券を組み合わせることでより低リスクである点が特徴。

信託報酬は0.495%(税込)となっています。

15年以上の運用実績があり、純資産総額も4,000億円を超える大規模ファンドです。

リスクの低さは過去の値動きを見るとわかります。

セゾン・グローバルバランスファンドの過去3年間のパフォーマンスです。

上昇率は40%程度と、ここまで紹介した2つの銘柄に及びませんが、上下の変動が小さいことがわかります。

このようにリスクが低いため、資産が大きく減ることに不安がある人や投資の出口が見えてきた人におすすめの銘柄といえるでしょう。

iDeCoの年代別おすすめ投資配分

iDeCoでは、複数の銘柄を組み合わせて運用することもできるため、長期間投資する中で年齢とともに配分を変えていくことを視野に入れておきましょう。

ここからは、20代~30代の若年層・40代・50代といった年代別のおすすめ配分を解説していきます。

20代~30代は攻めの投資

20代から30代の若い時期は株式を中心とした攻めの投資が向いています。

株式を多くした配分で積極的な資産運用を検討してみましょう。

株式は値動きが大きいですが、20代や30代はこれから先20年から30年以上の投資期間があります。

そのため、投資の道中で価格の上下があろうとも最終的な資産の増加が期待できる株式メインの配分がおすすめです。

したがって本記事で紹介している楽天・全世界株式インデックス・ファンドやたわらノーロード先進国株式といった低コスト投資信託を中心に運用していくとよいでしょう。

ほかにも米国株のみを投資対象とする銘柄や新興国を投資対象とする銘柄を検討対象に加えてみるのもいいかもしれません。投資の軸としてはより幅広い分散がされている銘柄で運用しつつ、自分のお好みで米国株や新興国株式をプラスしてもよいでしょう。

ただし、株式は値動きが大きいため、場合によっては1年間で数十%下落することもあり得ます。

そういった際に運用を続けられるかどうか、あらかじめ過去の株価の値動きを確認し、自分がどの程度までリスクが取れるかを確認しておきましょう。

大きなリスクを取ることが怖い場合は、運用額を減らしたり債券を加えた配分にしたりといった方法でリスクをコントロールできます。

また、若年層は給料などの労働による収入が増加していくことも期待できるため、株式市場の下落で資産が下落したとしても労働収入でカバーすることが可能です。

40代はバランス重視

40代になると多少投資の出口を見据えて運用する必要があります。

今後の投資期間が徐々に短くなっていきますので、現金化する時に資産が急減してしまうと老後生活に悪影響があるため、債券を加えた配分で運用するのがおすすめです。

本記事で紹介しているセゾン・グローバルバランスファンドなどをポートフォリオに組み入れて、債券の入った配分の運用を検討してみましょう。

楽天証券ではほかにも、たわらノーロード先進国債券といった債券のみを投資対象とした投資信託があります。

これらの投資信託を組み合わせながら、期待リターンとリスクのバランスを意識しながら運用していきましょう。

50代は守りの投資

50代は守りにシフトした配分がおすすめです。

投資の出口間際になっており、運用で増やして資産を現金化するタイミングを考えましょう。

労働による収入がもらえる期間も残り短くなっており、資産が大きく減少してしまった時に労働収入でカバーすることができません。

そのため、セゾン・グローバルバランスファンドやたわらノーロード先進国債券といった債券を投資対象としている投資信託を中心とした配分がおすすめです。

資産を増やすことよりも減らさないことを意識した守りの運用を行いましょう。

現金化するタイミングで株式市場が下落しても、大きな影響を受けずに済むように債券の割合を増やした配分がおすすめです。

楽天証券でiDeCoを始める方法

最後に、楽天証券でiDeCoを始める方法を解説していきます。

楽天証券でiDeCoを始めるのは簡単です。

ここでは、実際の申込方法に沿ってやり方を説明していきますので参考にしてください。

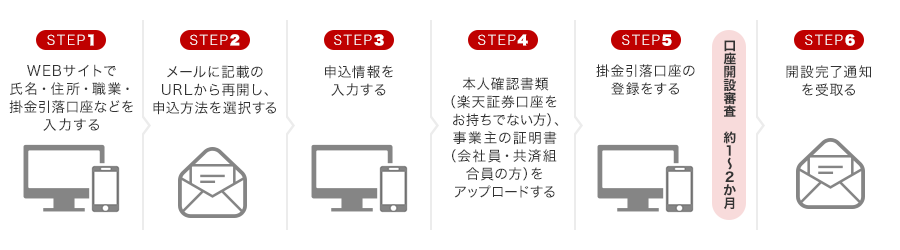

楽天証券でiDeCoを始めるステップは以下の通りです。

ここではもっともお手軽にできるWEBでの申込方法を解説しています。以下に該当する人は郵送での申し込みとなるのでご注意ください。

- iDeCo+で始められる方

- 任意加入被保険者(60歳以上65歳未満で老齢基礎年金が満額になっておらず、任意で国民年金に加入している)の方

- 60歳到達により加入者資格を喪失し、再加入をする方

引用:楽天証券

基本的な流れは上記画像の通り。

会社員や共済組合員の人はあらかじめ「事業主の証明書」を用意しておきましょう。

※「事業主の証明書」は2024年12月に廃止予定です。

申込書の提出後、国民年金基金連合会による審査が行われます。

審査といっても基本的には必要事項に誤りがないかといったことが確認されるだけですので、心配はいりません。

ただし、審査には時間がかかります。申し込みから口座開設まで1~2か月ほどかかるため、iDeCoの申し込みは計画的に行いましょう。

書類に不備があるとより時間がかかりますのでご注意ください。

口座開設が完了すると、個人型年金加入確認通知書・口座開設のお知らせ・パスワードの設定のお知らせの3つの書類が届きます。

重要な書類となりますので、しっかり保管しておきましょう。

口座開設が完了すれば、あとは運用する商品と掛金を拠出する割合を決めるだけです。

【ワンポイント】移管手続きについて

すでに別の金融機関でiDeCoを運用していても、楽天証券に変更することができます。

その場合も基本的な流れは同じです。

WEB上で楽天証券に書類の請求を行い、「加入者等運営管理機関変更届」に必要事項を記入し提出。1~2か月の審査期間を経て金融機関を楽天証券に変更するできます。

楽天証券のiDeCoに関するよくある質問

最後に楽天証券のiDeCoに関するよくある質問を紹介していきます。

iDeCoのメリットは何?

iDeCoには税制上のメリットがあります。

- 掛金が全額所得控除になる

- 運用で得た利益は全て非課税

- 受け取り時には退職所得控除あるいは公的年金等控除が適用される

という3つのメリットです。

iDeCoには手数料がかかりますがほとんどの場合、手数料よりも掛金が全額所得控除されるという節税メリットの方が上回ります。

老後資金の資産形成を行うのにiDeCoがおすすめといわれているのは、これらのメリットがあるからです。

iDeCoは損をすることもあるの?

iDeCoは通常投資信託で運用を行いますので元本割れのリスクがあります。

場合によっては損をすることもありますので、その点は十分に理解した上で始めましょう。

損をするのを避けたいという人は、債券の配分を多くしてリスクを低下させるほかに、元本確保型の商品を選ぶという方法もあります。

リスクとリターンの兼ね合いを考えながら、自分の投資スタイルに適した投資商品を検討しましょう。

投資初心者にも楽天証券のiDeCoはおすすめ?

楽天証券のiDeCoは手数料が安い上に低コストの投資信託が多いことから、投資初心者にもおすすめといえます。

本記事で紹介している低コストで良質な投資信託は長期投資に適した銘柄ですので、ぜひ参考にしてください。

【まとめ】「楽天証券のiDeCoがおすすめ」そう言われるのにはそれだけの理由があった

この記事のポイント

- 楽天証券のiDeCoは手数料が安い

- 楽天証券のiDeCoは取扱銘柄が多く低コストの投資信託が豊富

- 投資信託は運用実績が良好で十分に分散された低コストの銘柄を選ぶことが重要

- 申し込みが簡単ですぐに手続きできる楽天証券のiDeCoは投資初心者にもおすすめ

楽天証券のiDeCoは手数料・取扱い銘柄の豊富さといった点が優れており、多くの方が利用しています。

老後資金を効率的に資産形成していくならiDeCoはおすすめの選択肢です。

本記事を読んでいただき、iDeCoに興味を持った方はぜひメリットが多く簡単に手続きできる楽天証券のiDeCoを検討してみてください。