ポイント

- 大幅利下げで投資妙味増す連続増配・配当王銘柄

- 米国には何十年にも及ぶ連続増配中の銘柄が多数

- 連続増配・配当王関連の注目5選

目次 ー Contents

米国利下げで投資妙味増す連続増配・配当王銘柄

米連邦準備理事会(FRB)は、9月18日の米連邦公開市場委員会(FOMC)で0.5%の大幅利下げを決めました。2024年残り2回の会合および2025年にも複数回の利下げが予想されています。大幅利下げは雇用面を中心に景気減速懸念が燻っていると捉えることができるでしょう。

そのような市場環境下において、何十年にもわたり、配当を引き上げてきた実績を有し、安定した業績や強力なキャッシュフロー創出力を誇る「連続増配・配当王株」の魅力が増している状況です。

米国株には50年以上連続して増配している配当王銘柄が多数存在しています。

米国株の配当王銘柄

一部抜粋、9月24日時点

| 会社名 | ティッカーコード | 連続増配年数 | 配当利回り(%) |

|---|---|---|---|

| アメリカン・ステーツ・ウォーター・カンパニー | AWR | 71 | 2.25 |

| ドーバー | DOV | 70 | 1.07 |

| パーカー・ハネフィン | PH | 69 | 1.04 |

| プロクター・アンド・ギャンブル | PG | 69 | 2.32 |

| ジェニュイン・パーツ | GPC | 69 | 2.85 |

| ノースウェスト・ナチュラル・ホールディングス | NWN | 69 | 4.88 |

| エマソン・エレクトリック | EMR | 67 | 1.97 |

| シンシナティ・ファイナンシャル | CINF | 64 | 2.38 |

| ジョンソン・エンド・ジョンソン | JNJ | 63 | 3.05 |

| コカ・コーラ | KO | 63 | 2.72 |

| コルゲート・パルモリーブ | CL | 62 | 1.93 |

| ノードソン | NDSN | 62 | 1.21 |

| ランカスター・コロニー | LANC | 61 | 2.01 |

| ファーマーズ&マーチャンツ・バンコープ | FMCB | 59 | 1.82 |

| ホーメル・フーズ | HRL | 59 | 3.63 |

| カリフォルニア・ウォーター・サービス・グループ | CWT | 58 | 2.11 |

| ABMインダストリーズ | ABM | 58 | 1.79 |

| SJWグループ | SJW | 57 | 2.77 |

| コマース・バンクシェアズ | CBSH | 56 | 1.78 |

| アルトリア・グループ | MO | 56 | 7.97 |

配当王の中には公益や生活必需品といった日々の生活に欠かすことの出来ない製品・サービスを提供し、ディフェンシブ性も高い銘柄が多数含まれています。

株式市場においては、利下げ局面において景気動向に左右されにくいディフェンシブ銘柄が買われやすい傾向があります。連続増配・配当王株に投資することで、キャピタルゲイン(値上がり益)とインカムゲイン(配当益)の両方を着実に得ることが期待できるでしょう。

配当王 注目5選の株価見通し

ここからは、連続増配もしくは配当王銘柄の中から注目の5銘柄を紹介します。

| 会社名 | ティッカーシンボル | 連続増配年数 |

|---|---|---|

| ウォルマート | WMT | 52年 |

| オートマチック・データ・プロセッシング | ADP | 49年 |

| コカ・コーラ | KO | 63年 |

| コルゲート・パルモリーブ | CL | 62年 |

| アッヴィ | ABBV | 52年 |

ウォルマート(WMT)

1銘柄目はウォルマート(WMT)です。ウォルマート(ティッカーコード:WMT)は「小売りの巨人」の名にふさわしく、国家の経済規模に匹敵する売上高を誇り、売上高ベースで世界最大の小売企業になります(出所:スタティスタ)。

2024年度時点で、米国だけでも5,214店舗(会員制卸売店のサムズ・クラブ含む)を展開し、米国人口の約90%が住む場所から10マイル(約16キロ)以内に店舗を構えています。

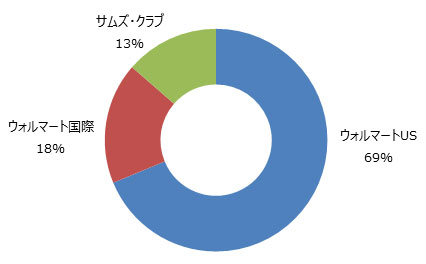

<業態別売上高構成比(2025年度第2四半期)>

米国で景気減速懸念が燻る中、ウォルマートは「エブリデー・ロー・プライス(EDLP)」を体現し、一部の富裕層を含め顧客の囲い込みに成功している状況です。さらに、近年は全米に5,000店超の店舗ネットワークとeコマースを融合した「オムニチャネル戦略」の推進も奏功しています。

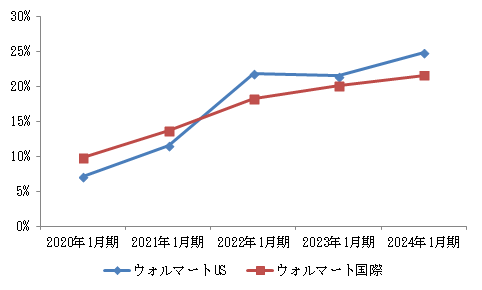

< eコマースに関連した売上高比率>

ウォルマートは、EDLP戦略で競合他社よりも低価格商品を提供するとともに、オムニチャネル戦略を通じて顧客の利便性を向上させ、あらゆる所得レベルの世帯にとってより魅力的な機会を提供できるところが強みとなっていると言えるでしょう。

ウォルマートはディフェンシブ性の高い銘柄であり、52年連続増配中の配当王です。

- 5年平均の総還元利回り(配当+自社株買い)は2.9%

- 5年平均の配当性向は45%台

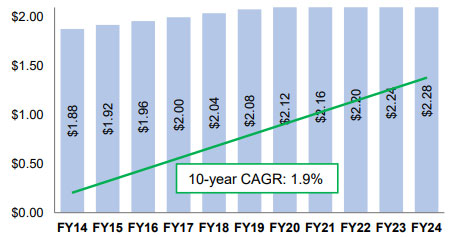

<ウォルマートの年間配当支払額の推移>

ウォルマートは、米国を代表する株価指数である「ダウ工業株30種平均(NYダウ)」を構成する優良株でもあります。

ウォール街のアナリストによるウォルマート株の目標株価を見ていきましょう。

ウォルマートの株価アナリスト予想

アナリスト33名のコンセンサス・レーティングは「Strong Buy(強い買い推奨)」です。目標株価の平均値(12か月後)は80.79ドルであり、9月26日(終値:81.40ドル)には既にその水準を上回っています。アナリスト予想の最高値は95ドル、最安値は70ドルです。

| 株価 | |

|---|---|

| 最高値 | 95ドル |

| 最安値 | 70ドル |

<ウォルマートの株価推移>

※図はTradingViewより引用

オートマチック・データ・プロセッシング(ADP)

2銘柄目はオートマチック・データ・プロセッシング(ADP)です。オートマチック・データ・プロセッシング(ティッカーコード:ADP)は、1949年に創業した人的資本管理(HCM)分野のパイオニア兼グローバルリーダーです。世界140か国超で110万社以上の顧客を有する世界最大級の給与計算アウトソーシング企業になります。

米国の労働者の6人に1人、グローバルベースでは4,200万人以上の給与計算処理をおこなっています。「ADP雇用統計」を算出している会社と言った方が馴染みがあるかもしれません。

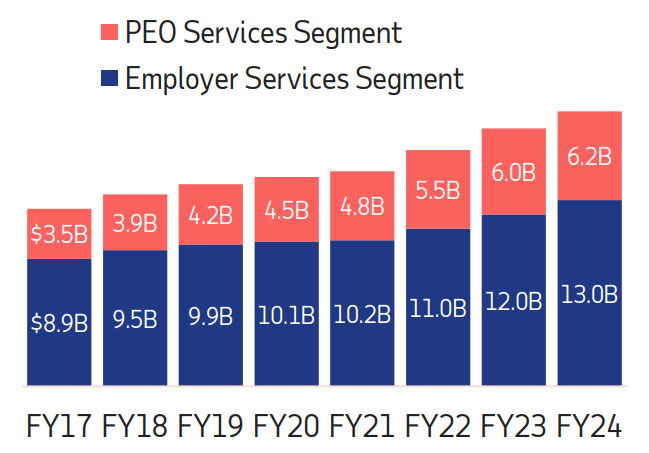

主な事業セグメントは、給与計算や福利厚生、人材管理、コンプライアンス、保険など包括的なHCMソリューションをクラウドベースで提供する「エンプロイヤー・サービス」部門と、顧客企業のバックオフィス業務を代行する「PEO※1」部門の2つです。

※1PEO…クライアント企業に勤務する従業員をADPとクライアント企業が共同雇用する関係を通じて、包括的な雇用管理のアウトソーシングソリューションを提供。

新型コロナウイルスのパンデミック(世界的大流行)が発生した時期を含む2017会計年度から2024会計年度まで売上高を継続して拡大させています。

<セグメント別売上高の推移>

収益性も良好な水準を維持している状況です。クラウドを活用した給与計算などは規模の経済が効きやすいため、高い収益性の確保につながっていると見られます。

- 5年平均の営業利益率は23.2%

- 5年平均の自己資本利益率(ROE)は66.1%

- 5年平均の投下資本利益率(ROIC)は39.1%

5年平均の総還元利回り(自社株買い+配当)は3.47%、配当性向は59%台です。49年連続増配中であり、あと1年で配当王の仲間入りです。

ADPが属する給与計算や人材管理、人事アウトソーシングなどの市場は、獲得可能な最大市場規模(TAM)が1,750億ドルと巨大な市場であり、同社は2025年度以降に市場が5~6%の成長率で拡大していくと見込んでいます。

さらにADPは以下の中期目標を策定しています。

- 7~8%の売上高成長率

- 11~13%の調整後1株あたり利益(EPS)成長率

- 13~15%の株主総利回り(TSR)

長年にわたり培ってきたHCM分野における高い専門性を土台に、グローバルなスケールメリットや業界最高水準のHCM関連テクノロジーの活用推進などの取り組みを通じて、今後も安定成長が期待できそうです。

ウォール街のアナリストによるADP株の目標株価を見ていきましょう。

ADPの株価アナリスト予想

アナリスト19名のコンセンサス・レーティングは「Hold(保有、中立※2」です。目標株価の平均値(12か月後)は274.27ドルであり、9月26日(終値:275.25ドル)には既にその水準を上回っています。アナリスト予想の最高値は310ドル、最安値は243ドルです。

※2Hold…株価が大きな変動がないと予想され、現在の保有を維持することが適切とされます。

| 株価 | |

|---|---|

| 最高値 | 310ドル |

| 最安値 | 243ドル |

< ADPの株価推移>

※図はTradingViewより引用

コカ・コーラ(KO)

3銘柄目はコカ・コーラ(KO)です。コカ・コーラ(ティッカーコード:KO)は、130年超にわたり、世界200以上の国と地域で200種類のマスターブランド※3のノンアルコール飲料を製造し、1日に22億本を提供しています。NARTD(非アルコールパッケージ飲料)市場では世界No.1のブランドです。

※3マスターブランドとは、ある製品カテゴリー内で支配的な位置を占め、強力なブランドエクイティを確立したブランドを指します。

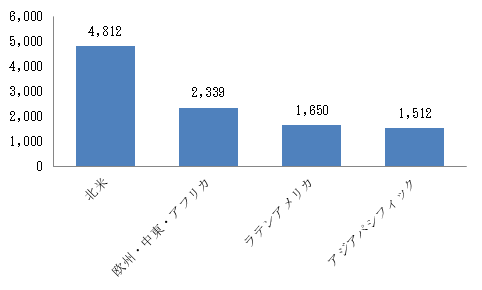

<主力事業の市場別売上高(2024年第2四半期)>

事業形態としてはフランチャイズ形式を採用しており、コカ・コーラは製品開発を行うフランチャイズオーナーです。約200社の「ボトラー」と呼ばれるフランチャイジーが製造販売を行っています。

「コカ・コーラ」や「スプライト」など、世界的な認知度を誇る強力なブランド力を有していることにより、競争上の優位性を築いています。

コカ・コーラは新型コロナウイルスのパンデミック(世界的な大流行)期を含む過去5年間で安定成長を遂げました。

収益性も良好な水準を確保しています。

- 5年平均の営業利益率は28.6%

- 5年平均の自己資本利益率(ROE)は43.8%

- 5年平均の投下資本利益率(ROIC)は15.3%

会社側は長期的な数値目標の達成にも自信を示しています。

- 売上高のオーガニック成長率は4~6%

- 為替変動の影響を除くEPS成長率は7~9%

- フリーキャッシュフロー・コンバージョンレシオは90~95%

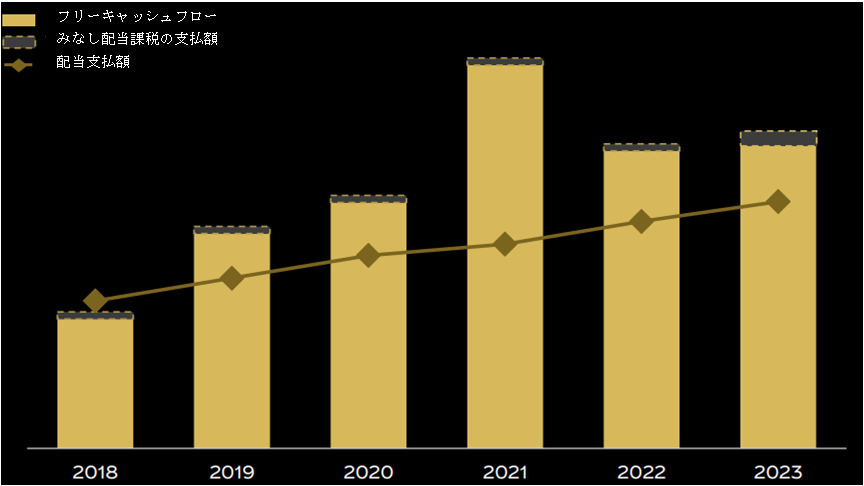

コカ・コーラはディフェンシブ銘柄の代表格であり、着実にキャッシュを積み上げて積極的に株主還元も実施し、63年連続増配中の配当王です。

- 5年平均の総還元利回りは3.1%

- 5年平均の配当性向は79%台

<フリーキャッシュフローの推移>

https://d1io3yog0oux5.cloudfront.net/_abc0eb755582c166facc8c73319857b5/cocacolacompany/db/702/8081/file/The+Coca-Cola+Company+CAGNY+2024.pdf

コカ・コーラはウォルマートと同様にNYダウを構成するとともに、米著名投資家のウォーレン・バフェット氏も長期保有する「バフェット銘柄」としても知られています。

ウォール街のアナリストによるコカ・コーラ株の目標株価を見ていきましょう。

コカ・コーラの株価アナリスト予想

アナリスト19名のコンセンサス・レーティングは「Strong Buy(強い買い推奨)」です。目標株価の平均値(12か月後)は70.76ドルであり、9月26日(終値:71.45ドル)には既にその水準を上回っています。アナリスト予想の最高値は78ドル、最安値は62ドルです。

| 株価 | |

|---|---|

| 最高値 | 78ドル |

| 最安値 | 62ドル |

<コカ・コーラの株価推移>

※図はTradingViewより引用

コルゲート・パルモティーブ(CL)

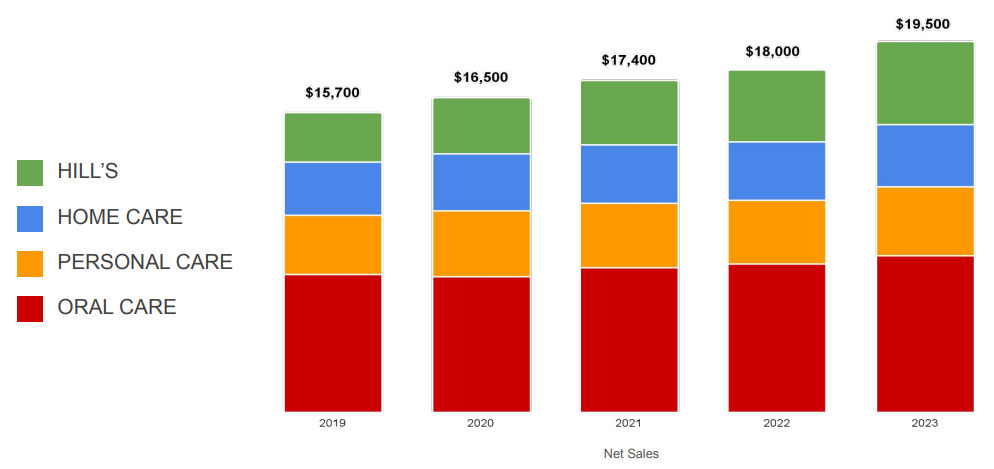

4銘柄目はコルゲート・パルモティーブ(CL)です。コルゲート・パルモリーブ(ティッカーコード:CL)は創業200年以上の歴史を誇り、200超の国・地域で歯磨き粉、歯ブラシ、ペットフードなどを販売するグローバル企業になります。

コルゲートは世界で初めて練り歯磨き粉を販売し、現在でも「歯磨き粉の代名詞」と言えるでしょう。歯磨き粉、手動歯ブラシ、動物病院でのペット栄養食(米国)、液体ハンドソープの分野で世界No.1のシェアを握ります。英調査会社カンターの2023年調査では、コルゲートは「世界で最も浸透しているブランド」、世界のヘルス・ビューティー部門で「最も選ばれているブランド」に選出されました。

カテゴリーは歯磨き粉などのオーラルケア、ハンドソープなどのパーソナルケア、食器用洗剤などのホームケア、ペット用品などのヒルズ(Hill’s)の4つです。いずれも繰り返し利用される強力なブランド商品を取り揃えています。過去5年間で売上高を着実に拡大させました。

<カテゴリー別売上高の推移>

世界的な人口増加に伴うオーラルケアなどの需要拡大が見込まれるほか、「ペットの家族化」によるペット市場の成長も期待され、これらの事業を手掛けるコルゲートにとっても追い風になるでしょう。

財務面ではROEの高さが際立ち、現在は約455%です。これは自社株買いで自己資本を抑える一方、負債をテコにROEを高める財務戦略であり、安定したキャッシュフロー創出力があってこそなせるワザと言えるでしょう。実際にフリーキャッシュフローを見ると、過去5年間の平均で年間27億ドル超のキャッシュを安定的に生み出しています。

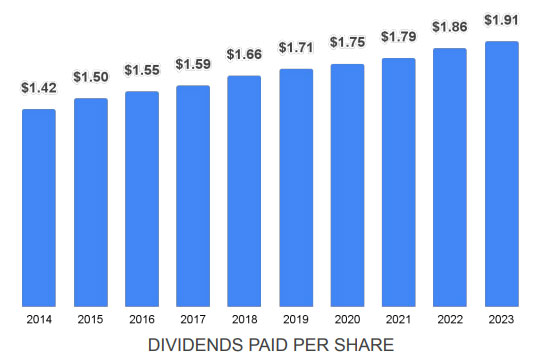

1895年から途切れることなく配当を支払い続けており、62年連続増配中の配当王です。

- 5年平均の総還元利回りは4.24%

- 5年平均の配当性向は70%台

< 1株当たり配当額の推移>

ウォール街のアナリストによるコルゲート株の目標株価を見ていきましょう。

コルゲートの株価アナリスト予想

アナリスト19名のコンセンサス・レーティングは「Strong Buy(強い買い推奨)」です。目標株価の平均値(12か月後)は107.56ドルであり、9月日終値と比較して3.7%の値上がり余地があります。アナリスト予想の最高値は122ドル、最安値は95ドルです。

| 株価 | |

|---|---|

| 最高値 | 122ドル |

| 最安値 | 95ドル |

<コルゲートの株価推移>

※図はTradingViewより引用

アッヴィ(ABBV)

5銘柄目はバイオ医薬品の研究・開発・販売を行うアッヴィ(ABBV)です。アッヴィ(ティッカーコード:ABBV)は2013年、医療用機器大手アボット・ラボラトリーズから製薬事業をスピンアウトした研究開発主導のバイオ医薬品企業です。世界で第5番目の製薬企業になります(出所:米医薬専門誌FiercePharma、2023年の売上高ベース)

世界の医療用医薬品で売上高トップに君臨していた関節リウマチ治療薬「ヒュミラ」を筆頭とする自己免疫疾患、血液腫瘍、神経系学などの領域で医薬品を開発しています。2020年には、しわ取り薬「ボトックス」を主力とするアイルランド製薬大手アラガンを買収し、美容関連などの製品多角化を進めている状況です。

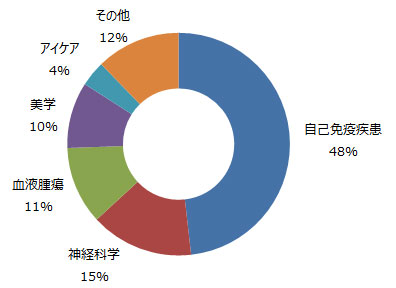

<アッヴィの分野別売上高構成比(2024年第2四半期)>

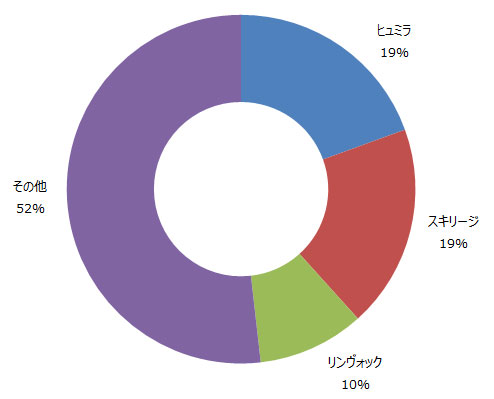

主力医薬品のヒュミラは、かつて会社全体の売上高の約4割を占めていましたが、特許切れにより後発薬(ジェネリック医薬品)の攻勢に押され、現在では2割弱に留まっています。2024年第2四半期(4~6月期)には、同医薬品の売上高が前年同期比29.8%減と落ち込みました。

一方、乾癬・関節症性乾癬薬「スキリージ」が同44.8%増、関節リウマチ・アトピー性皮膚炎薬「リンヴォック」は同55.8%増と好調を維持しています。両医薬品を含む12種類の「ブロックバスター(年間売上高が10億ドルを超える医薬品)」が、ヒュミラの低迷を補っている状況です。

<アッヴィの医薬品別売上高構成比(2024年第2四半期)>

ヒュミラは8割超の市場シェアを握り、依然として収益を生み出しています。他の自己免疫疾患治療薬の販売が好調であるほか、開発パイプライン(新薬候補)の進捗を踏まえると、今後も安定成長が期待できそうです。

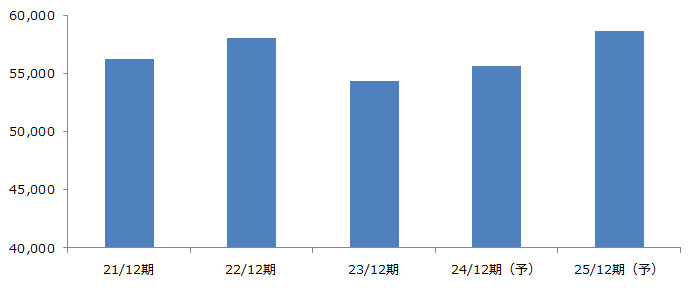

<アッヴィの売上高推移>

2024年12月期および2025年12月期はFactSetが集計したアナリスト予想の平均値

アッヴィは製薬業界の中でも高い業績の安定性を誇り、52年連続増配中の配当王です。

- 5年平均の総還元利回りは4.76%

- 5年平均の配当性向は126%台

ウォール街のアナリストによるアッヴィ株の目標株価を見ていきましょう。

アッヴィの株価アナリスト予想

アナリスト22名のコンセンサス・レーティングは「Strong Buy(強い買い推奨)」です。目標株価の平均値(12か月後)は199.57ドルであり、9月日終値と比較して4.3%の値上がり余地があります。アナリスト予想の最高値は218ドル、最安値は170ドルです。

<アッヴィの株価推移>

※図はTradingViewより引用