この記事のポイント

- DeFi(分散型金融)は金融取引を非中央集権化し、多くの新しい可能性を開く革新的なシステム

- DeFiプラットフォームはレンディング、仮想通貨取引、ステーブルコインの活用、イールドファーミングなど多くの金融活動が可能

- スマートコントラクトのセキュリティ、リクイディティ、ガス料金、利子率の変動性、レギュレーションといった側面に注意を払う必要がある

- DeFiを安全かつ効果的に利用するためにおすすめの国内仮想通貨取引所はCoincheck、DMM Bitcoin、GMOコイン

「最近DeFiが注目を集めているけれど、具体的に何ができるの?」

「DeFiに興味があるけれど、どうやって始めればいいのかわからない」

という疑問、悩みを持つ方も多いのではないでしょうか。

DeFi(分散型金融)は、中央管理者を必要としないブロックチェーンベースの金融エコシステムです。

この記事では、DeFiの基本概念から活用方法、そしてリスク管理まで、全てをわかりやすく解説します。

DeFiについてしっかりと学びたい方は、ぜひお読みください。

※この記事は2024年9月時点の情報をもとに作成しています。

※個別銘柄に言及していますが、当該銘柄を推奨するものではありません。

目次 ー Contents

DeFiとは?わかりやすく解説

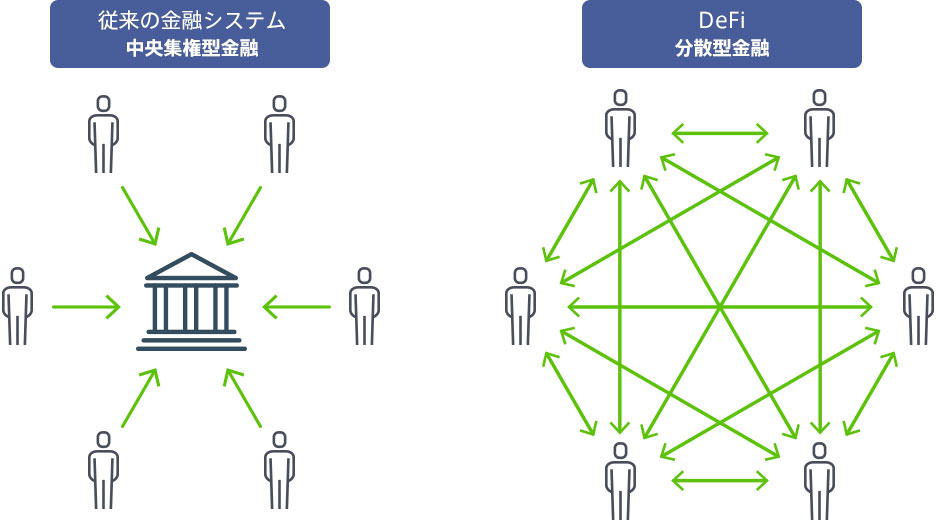

DeFi(Decentralized Finance、分散型金融)とは、従来の金融サービスをブロックチェーン技術を用いて提供する新しい形態の金融システムです。

一言でいえば、これは「銀行や金融機関を介さずに、直接的な金融取引が可能なシステム」です。

従来の金融システムでは、預金、貸付、投資などは中央の金融機関を介して行われます。

しかし、DeFiはこの「中央機関」を必要としないため、手数料が大幅に削減され、更に透明性が向上します。

さらに、ブロックチェーン技術がその土台となっているため、データの改ざんや不正アクセスのリスクも低減するといわれています。

もしも「銀行に預けるのはちょっと…」と思っていたり、「もっと効率的な方法でお金を増やしたい」と考えているなら、DeFiは非常に魅力的な選択肢といえるでしょう。

特に、DeFiは仮想通貨を用いた取引が多いため、取引が24時間年中無休で行えるなど、従来の金融市場では考えられないような利点も多くあります。

このように、DeFiは現代の金融を根本から変える可能性を持っているのです。

ブロックチェーンについて

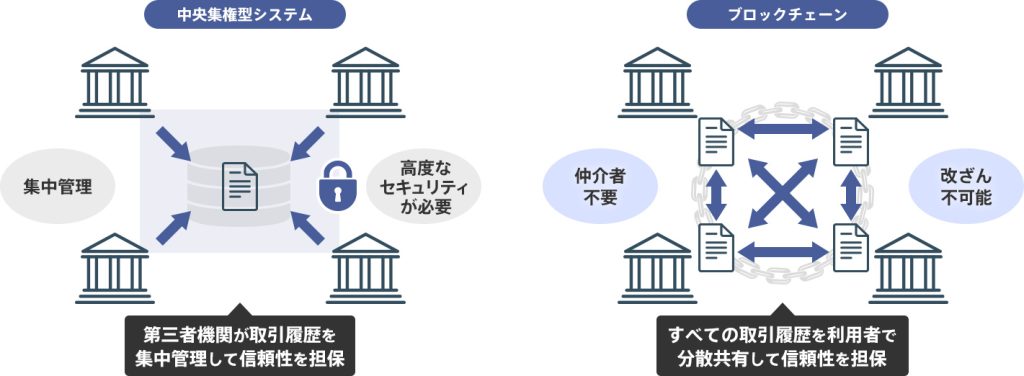

ブロックチェーンは、情報を「ブロック」と呼ばれるデータの塊に保存し、それを連鎖状に繋げた分散型のデータベースです。

このシステムは中央管理者が不要で、多数のコンピュータが相互にデータの正確性を確認し合います。

そのため、データの改ざんや不正アクセスが極めて困難です。元々はビットコインの背後にある技術でしたが、現在は多様な分野で利用されています。

DeFiはこのブロックチェーン技術が基盤となっているため、データの改ざんなどに非常に強く設計されています。

DeFiの主な特徴とその魅力

近年、金融業界の変革として「DeFi」が大きな注目を集めています。

しかし、DeFiの真価はその独自の特徴と魅力にあります。

従来の金融システムの制約から自由になり、透明性やアクセスの簡便性を備えているDeFiは、新しい金融の形を創り出しています。

このセクションでは、DeFiの核心的な特徴と、それがなぜ現代の金融市場において革命的な存在であるのかを解説します。

非中央集権性:管理者不要で取引が可能

「非中央集権性」とは、一つの中心的な管理者や機関に依存しない、分散型のシステムを指します。

DeFiの最大の特徴ともいえるこの非中央集権性は、ユーザー自身が完全に自分の資産や取引をコントロールできるという利点を持っています。

従来の金融システムでは、銀行や金融機関がトランザクションの管理や資金の移動を中心に行っていました。

しかし、DeFiではその役割がブロックチェーン技術によって自動化され、中間業者を排除したのです。これにより、手数料の削減や取引のスピードアップ、さらには国境を越えた取引も簡単に行うことが可能となりました。

ユーザーは自身の暗号鍵を持つことで、自分の資産を直接管理し、自由に取引を行うことができます。

その結果、金融取引に関する自由と権限を得ることができるのです。

透明性:取引データの公開と検証

透明性はDeFiのもう一つの顕著な特長であり、これがユーザーにとって非常にメリットが大きいものとなっています。

DeFiプラットフォーム上のすべての取引データはブロックチェーンに公開され、誰でもその正確性を独自に検証することができます。

また、高い透明性が生む信頼性は、更なる参加者を呼び込む効果もあり、DeFiエコシステム全体の健全な成長を促します。

このようにして、透明性はDeFiにおける信頼と効率性の基盤を築き、ユーザーそれぞれが自分の金融戦略をより自由かつ賢く設計するための強力なツールとなっています。

利用者主導:自分自身の金融戦略を設計

DeFiの核心的な特長ともいえる「利用者主導」は、個々のユーザーが自分自身で金融戦略を設計する自由を手に入れるための基盤を提供します。

従来の金融システムでは、多くの決定は金融機関によって独占的に行われていましたが、DeFiではその壁が取り払われ、誰もが自由に金融製品を選び、投資戦略を立てることができます。

このような自由度の高さがユーザーにもたらす最大の利点は、自らのリスクとリターンを自分でコントロールできる点です。

独自の分析やリサーチに基づいて、複数のDeFiプラットフォームや製品を比較し、最適な選択をすることが可能になります。

例えば、高い利回りを追求する場合、特定のプールに流動性を提供するといった戦略を取ることができます。

利用者主導のこのアプローチは、市場全体のイノベーションを促進する要素ともなっています。

ユーザーが自ら積極的に参加することで、新しい金融製品やサービスが次々と生まれ、DeFiエコシステム全体が拡大していくと期待されています。

この循環性が、持続的な成長と多様な金融製品の開発を可能にしています。

オープンソース:コミュニティによるイノベーション

DeFiの舞台裏で力を発揮する「オープンソース」のコンセプトは、この新しい金融の形態が急速に進化している要因の一つです。

オープンソースとは

オープンソースとは、ソフトウェアのソースコードが公開されており、誰でもそのコードを自由に閲覧、改変、そして再配布することが許される開発モデルを指します。

このオープンソースのアプローチがもたらす最大の利点は、コミュニティ参加によるプロジェクトの発展です。

多くのDeFiプラットフォームは、全世界からの開発者、専門家、一般ユーザーによって日々改善・拡張されています。

一つ一つのプラットフォームが急速に進化する背景には、多様なバックグラウンドを持つ参加者たちがオープンソースコードを利用して新しい機能やセキュリティ対策を共同で開発しているからです。

さらに、コードが公開されている状態が維持されることで、そのプラットフォームやサービスが長期的にどのように進化するかを、コミュニティが共同で考え、方向性を決定することができます。

これは、新しい金融製品やサービスが持続的に改善され、より安全で効率的なものになるための重要な要素です。

このように、オープンソースの力を借りて、DeFiは独自の進化と多様性を持続的に高めています。

高い流動性と低い手数料:DeFiの金融効率

DeFiが業界に革命をもたらしている多くの要素の中で、特に注目すべきは「高い流動性」と「低い手数料」です。

まず、DeFiが高い流動性を持つ理由は、その非中央集権性により多くの参加者が簡単にマーケットにアクセスできる点にあります。

従来の金融機関では、一定の資格や審査が必要ですが、DeFiではそれが必要ありません。さらに、スマートコントラクトによって自動化された取引が、24時間年中無休で行われるため、いつでも資金が流動的に動いています。

次に、手数料が低い理由とその影響ですが、DeFiでは中間業者が不要であり、その結果として発生するコストが大幅に削減されます。

この低コストがユーザーに還元される形で、手数料が非常に低く設定されています。

低い手数料が維持されることで、小額の取引でも十分に利益を出すことが可能となり、参入障壁が低くなっています。

これらの要素が組み合わさることで、DeFiは金融市場において非常に高い効率性を実現しています。

これがDeFiが急速に拡大している理由の一つともいえるでしょう。

アクセスの簡便性:世界中から参加可能

DeFiが提供する最後の画期的な特長の一つが、そのアクセスの簡便性です。

伝統的な金融機関やサービスは地理的な位置に大きく依存することが多く、特定の国や地域に住んでいないと、多くの金融サービスにアクセスすることは難しい場合があります。

それに対して、DeFiはインターネットが繋がっていれば、世界中どこからでもアクセス可能です。

この地理的な制約がない点がもたらす利点は計り知れません。

まず、これによって全世界の多くの人々が金融サービスを受けられるようになります。特に、銀行口座を持つことができない、あるいは持っていても金融サービスが不十分な地域に住む人々にとって、DeFiは大きな希望となり得ます。

地理的な制約がないということは、また、多様な金融製品や投資先に簡単にアクセスできるということです。

例えば、ある国の特定の資産クラスに投資したいと考えている場合でも、DeFiを利用することでそれが可能になります。つまり、資産の多様化が容易になり、リスクを分散させることができます。

さらに、地域ごとの規制や為替リスクからも一定程度自由になる可能性があります。これによって、更なる金融の民主化が進むでしょう。

DeFiを活用してできること

DeFi(分散型金融)は伝統的な金融の枠を超え、革命的なサービスを提供しています。

デジタル資産の貸借から、デセントラライズドエクスチェンジ(非中央集権型取引所)を介した取引、さらには安定した価値を求めるステーブルコインの活用まで、その可能性は無限大です。

ここでは、DeFiを最大限に活用して、新たな金融の形を探求する方法を探ります。

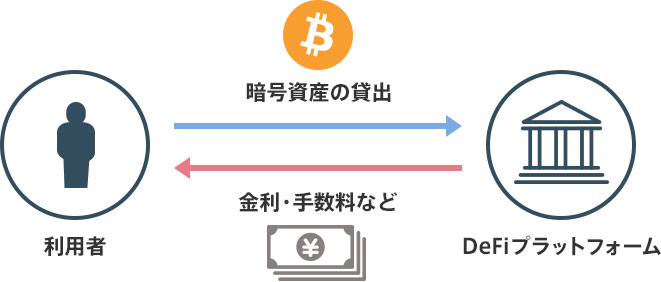

デジタル資産の貸借(レンディング):資本を効率的に活用する方法

DeFi(分散型金融)プラットフォームでのデジタル資産の貸借(レンディング)は、伝統的な金融機関よりも遥かに効率的かつフレキシブルです。

第一に、高額な手数料や厳しい審査が不要であるため、貸し手と借り手が直接、安全かつ迅速に取引を行えます。これにより、仮想通貨(暗号資産)を保有しているが現在活用していない場合、その資産を短期的に貸して収益を上げることが可能です。

具体的なケースとしては、例えば仮想通貨を持っているが、それを売らずに現金化したい場合、DeFiプラットフォームでその資産を担保に現金を借りることができます。

また、エンタープライズレベルで考えると、未活用のデジタル資産をDeFiプラットフォーム上で短期的に貸し出すことで、キャッシュフローを効率的に管理することが可能です。

このように、DeFiのデジタル資産の貸借機能は、資本を最大限に活用したい個人や企業に新たな選択肢を提供しています。

仮想通貨取引:デセントラライズドエクスチェンジ(DEX)の利点

デセントラライズドエクスチェンジ(DEX)は、中央集権的な第三者機関を介さずに仮想通貨の取引を可能にするプラットフォームです。

主なメリットとしては、取引手数料が低く、また、一般的な中央集権型取引所に比べてセキュリティリスクが低減されることが挙げられます。

従来の中央集権型取引所は、ユーザーの資産を一箇所に集めるため、ハッキングのターゲットとなりやすいです。

しかし、DEXにおける取引はP2P(サーバーを介さない端末同士の通信)で行われるため、そのような集中的な攻撃のリスクを大幅に軽減できます。

さらに、DEXでは取引手数料が非常に低い、もしくは無料の場合もあります。コミュニティに参加することで、ユーザーは取引手数料の一部を受け取ることも可能です。

初心者にとっても、DEXは手軽で安全な取引の場として注目されています。デセントラライズド(非中央集権型)な環境での取引は、未来の金融の新標準となるかもしれません。

ステーブルコインの活用:安定した価値を求めて

ステーブルコインの分類〜価格を安定させる方法が異なる4種類

① 法定通貨担保型

② 仮想通貨(暗号資産)担保型

③ コモディティ型

④ 無担保型

ステーブルコインとは、従来の仮想通貨の価格変動のリスクを抑え、安定した価値を持つよう設計された仮想通貨の一種です。

これらは通常、米ドルやユーロなどのフィアット通貨と1:1でペッグ(固定)されており、その価値が安定しています。この安定性は、信託銀行によるリザーブ資産の保管やスマートコントラクトによる自動調整メカニズムによって実現されます。

ステーブルコインは、価格の変動が激しい仮想通貨市場でリスクヘッジとして活用されることが多いです。

例えば、ビットコインやイーサリアムの価格が急落した場合、ステーブルコインに資産を一時的に移すことで価値の減少を防ぐ、などの戦略があります。

さらに、DeFi環境ではステーブルコインがさまざまな金融製品やサービスの土台としても使用されます。

貸借、取引、イールドファーミングなど、多くの場面でステーブルコインの安定した価値が活かされているのです。

イールドファーミング:収益性とリスクを理解する

イールドファーミングとは、DeFi(分散型金融)プラットフォームで提供される特定の金融製品やサービスに資産を投入し、その報酬として追加の仮想通貨やトークンを獲得する手法です。

簡単にいえば、資産を使ってさらに資産を生む方法となります。これは銀行の定期預金の利息に似ていますが、通常よりも高い利回りが期待できる点が魅力です。

DeFiの世界では、イールドファーミングは非常に一般的です。

多くのDeFiプラットフォームは、ユーザーがプラットフォームに資産を提供する(例:貸出、流動性提供)ことで、その報酬としてトークンを付与する仕組みを有しています。

このトークンは売却することで現金化できるため、収益を上げる戦略として有効です。

しかし、高い利益を求めるあまりリスクを顧みないと、資産の損失につながる可能性もあります。

信頼性の低いプラットフォームや未熟なスマートコントラクトに投資すると、資産が盗まれるリスクも考慮する必要があります。

従って、イールドファーミングを行う前には、プラットフォームの信頼性やリスクをしっかりと評価することが重要です。

DeFiにおける保険とリスクマネジメント:安全性を高める方策

DeFiは、高い利回りと柔軟性を誇りますが、その反面、リスクも少なくありません。

スマートコントラクトのバグやプラットフォームの信頼性の欠如など、様々なリスク要因が存在します。

このような状況で、保険とリスクマネジメントは非常に重要な要素となります。

リスクマネジメントの基本戦略には、資産の分散投資や信頼性の高いプラットフォームの選定などがあります。

さらに、DeFi専用の保険製品も市場に登場しています。これらの保険製品は、スマートコントラクトの欠陥やハッキングリスクから資産を守る役割を果たします。

Nexus MutualやCover Protocolなど、いくつかのDeFi保険プロバイダーがサービスを提供しており、万が一のリスクに備える方法として注目されています。

DeFiを活用する際の注意点

DeFiは金融業界に革命をもたらしていますが、その進化性と便益には一定のリスクもついてきます。

スマートコントラクトのセキュリティ問題、リクイディティ(市場流動性)のリスク、高いガス料金、利子率の変動性、そしてレギュレーションとコンプライアンスに至るまで、多くの側面で注意が必要です。

このセクションでは、DeFiを安全かつ効果的に活用するために考慮すべき主要な注意点について解説します。

スマートコントラクトのセキュリティ:コードの脆弱性に備える

スマートコントラクトはDeFiの核心ともいえる技術ですが、コードには潜在的な脆弱性が指摘されています。

過去、「The DAO事件」のようにセキュリティの欠如から大規模な資産の損失が発生した例もあります。

このような事件は、コードのミスや不完全なセキュリティ評価に起因します。

脆弱性に備えるためには、スマートコントラクトの監査を定期的に行う、信頼性のある開発者や組織からのコントラクトを利用するなどの対策が求められます。

最新のセキュリティ情報を追跡し、自らのリスクを最小化することが重要です。

リクイディティのリスク:サドルポイントとは?

リクイディティとは簡単にいうと、ある商品や通貨を簡単に、そしてすぐに買ったり売ったりできるかどうか、ということです。日本語では市場流動性といいます。

DeFi(分散型金融)では、このリクイディティが少ないと、買いたいものが高くついたり、売りたいものがなかなか売れなかったりします。

次に「サドルポイント」ですが、これはリクイディティが少なくなってくる特定の瞬間や状況を指します。

このサドルポイントを迎えると、取引が不利になる可能性があります。

たとえば、急に多くの投資家が同じ仮想通貨を買いたくなったとき、その通貨が不足しており買えない、もしくは高騰した価格で買ってしまう危険性があるのです。

リクイディティが安定している状態を保つためには、いろいろな方法があります。複数の取引場所を使ったり、特定のプールに資金を提供することも一つの方法です。

要するに、リクイディティとは「スムーズな取引」を可能にする大事な要素であり、それを保つ工夫が必要だということです。

高いガス料金:Ethereum上のDeFiとその代替案

ガス料金とは、Ethereumなどのブロックチェーンネットワークで取引やスマートコントラクトの実行に必要な手数料のことを指します。

このガス料金が高くなる原因は、主にネットワークの混雑度や取引の複雑さに依存します。特に、DeFiアプリケーションが増えると、その影響でガス料金が高騰することがよくあります。

高いガス料金を回避する方法もいくつかあります。

一つは、ネットワークがあまり混雑していない時間に取引を行うこと。もう一つは、一般的にガス料金が低いといわれているBinance Smart ChainやPolygonなど、Ethereum以外のブロックチェーンを利用することです。

Ethereum自体も、将来的にガス料金を低減するアップデートが予定されていますが、それまでの間、上記のような方法でコストを抑制することが可能です。

最終的には、自分の取引頻度や用途に合わせて、最適なブロックチェーンプラットフォームを選ぶことが重要です。

利子率の変動性:予測不可能なリターンに対処する

DeFiプラットフォームでは、利子率が頻繁に変動することがあります。

これは主に、供給と需要、プラットフォームのアルゴリズム、市場環境など多くの要因によって影響を受けます。

たとえば、多くのユーザーが資金を預けた場合、供給が多くなり利子率が下がることがあります。

このような変動性に対処する一つの方法は、複数のDeFiプラットフォームを使って資産を分散させることです。

それにより、一つのプラットフォームで利子率が低下しても、他のプラットフォームで補うことができます。また、固定利率のプロダクトを選ぶことも一つの手段です。

安定的なリターンを求める戦略としては、リスクの低い資産(例えばステーブルコイン)を選ぶことが考えられます。また、自動調整機能を持つDeFiプロダクトを使用することで、利子率の変動からくるリスクを最小限に抑えることも可能です。

最終的には、自分自身のリスク許容度と目的に合わせて、適切な戦略を選びましょう。

レギュレーションとコンプライアンス:法的側面を理解する

DeFi(分散型金融)は急速に成長していますが、その自由度の高さが法的な課題を生んでいます。

一般的な金融サービスとは異なり、DeFiは中央当局が存在しないため、既存の金融規制に矛盾するケースが多々あります。

例えば、KYC(顧客の身元確認)やAML(反マネーロンダリング)の要件が通常の金融機関では厳格ですが、多くのDeFiプラットフォームではこれらが緩やかまたは存在しない場合があります。

コンプライアンスを確保する一つの方法は、地域や国によって異なる法的要件に注意を払いながら、信頼できるDeFiプラットフォームを選ぶことです。

プラットフォームが遵守している規制やライセンス情報を確認し、不明確な点は専門家に相談することが重要です。

特に米国では、SEC(米国証券取引委員会)などの規制当局がDeFiに対する新しいガイドラインや規制を検討しています。

これは全世界のDeFiレギュレーションに影響を与える可能性があります。そのため、今後のレギュレーションの動向を密に追い、適切な対応を取る必要があります。

おすすめのDeFi取引所

DeFi(分散型金融)が金融の未来を切り開く中、どの取引所を利用するかは重要な選択です。

手数料、使い勝手、セキュリティ、取扱アセットなど、考慮すべき要点は多々あります。

ここからは信頼性と機能性を兼ね備えたおすすめのDeFi取引所を紹介します。

Uniswap:ユーザー間の直接取引が可能なDEX

Uniswapの特徴

- AMM型の分散型取引所であり、プールを介してユーザー間で取引が可能

- 複数のブロックチェーン(イーサリアム、Polygon、Optimismなど)上で稼働している

- DAOを活用して、民主的な意思決定とガバナンスが行われている

Uniswapはイーサリアムを基盤とした分散型取引所(DEX)で、AMM(Automated Market Maker)方式を採用しています。

この方式では、ユーザーが仮想通貨をプールに預け、プールとの間で取引を行う形になります。そのため、第三者の仲介が不要で、スムーズな取引が可能です。

また、Uniswapは初めはイーサリアムチェーンのみで動作していましたが、スケーラビリティの問題に対応する形で、現在は複数のブロックチェーン上でも稼働しています。

メリットとデメリット

Uniswapの最大の利点は、低コストでの仮想通貨取引が可能な点です。また、ウォレットと繋げば誰でも利用可能で、流動性提供者としても参加できます。

さらに、DAO(分散型自律組織)による民主的な意思決定が行われているため、ユーザーもプラットフォームの運営に参加することができます。

一方で、Uniswapは日本で公式に認められていないサービスです。ユーザー保護の枠組みが存在しないため、利用には慎重さが求められます。

また、日本円に直接対応していないため、他の手段で資金を用意する必要があります。税務処理も複雑であり、スキャムコインの存在も確認されているため、十分なリスク認識が必要です。

SushiSwap:イールドファーミングとステーキングの一体型プラットフォーム

SushiSwapの特徴

- 複数のブロックチェーンプラットフォーム上で稼働する多機能な分散型取引所(DEX)

- 「ヴァンパイア攻撃」の過去から独自のプロダクトを多数提供する主要なDEXへと成長

- SUSHIトークンを用いたガバナンス機能により、コミュニティの意向がプロダクトに反映される

SushiSwapは、イーサリアムをはじめとする多数のブロックチェーン上で動作するDEXです。2020年にChef Nomi氏と0xMaki氏によってUniswapをベースに開発されました。

当初はUniswapからの流出を奨励する「ヴァンパイア攻撃」で話題を呼びましたが、今や独自の方向性を持つ主要なDEXとして広く認識されています。

特にイールドファーミングやステーキングなどのプロダクトが豊富で、SUSHIトークンを使ったガバナンスにより、ユーザーコミュニティの声が直接プロダクト開発に反映されています。

メリットとデメリット

SushiSwapの主要なメリットは、中央集権的な管理者なしでユーザー間の取引ができること、多種多様なプロダクトの提供、そしてSUSHIトークンによるガバナンス機能です。

これにより、ユーザーコミュニティの要望や提案が取引所の進行方向や新プロダクト開発に生かされる体制が築かれています。

一方で、デメリットとしては、その過去の「ヴァンパイア攻撃」に起因する一部からの批判や疑念、そして今後の法規制のリスクが挙げられます。

特に、DEX全般に対する法的規制は業界全体の大きな課題となっており、これにどう対応するかがSushiSwapの今後のキーポイントとなるでしょう。

Aave:貸出・借入が自由自在な金融マーケット

Aaveの特徴

- 仮想通貨の貸し借りを直接ユーザー間で行えるDeFiレンディングプラットフォーム

- 「信用委任システム」と「フラッシュローン」という独自サービスを提供

- さまざまなブロックチェーンに対応し、ガバナンストークンであるAAVEトークンを使ってステーキングや運営投票が可能

Aaveは、2018年にローンチされたDeFi(分散型金融)のレンディングプラットフォームで、イーサリアムやPolygon、Avalancheなど、複数のブロックチェーンに対応しています。

このプラットフォームは、金融機関や取引所を介さず、ユーザー同士で仮想通貨の貸し借りができる点が特徴です。これにより、ユーザーは手数料を大幅に削減することができます。

メリットとデメリット

Aaveの最大のメリットは、ユーザー間で直接仮想通貨の貸し借りが行えるため、高い柔軟性と低コストを実現していることです。

また、「信用委任システム」によって、与信枠を第三者に委任できる仕組みがあり、これが新たな金融取引のスタイルを生む可能性があります。

一方で、デメリットとしては、信用委任システムやフラッシュローンなどの高度な機能はプログラミングの知識が必要とされるため、一般ユーザーにはハードルが高いかもしれません。

また、DeFiプラットフォーム特有のリスク、例えばスマートコントラクトの脆弱性なども無視できません。

Balancer:ポートフォリオの自動調整を可能にする

Balancerの特徴

- イーサリアムネットワーク上で動作する分散型の仮想通貨取引所(DEX)

- 流動性プールが3種類あり、自由な流動性提供が可能

- 独自トークンBALを発行し、流動性提供者に報酬として配布

Balancerは、イーサリアムネットワーク上に存在する分散型の仮想通貨取引所です。

この取引所はAMM(Automated Market Makers)型のDEXとして、誰でも流動性プールに資金を供給することができます。

流動性を提供すると、その報酬として独自トークンのBALを受け取ることができ、これが取引所の一部として機能します。

メリットとデメリット

Balancerの最大のメリットは、3種類の流動性プール(共有プール、プライベートプール、スマートプール)が存在し、自由に流動性を提供できる点にあります。

これにより、ユーザーは柔軟に最適な流動性提供の方法を選べるようになっています。

さらに、Balancerは最大8種類の通貨を自由な比率で流動性プールに預け入れることで、インパーマネントロスを軽減できるという利点があります。

一方、デメリットとしては、新しい取引所であるため、認知度や取り扱いトークン数がUniSwapやSushiSwapなどの老舗DEXと比べてまだ劣っている点が挙げられます。

しかし、その欠点を補うほどの革新的な特徴と将来性を持つBalancerは、DeFi業界での更なる展開が期待されています。

DeFi取引におすすめの国内仮想通貨取引所

DeFiは仮想通貨業界の急成長しているセクターであり、多くの投資家もこの波に乗りたいと考えていることでしょう。

しかし、海外の取引所は言語の壁や規制の問題で敬遠されがちです。

そこで、本セクションでは国内で安心してDeFiに関する取引を楽しむためのおすすめの仮想通貨取引所をご紹介します。

コインチェック、DMM Bitcoin、GMOコインなど、信頼性と使い勝手に優れた国内プラットフォームを詳しく解説していきます。

Coincheck(コインチェック)

| 取扱銘柄数 | 29種類 |

| 取引手数料 | 無料~1,018円 |

| 入出金手数料 | 407円 |

| 送金手数料 | 銘柄によって異なる |

- アプリダウンロード数が国内No.1で高い信頼性

- 国内最大級のアルトコイン取扱数!多様な投資が可能

- 初心者に優しいスマホアプリで誰でも簡単に取引可能

こんな人におすすめ!

- はじめて仮想通貨を買う人

- 複雑な取引をしたくない人

- 多角的な投資戦略を考えている人

- 仮想通貨で長期的な投資をしたい人

Coincheck(コインチェック)は国内外で数多くの仮想通貨取引所が存在する中、特に初心者から上級者まで幅広く支持されています。

500円からビットコイン購入が可能で、手軽に仮想通貨投資を始められる点が多くのユーザーに評価されています。

加えて、高いセキュリティ対策が施されており、東証一部上場のマネックスグループが親会社として運営しています。そのため、取引の安全性にも優れています。

Coincheckの魅力

アプリダウンロード数が国内でNo.1のCoincheckは、DeFi取引においても信頼性が非常に高いです。

国内最大級のアルトコインを取り扱っているため、DeFi関連の多様な仮想通貨に投資することが可能です。

さらに、スマホアプリの使い勝手が良く、初心者でも容易にDeFi投資が行えるようになっています。

DMM Bitcoin(ディーエムエムビットコイン)

DMM Bitcoinの特徴

- 取引手数料、送金手数料が無料でコストパフォーマンスが高い

- 国内No.1のアルトコインレバレッジ取引可能

- 安心の365日カスタマーサポートで初心者も安心

こんな人におすすめ!

- レバレッジ取引に興味を持っている人

- 色々なアルトコインの購入を検討したい人

- 余計な手数料を払いたくない人(出勤手数料無料)

DMM Bitcoinは日本国内で高い評価を受けている仮想通貨取引所の一つです。

取引手数料や仮想通貨の出金手数料が無料であり、コストパフォーマンスに優れています。

さらに、DMM Bitcoinは国内でNo.1とされるアルトコインのレバレッジ取引を可能にしているので、多様な投資戦略を採ることができます。

DMM Bitcoinの魅力

DeFi(分散型金融)を活用する場合、多くの場合で仮想通貨を自分のウォレットに移す必要があります。

多くの取引所ではこの出金に手数料がかかることが一般的ですが、DMM Bitcoinではこの出金手数料が無料です。これにより、DeFiでの取引をより低コストで行えるように。

また、取り扱っている仮想通貨が38種類もあり、特にレバレッジ取引において多くのアルトコインをサポートしています。

GMOコイン(ジーエムオーコイン)

GMOコインの特徴

- 豊富な26銘柄が1,000円未満から購入可能

- 500円からの積立投資が可能

- 国内最多級のアルトコイン取扱数と多彩な取引サービス

こんな人におすすめ!

- DeFiに興味を持っている人

- レンディングをしてみたい人

- マニアックなアルトコインの取引を検討している人

GMOコインはGMOインターネットグループが運営する信頼性の高い仮想通貨取引所です。

取扱通貨数が26種類と多く、特にイーサリアムを含む24種類の豊富なアルトコインを提供しています。

この取引所の一番の特長は手数料の安さであり、売買手数料は販売所で無料、取引所ではMakerとTakerの手数料も非常に低いレベルに設定されています。

また、安全性にも注力しており、システムへの侵入対策やコールドウォレット管理、サイバー攻撃対策がしっかりと整っています。

GMOコインの魅力

GMOコインはDeFi(分散型金融)に特に力を入れています。取り扱いのアルトコインが多いため、DeFiプロジェクトに関連する多くの通貨を簡単に取引できます。

さらに、ステーキングに対応している3種類の仮想通貨があり、ステーキングを利用したいと考えている方にとっては非常に魅力的な選択肢となっています。

手数料も低いので、より多くの資金を投資に回すことが可能です。

DeFiに関するよくある質問(FAQ)

デジタル金融の最前線に位置するDeFi(分散型金融)。投資や取引の新しいスタイルとして、多くの関心を集めています。

しかし、新技術ゆえの疑問や不安を抱いている方も多いでしょう。以下では、DeFiにまつわるよくある質問とその回答をまとめました。

同じような疑問をお持ちならすぐに解決できるので、ぜひご確認ください。

DeFiを始めるにはまず何から準備すればいいですか?

DeFi(分散型金融)を始める前に、まずは仮想通貨(暗号資産)ウォレットを設定しましょう。

このウォレットは、メタマスク(MetaMask)やトラストウォレット(Trust Wallet)などが有名です。

次に、このウォレットにイーサリアム(ETH)や他の対応する仮想通貨を入金します。

ウォレットが設定できたら、DeFiプラットフォームにアクセスし、取引や投資を始められます。

DeFiとビットコインにはどんな関係性がありますか?

DeFiとビットコインは両方とも仮想通貨(暗号資産)の一部ですが、根本的な違いがあります。

ビットコインは「デジタルゴールド」とも呼ばれ、主に価値保存手段として使用されます。

一方で、DeFiはイーサリアムを基盤としたプラットフォームで、貸借、取引、投資など多様な金融活動が可能です。

DeFiが規制されると聞きましたが本当ですか?

DeFiの規制は各国で進行中ですが、まだ確定的なルールは少ないです。

規制は確かに将来的に厳格化される可能性がありますが、それはDeFiが主流になるためのステップともいえます。

リスクを理解し、信頼できるプラットフォームを選ぶことが重要です。

レンディングとは何ですか?

レンディングとは、暗号資産を貸し出して利息を得る活動のことを指します。

DeFiプラットフォームでは、スマートコントラクトを利用して、透明かつ自動的な貸借が行えます。利息率は市場状況によって変動し、一定ではありません。

DeFiに将来性はありますか?

DeFiには大きな将来性があり、金融業界に革新をもたらす可能性が高いです。

すでに多くの成功事例があり、新しい金融商品やサービスが続々と登場しています。

ただし、技術が進化するにつれてリスクも増える可能性があるため、慎重な投資が求められます。

【まとめ】DeFiの利用は賢く・安全に!!

この記事のポイント

- DeFi(分散型金融)は金融取引を非中央集権化し、多くの新しい可能性を開く革新的なシステム

- DeFiプラットフォームはレンディング、仮想通貨取引、ステーブルコインの活用、イールドファーミングなど多くの金融活動が可能

- スマートコントラクトのセキュリティ、リクイディティ、ガス料金、利子率の変動性、レギュレーションといった側面に注意を払う必要がある

- DeFiを安全かつ効果的に利用するためにおすすめの国内仮想通貨取引所は「コインチェック」「DMM Bitcoin」「GMOコイン」

この記事では、DeFi(分散型金融)の基本概念から魅力、活用方法、そしてリスク管理まで幅広く解説しました。DeFiは革命的な金融の形態であり、非中央集権性、透明性、利用者主導、そして高い流動性と低い手数料など多くのメリットがあります。

DeFiの注目すべき点は、金融アクセスの民主化を可能にし、世界中の誰でも参加できる点が挙げられます。これによって、従来の金融システムが抱える多くの問題が解消される可能性があります。

今後の展望として、DeFiは更なる成熟と普及が期待されますが、それに伴いセキュリティやリギュレーションの面でも進歩が必要です。DeFiを利用する際は、しっかりとしたリスク管理と、常に最新の情報をチェックしておきたいところです。

この記事が、DeFiを始める際のガイドラインとなり、より安全で効果的なDeFi活用の一助となれば幸いです。