この記事のポイント

- 「信用取引はやめとけ」と言われる理由は損失を出す人が多いから

- 信用取引の失敗談を2つ紹介

- 信用取引はリスクヘッジにもなる

- 信用取引が向いているのは投機的な取引をしない人

「信用取引はやめとけ」と言われる最大の理由は、レバレッジ取引によって大きな損失を出したり、借金までして取引したりする人が多いからです。

そのため世間では、信用取引は現物取引より悪いイメージが定着しています。

本記事では「信用取引はやめとけ」と言われる理由を解説し、実際に信用取引を行った人の失敗談を紹介します。

信用取引でリスクを抑えてリターンを狙う方法も解説しているので、始めようか迷っている人は本記事を読んだ上で検討してください。

※この記事は2023年8月時点の情報をもとに作成しています。

目次 ー Contents

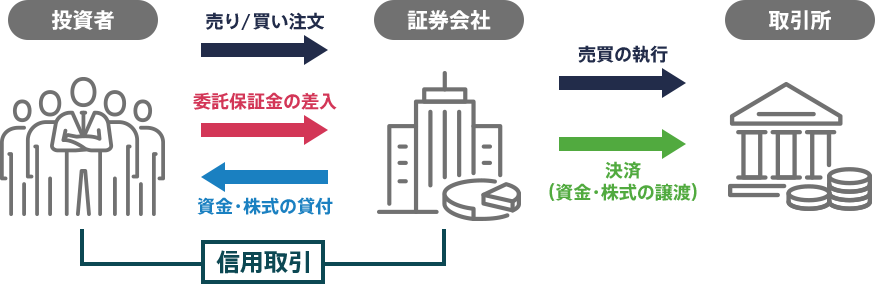

信用取引とは?

信用取引とはどんな取引なのでしょうか? 日本取引所グループ公式サイトでは次のように説明しています。

投資者が証券会社に委託保証金を差し入れて、資金や株式を借りて行う売買取引

引用:日本取引所グループ

手元にある資金以上の取引をできることや、「買い」だけではなく「売り」の取引から入れることが特徴です。

日本取引所グループの資料によると、個人投資家の売買のうち半数以上が信用取引です。

個人の売買に占める信用・現金取引のシェア(2022年・売買代金ベース)

| 現金取引 | 信用取引 |

|---|---|

| 27% | 73% |

参考:信用取引制度の概要|株式会社東京証券取引所 株式部 信用取引グループ 2023年4月

「信用取引はやめとけ」と言われる4つの理由

多くの個人投資家が利用している信用取引ですが、どうして「やめとけ」と言われるのでしょうか? それには以下の4つの理由が挙げられます。

- レバレッジ取引が大きな損失につながる可能性があるから

- 短期取引はチャート分析が必要になるから

- 取引方法によってはさまざまなコストが発生するから

- 信用取引で借金をする人が後を絶えないから

レバレッジ取引が大きな損失につながる可能性があるから

信用取引はレバレッジをかけられるので、現物投資よりハイリスク・ハイリターンの投資が行えます。

レバレッジとは原資産(元の資金)より多い資金で取引できる仕組みで、例えば原資産10万円でレバレッジを3倍にすると、30万円分の取引が行えるのです。

しかし、レバレッジ取引は損失が出たとき損失額が大きくなってしまうため、失敗すると大きな損失につながる可能性があります。

実際レバレッジ取引で資金を失っている人は多く、「信用取引はやめとけ」と言われる原因になっています。

短期取引はチャート分析が必要になるから

信用取引は主に短期取引が中心となり、短期取引にはチャート分析のスキルが必要になります。

現物による長期投資であれば、投資する企業や国の将来性を分析するファンダメンタルズ分析が有効なのですが、信用取引の場合は1日~数週間で取引を完結させる場合が多く、直近のチャートがどう動くか予想する方が重視されるのです。

取引方法によってはさまざまなコストが発生するから

信用取引は現物取引よりさまざまなコストが発生します。

取引方法によって変わりますが、株取引だと主に以下のコストがかかります。

- 取引手数料:取引を行うときに発生する

- 売方金利:売方が受け取る、売却した株の代金に対してかかる金利

- 品貸料(逆日歩):売方が買方に支払う、市場で信用取引で貸借される株券が不足すると発生する

- 賃株料:証券会社から借りた株にかかるレンタル料

- 名義書換料:買い建玉が決算日をまたいだときに発生する

- 事務管理費:新規建て約定日から1か月経過するごとに発生する

そのため、信用取引は現物取引より手数料負けする可能性が高くなります。手数料も考慮して、ある程度の資金力がある状態で始めましょう。

信用取引で借金をする人が後を絶えないから

信用取引で借金をするほど大きな損失を出してしまう人は少なからずいるようです。

ただ、多くの場合はリスク管理を怠っていてギャンブル的な取引を行ってしまうケースなので、適切なリスク管理をもとに取引を行えば、損失は出るかもしれませんが借金をするような負け方を制限できます。

また、追証(追加証拠金)が求められた際に借金をしなければならないケースが多いため、追証がない証券会社を選ぶようにしましょう。

信用取引の失敗談を紹介!

実際に信用取引を行って失敗した人の失敗談を紹介します。

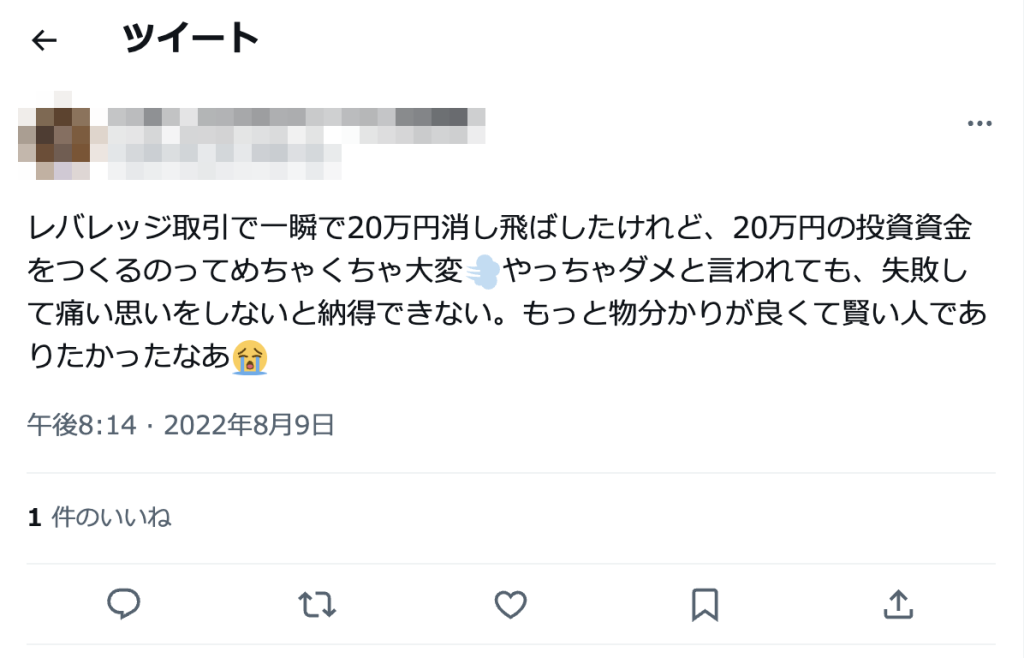

レバレッジ取引で20万円の損失

この方はSNSで、レバレッジ取引で20万円の損失を出してしまったと公表しています。

失敗した原因はわかりませんが、20万円の元手は投資の世界では少額資金なためハイレバレッジをかけてしまったのかもしれません。

信用取引に慣れている人でも常に投資で勝ち続けることは不可能なので、基本的にハイレバレッジはやめて1.2〜2倍の間で取引するのがよいでしょう。

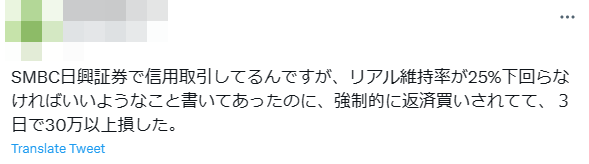

強制ロスカットで30万円の損失

こちらの方はSNSで、強制ロスカットで30万円以上の損失を発生させてしまったと公表しています。

強制ロスカットとは、証拠金維持率が一定の水準を下回ったときに、証券会社側が保有する建玉を強制決済することでさらなる損失を防ぐ仕組みです。

信用取引を行う際は証拠金維持率を下回らないように、資金管理を徹底する必要があります。リスク管理の知識がない、リスクをコントロールできる精神力がないと自覚している間は、信用取引に手を出さない方がよろしいでしょう。

信用取引のメリット3つ

信用取引は強制ロスカットや追証などがあるのでリスクが高い取引方法と思われがちですが、以下のメリットもあります。

- 原資産が少なくても稼ぎやすい

- 下落相場は空売りで稼げる

- オプション取引と組み合わせられる

原資産が少なくても稼ぎやすい

信用取引はレバレッジをかけられるので、原資産が少なくても稼ぎやすい取引方法になります。

もちろん原資産が少なすぎると大きなリターンを出すにはハイレバレッジが必要になるためおすすめしませんが、追証がない場所で取引すれば証拠金以上の損失は避けられます。

下落相場は空売りで稼げる

信用取引は空売りが行えるので、下落相場でも利益を狙えます。

そもそも空売りとは「売り」から入る取引方法で、例えば10万円分の株を空売りする場合以下の手順で行います。

- 10万円分の株を証券会社から借りる

- 借りた株をすべて売却する(10万円の利益)

- 株の価格が5万円に下落する

- 借りた株は返さないといけないので、5万円の価格で買い戻す

- 10万円売却し5万円で買っているので差し引き5万円の利益

※手数料などのコストは考慮しない

つまり空売りは下落に賭ける取引方法になっています。

下落すればするほど利益が出るので、仮に暴落相場で現物の損失が発生しても、同じ銘柄で空売りポジションを保有しておけば下落分を相殺できるのです。

現物投資では「買い」だけしか取引機会がありませんが、信用取引では「買い」と「売り」のどちらも狙えます。取引の機会を増やしたいなら信用取引の勉強をしてみるのも一つの手ではないでしょうか。

オプション取引と組み合わせられる

信用取引には先物取引だけでなく、「オプション取引」があります。

オプション取引とは、原資産をあらかじめ決められた将来の一定の日や期間において、事前に定めた権利行使価格で取引できる権利のことです。

オプション取引は以下2種類があります。

- プットオプション:売る権利の売買

- コールオプション:買う権利の売買

例えば日経平均株価が30,000円のときに、権利行使価格29,000円、プレミアム(コスト)100円で半年後に満期を迎えるコールオプションを購入したとします。

この場合、満期を迎えるまでの間であればいつでも日経平均株価を29,000円で購入できる取引になっています。

日経平均株価が31,000円に上昇した際にコールオプションを決済すれば、上昇するのを見た上で利益を出せるのです。

仮に日経平均株価が30,000円より下落して満期を迎えてしまっても、オプション取引は必ず決済するわけではないため権利を放棄し、損失はプレミアムの100円のみになります。

オプション取引は将来の価格変動が予測できないときにリスクヘッジとして機能するため、信用取引を検討しているなら覚えておくとよいでしょう。

信用取引が向いている人は?

信用取引が向いている人と向いていない人の特徴を紹介します。

信用取引が向いている人

信用取引が向いている人の特徴は以下の通りです。

- チャートを見るのが好き

- 数学が好き

- ある程度の損失を許容できる

信用取引はチャートを見ながら短期的な相場分析を行うため、チャートを長時間見続けられるのはもちろん、数学的な知識を用いて計算するのが好きな人に向いていそうです。

短期取引に向いている取引やリスク管理の理論は多くあるので、それらの理論をもとにした計算が苦ではない方がよいでしょう。

また、信用取引は長期投資とは違い短期で売買を繰り返すため、勝率100%を目指すのはほぼ不可能といえます。

ある程度の損失を許容できる資金力がないと精神的にもよくないので、おすすめできません。

信用取引が向いていない人

信用取引が向いてない人の特徴は以下の通りです。

- 投機をやってしまいがち

- 資金があまりない

信用取引は少しのミスで大きな損失が発生してしまう可能性があるので、投機的な取引をよくしてしまう人はリスク管理の観点からおすすめできません。

また、筆者が個人投資家さんたちに取材した経験上の話になりますが、資金が少ない人ほど「一度の取引で大きく増やしたい」「今すぐに稼ぎたい」という気持ちが強い傾向にあります。

このような気持ちで信用取引を始めてしまうと、一度や二度は稼げるかもしれませんが、はやる気持ちが仇となり遅かれ早かれ大きな失敗をしてしまうものです。

トレードは最悪失ってもよい金額で始めるのがリスクを最小限に抑えるために必要なので、資金がない状態でのトレードは行わない方がよいでしょう。

信用取引でリスクを抑えるコツ

信用取引でリスクを抑えるコツは以下の2つがあります。

- レバレッジは1.2~2倍にする

- むやみやたらにエントリーしない

レバレッジは1.2~2倍にする

100倍のようなレバレッジをかけると原資産1万円で100万円分の取引ができますが、安定して利益を出せる取引手法を見出せるまで、そのようなハイレバレッジな取引はリスクを抑えるために控えてください。

ハイレバレッジ取引で一攫千金を狙いたくなる気持ちはわかりますが、そのような欲が取引に表れてしまう人は信用取引に向いていません。

夢を見ていいのは、1.2〜2倍程度のレバレッジの信用取引で利益を出せるようになってからでも遅くはありません。(安定して利益を出せるようになったら一攫千金を目指す気持ちはどこかに消えているはずです)

むやみやたらにエントリーしない

信用取引において、むやみやたらにエントリーする(取引を始める)と、損失が発生する確率が高くなってしまいます。

トレードは勝算があるときにだけ行うのが基本的な戦略となっているため、数を打てば打つほど負けるトレードも多くなるのです。

そのため、いつ取引を開始するかのエントリータイミングを勉強するのがおすすめです。

エントリータイミングの精度を上げつつ、無駄なトレードを減らすことができれば、資産は右肩上がりのグラフを描いていくことでしょう。

信用取引が行えるおすすめ証券会社4選

信用取引が行える証券会社として、ここでは4つのネット証券を紹介します。

- SBI証券

- 楽天証券

- IG証券

- moomoo証券

SBI証券

SBI証券は、信用取引をする際に便利な機能が備わっている証券会社です。

例えば株式取引だと、一般的に空売りができない新興市場銘柄でも日計りによる新規売りが行える「HYPER空売りサービス」があります。

新興市場でも取引できれば利益を得られる機会を増やせるでしょう。

手数料も業界トップクラスに安くなっており、10万円までの取引であれば99円で済みます。信用取引の手数料が無料になるプランもあるので、詳しくは公式サイトでご確認ください。

楽天証券

楽天証券は、デイトレード専用の信用取引「いちにち信用」を提供している証券会社。

いちにち信用で取引すれば手数料、金利、貸株料が無料になっているので、他の証券会社よりコストを抑えてデイトレードを行える可能性があります。

IG証券

IG証券はCFD取引に特化した証券会社です。

国内における信用取引の最大レバレッジは3.3倍ですが、株式CFD取引であれば5倍※までレバレッジをかけられます。

※IG証券で取引可能な銘柄のレバレッジ比率

[株式CFD:5倍、株価指数CFD:10倍、商品CFD:20倍、FX:25倍、債券先物CFD:50倍]

取扱銘柄は株式だけで12,000銘柄以上。単元株も1株からとなっているので少額の資金から始められます。

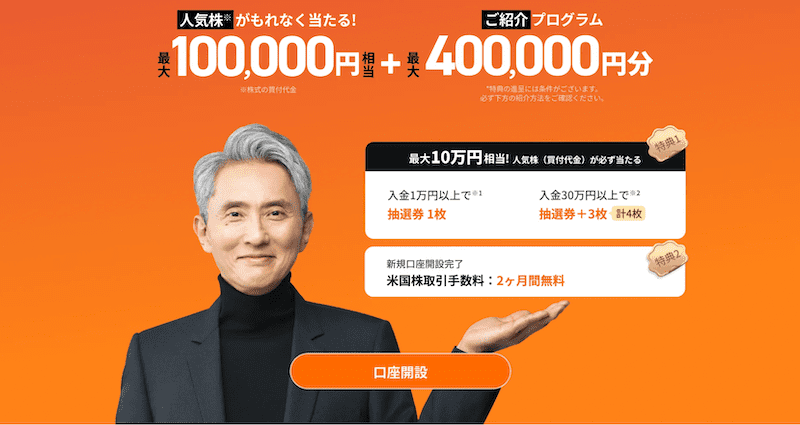

moomoo証券

米国株の信用取引ができるネット証券として有名なのがmoomoo証券。NASDAQ上場企業である「Futu Holdings Limited」の子会社が運営していることから海外証券会社になりますが、日本の金融商品取引業者として登録しているので、国内のネット証券となんら変わりありません。

米国株の取扱銘柄数は楽天証券やSBI証券よりも約2,000銘柄多く、米国株に興味のある方なら押さえておきたい証券会社の一つといえます。信用取引の対象になっているのは1,000銘柄以上と業界最多水準を誇っています。

米国株の信用取引は口座資金の約2倍の取引が可能。値動きの大きな米国株では、同一資金で同じ銘柄を何回も取引するデイトレード(回転売買)によって大きな利益を狙えます。

リアルタイムデータの提供で有名なmoomoo証券ですが、財務調査レポートも充実。20年分の財務データや四季報、モーニングスター評価レポートなど、高配当株を探すための材料は十二分に揃っています。

信用取引についてよくある質問

信用取引についてよくある質問をまとめました。

レバレッジをかけない信用取引はできる?

信用取引はレバレッジをかけなくても行えます。

信用取引はテクニカルとファンダメンタルズどちらを優先するべき?

信用取引はテクニカル分析の方を優先するべきと言われています。理由は以下の通りです。

- チャートを見る時間が多い

- 短期取引の場合が多い

ファンダメンタルズ分析は経済指標や長期的な経済状況の予想をもとに分析するため、時間軸が長くなります。

もちろん信用取引で1か月以上のポジションを持つトレードを行う方もいますが、スキャルピングやデイトレードなど1日以内で完結する取引が多いのではないでしょうか。

そのため、リアルタイムの値動きを分析するのに適しているテクニカル分析を優先して勉強した方が利益につながりやすいと思われます。

信用取引はデモ口座で練習してからの方がいい?

デモ口座であれば、自分の資金を減らすことなく信用取引の練習ができますが、人によって効果がない場合があります。

なぜならデモ口座は自分の資金が減らないため、トレード中の精神的負担を感じにくいからです。デモ口座ではできていたことが本番口座では全然できなくなってしまうのは、投資初心者なら誰もが通る道です。

精神的な負担がなければ普段より大胆な取引を行え利益を出せるかもしれませんが、本番口座で同じ取引を行うのは心理的に難しいでしょう。

デモ口座と本番口座では心理状況が異なる。このことを理解した上で、デモ口座で色々勉強してみるのは「アリ」だと思います。

【まとめ】信用取引はやめとけ

この記事のポイント

- 「信用取引はやめとけ」と言われる理由は損失を出す人が多いから

- 信用取引の失敗談を2つ紹介

- 信用取引はリスクヘッジにもなる

- 信用取引が向いている人は投機的な取引をしない人

信用取引はレバレッジによるリスクが大きいため危険視されがちですが、適切な取引をすれば投資効率がよく、他の投資のリスクヘッジとしても機能します。

信用取引のメリット・デメリットをしっかりと理解した上で始めるかどうかを決めましょう。