目次 ー Contents

- なぜ今、米国の半導体企業の株価に注目が集まるのか

- 米国株でおすすめしたい半導体銘柄の一覧

- エヌヴィディア(NVDA)

- インテル(INTC)

- ブロードコム(AVGO)

- クアルコム(QCOM)

- アドバンスト・マイクロ・デバイセズ(AMD)

- マーベル・テクノロジー(MRVL)

- アーム(ARM)

- マイクロン・テクノロジー(MU)

- アナログ・デバイセズ(ADI)

- テキサス・インスツルメンツ(TXN)

- マイクロ・チップ・テクノロジー(MCHP)

- オン・セミコンダクター(ON)

- ウルフ・スピード(WOLF)

- 台湾セミコンダクター(TSM)

- グローバル・ファウンドリー(GFS)

- アプライドマテリアル(AMAT)

- ラムリサーチ(LRCX)

- ASMLホールディング(ASML)

- テラダイン(TER)

- シノプシス(SNPS)

- ケイデンス・デザイン・システムズ(CDNS)

- おすすめの米国半導体ETFと半導体指数

- 【まとめ】米国株の半導体関連銘柄とおすすめ米国半導体ETF

なぜ今、米国の半導体企業の株価に注目が集まるのか

産業のコメとも呼ばれる半導体は過去ハイテク産業を引っ張ってきた牽引役でもあった。世界中にスマートフォンがあふれ、AIが世界をリードする今、半導体無くして第4次産業革命は語れない。今のAIブームは、第4次産業革命の始まりと言っても過言ではない。

そのAIを計算する核となるのが半導体(特にGPU)である。半導体の進歩は、驚くべきスピードで進んでいる。全ての機械がつながるIOT(インターネット・オン・シングス)には、各種センサーも必要になってくる。

それとは別に電気自動車(EV)、リニューアブル・エネルギー用途向けのパワー半導体も注目を浴びている。あらゆる業界が半導体無くしては成り立たなくなっている。

かつて半導体の設計・製造は日本企業が世界を独占していた時代もあったが、今はアメリカ企業が席巻している。再選他の設計はアメリカと一部イギリス企業が、最先端の半導体製造は台湾、韓国が先行している。日本企業は半導体の素材分野や製造装置メーカーとして一部の企業が生き残っているに過ぎない。

したがって半導体関連株銘柄で注目すべきは、ほぼ米国(アメリカ)企業のみということになる。

産業革命

| 第1次 産業革命 | 第2次 産業革命 | 第3次 産業革命 | 第4次 産業革命 |

|---|---|---|---|

| ・石炭エネルギー ・蒸気機関 ・機械を使った工業 | ・石油エネルギー ・電力の利用 ・重化学工業の隆盛 | ・デジタル、情報革命 ・電気通信技術の発展 | ・情報革命の未来 ・AIが人間の能力を超える時代 ・人類の進化 |

半導体産業は、近年では細分化が進んでいる。

かつては、半導体メーカーが独自に設計して、自社内の設備を使って、製造していた。現在では、半導体メーカーは大まかなデザインを決め、ソフトウェア開発に重心を置き始めている。基本設計のOEMでも収益を上げている。半導体チップの製造は、製造のみを行う半導体ファウンドリー企業に委託されている。製造装置は年々進歩を遂げている。半導体回路の設計もEDA設計会社へ委託することも多い。

半導体の製造方法は、数十年前と基本大きく変わってはいない。シリコン基板の上に写真を写して、金属を塗ったり、削ったりしながら、トランジスタやコンデンサーなどの回路を形成していく。出来上がった回路(シリコン)を切ってパッケージに詰めたら完成だ。

その各工程がより細かく精密に日々進歩を遂げている。現在最先端の製造拠点では3ナノメートル(ナノは10億分の1)単位の回路を作り始めている。より精密で線幅が狭いと電子の移動速度が速くなり、処理スピードも上がる。

さらには消費電力も少なくすることができる。1つのチップ上での回路数も増えることでより小型の半導体チップを作ることができる。つまり、量(回路数)、質(スピード、消費電力)とも進歩することになる。

細分化された半導体産業をみていこう。

米国株でおすすめしたい半導体銘柄の一覧

半導体チップ・メーカー

エヌヴィディア(NVDA)

注目度☆☆☆☆☆

画像・映像処理で優れた能力を持っているGPUで名を馳せた半導体チップ・メーカーだが、近年AIの計算には、CPUと呼ばれるプロセッサーよりもGPUのほうが向いているということで注目されている。AIの利用は、自動運転自動車や手術ロボット、さらには生成AI(文章を創造したり、絵をかいたり)と幅広い用途が期待されている。この生成AI向け半導体チップで業界をリードしているのが、エヌヴィディア(NVDA)である。

AI向けチップでは、ほぼ独占状態と言っても過言ではない。競合他社も存在するが、NVDAのGPU製造が需要に追い付かず他社にも発注を振り分けているというのが実情である。GPUにとどまらず、サーバー・システムやネットワーク用チップも提供している。AIの計算には、分析のもととなるデータ(材料データ)が必要となるが、これをAI計算を行っているデータセンターを繋がないといけない。そのため、ネットワーク・チップは非常に大切な部品・システムである。現在は、AI計算をデータセンターで行っているが、近い将来各端末上(オンデバイス)でもAI技術を取り込んだチップの利用が期待されている。また、クラウド・データセンター事業にも興味を示しているようである。時価総額世界一になるのも近い。

インテル(INTC)

注目度☆☆☆

PC時代には、インテル製のCPUが入っているというのがスタンダードで市場をほぼ独占してきた。しかし近年、安価な代替CPU(おもにAMD製)に市場を食われ始めている。

さらにAI需要にCPUでは能力不足と言われており、AI向けチップの開発が復活のカギとなるであろう。インテルは自社で半導体チップを製造している。最近、ファウンドリ・ビジネスにも参入して台湾セミコンダクター(TSM)やグローバル・ファウンドリ(GFM)、サムソンに対抗しようとしている。

ブロードコム(AVGO)

注目度☆☆☆☆☆

ブロードコムはAT&T(T)とHP(HPQ)をルーツに持ち、買収を繰り返すことで、様々なハードウェア技術をミックスするビジネスから、ソフトウェア事業(同社はこの分野をインフラストラクチャー事業としている)に路線を広げてきた。昨年、VMウェア―を買収したように、現在では、ソフトウェアが事業の大部分を占めるようになっている。

半導体事業(半導体ソリューション事業)ではネットワーク、ワイヤレス、サーバー・ストレージ、ブロードバンド、そして産業用に注力している。スイッチやカスタムアクセラレータなどのAIネットワーキング・コンポーネントで主導的な地位を占めている。また、コンシューマービジネス(SNSでの広告やエンゲージメント向け)では、グーグルやメタなどにカスタマイズされたAIアクセラレーターと各種AIネットワーキング製品という2種類のAIインフラ製品を提供している。アップルには、ワイヤレスモデム(アイフォン用)を提供している。

ブロードコムはAI関連だけで収益100億ドルを目標としている。

クアルコム(QCOM)

注目度☆☆☆

クアルコム(QCOM)は良くも悪くもスマートフォンのチップセットメーカーである。株式投資という点では、5G通信はすでに時代遅れとなっている。昨年来株式投資の世界ではAIブームなので、昨年は波に乗り遅れていた。今年に入り、オンデバイスAI(スマートフォンやPCのAI機能を追加した世代交代に伴う買い替え)に向けたチップ(通信用SoC:シリコン・オン・チップ)に期待が高まっている。

アドバンスト・マイクロ・デバイセズ(AMD)

注目度☆☆☆

PC向けインテル製のCPUの安価版代替チップ・メーカーとして成長してきた半導体メーカーである。ゲーム用にGPUも手掛けていたこともあり、データセンターAI向けにGPUの採用が期待されている。しかしながら、データセンターAI向けでは、NVDAが第一人者であり、まだ強力なライバルとは言えない状況である。

しかし、NVDA製チップがあまりにも大きい需要を満たすことができないため、AMD製チップも恩恵をあずかっているようだ。オンデバイスAIが市場に出始めるとAMD製チップの採用が始まるかもしれない。

マーベル・テクノロジー(MRVL)

注目度☆☆☆

データセンターAI向けネットワーク事業が好調で、自動車向けのチップにも成長の兆しが見えている。一方通信事業者向け(顧客はAT&TやTモバイル、ベライゾン)は芳しい成果を見せていない。

ネットワーキング用のシステムやチップは競合するブロードコム(AVGO)が好調で、今後は激しくなると予想される。マーベルはデータセンター中心の半導体メーカーへの転換を進めている。マーベルのGPUアクセレーターの5nmチップ設計が市場にさらに浸透するにつれて、成長を大きく牽引すると市場参加者は期待している。

また、同社の3nm設計が現在の軌道に加え、データセンターの成長を大幅に加速させ、ハイパースケーラー・レベルで市場シェアを獲得することにも期待している。しかしライバルはNVDAで非常に強力である。AMD同様、NVDAのシェアをいくらとることができるのかにかかっている。

アーム(ARM)

注目度☆☆☆☆☆

アーム(ARM)は2023年9月、注目のIPOであった。その後のパフォーマンスはAIブームにも支えられIPO価格の2倍以上にまで上昇した。ARMはCPUアーキテクチャで重要な役割を担っており、コネクテッドデバイスの需要が高まる中、その技術をメーカーにライセンスしている。創業以来2,800億個以上のチップが同社の設計に基づいている。

チップ設計の最前線に立ち、その初期段階にある同社のアーキテクチャは、チップの設計と製造、ひいては今日の世界において重要な役割を果たしている。この技術をメーカーにライセンス供与しており、そのユースケースはありふれたセンサー・タスクからスーパーコンピューターまで、あらゆる分野に及んでいる。

コネクテッド(デバイス)の需要が高まり、チップの設計がより複雑で高コストになっている中、ARMの役割は技術進歩の鍵を握っている。さらに、同社のロイヤリティとライセンス料のビジネスモデルは、資産が軽く、キャッシュフローの流れが予測しやすいため、非常に魅力的に見える。

業界内で重要な役割を担っていることを考えれば、エヌビディア(NVDA)がこの事業にも興味を持ち、2020年に400億ドルで買収する意向を示したのも不思議ではなかった。もちろん、この買収は独占禁止法上の理由から実現しなかった。最新決算発表で注目されたのは数字よりもコメントで、Armv9テクノロジーの採用が増加しており、ロイヤリティがArmv8の約2倍になっていることに焦点が当てられた。

さらに、Armv9がロイヤリティ収入の15%を占めるようになったと発表した。その他、クラウドサーバーのシェア拡大、スマートフォン市場の回復など、ポジティブなトレンドとコメントが並んでいる。さらに、AIの出現によって成長がさらに加速し、これらすべての新技術の台頭を促進するために同社のサービスがこれまで以上に重要になると暗に案内していた。

自動車ビジネスに起きている最大かつ最も重要な変化のひとつは、ソフトウェア定義の自動車(SDV)という考え方への移行だと言える。しかし、このシフトはエキサイティングなものであると同時に、特に自動車メーカーがすでに直面しているタイミングの問題を考えると、最も問題のあるものである。自動車は設計・開発される性質上、最初のコンセプトから完成までには通常数年を要する。最新の自動車が登場する頃には、3~5年前のチップ技術に基づいている。

アーム(ARM)が、ケイデンス・デザイン(CDNS)のようなパートナー企業と共同発表した新しいバーチャル車載プラットフォームによって、アームは車載チップ・アーキテクチャの「デジタル・ツイン」を作成し、これらの半導体設計のIP(知的財産)が完成次第、クラウド上で実行できるようにしている。その結果、自動車メーカーやその他の自動車部品メーカーは、開発プロセスを2年も短縮することができる。クアルコム(QCOM)、エヌビディア(NVDA)、ルネサスなどを含むARMのチップ・アーキテクチャを自社製品に活用する自動車用チップメーカーは通常、ARMの最新IPを利用し、それらの共有アーキテクチャから独自のカスタム設計を作成することで、独自の半導体設計を行ってきた。今回ARMが行ったのは、これらの将来設計をソフトウェアで再現し、AWS(AMZN)のGravitonチップなど、より高度なサーバーベースのNeoverse設計で実行することだ。

アーム(ARM)は今後、コンピュート・サブシステム(CSS)機能を拡張し、2025年には自動車市場向けに完全なシステム設計機能を提供する予定であることも発表した。チップ設計プロセスのもうひとつの重要な部分は、半導体設計者が自身の設計を作成するために使用するEDAツールである。

この観点から、ケイデンスは同時にARMとの新たな契約を発表し、同社のいくつかのツールの機能を拡張し、これらの新しい設計をサポートすることになった。CDNSはまた、Neo NPUとNeuroweaveソフトウェア開発キット(SDK)という形でAIに特化したIPを持ち込み、ADASと自律走行機能をさらにスマートで高性能なものにしようとしている。

マイクロン・テクノロジー(MU)

注目度☆☆☆

マイクロンテクノロジー(MU)はメモリーチップメーカーで、現在、AIインフラにおける次のメガトレンドの初期段階にあり、今後数年間で大きな成長が見込まれている。

MUは自社でチップの製造を行っている。AI用途のチップではGPUに注目が集まりがちであるが、生成AIの計算には、メモリーも必要となってくる。最先端のメモリーチップは、多層構造となっている。GPUの供給増に合わせてメモリーチップの需要が著しく成長するとの期待が市場に出始めている。

2024年のHBMチップはすでに完売しており、2025年のチップは生産能力に近づいている。この需要の強さは、NANDとDRAMの価格の強さに強く反映され、収益の伸びとマージンの拡大にとって強い追い風になるとの予想が出始めている。

ちなみに同社のHBM3EはNvidiaのH200 Tensor Core GPUの一部となるため、大幅に増加すると予想されている。

アナログ・デバイセズ(ADI)

注目度☆☆

アナログ半導体の分野では、テキサス・インスツルメンツと並んで業界トップのファブレス・チップ・メーカーである。車載用のデバイス(EV、自動運転補助、コネクティビティー通信テクノロジー、バッテリー管理)が業績を牽引している。

しかし、自動車市場は金利高の影響もあり在庫水準に悩んでいるようだ。中国は産業用および自動車用チップの巨大市場であるため、中国市場の回復と成長が収益に大きく影響する。ただチップ在庫は、自動車メーカーが昨年から受注を削減しているため、今年中に安定化する可能性がある。

経営陣は、ファクトリー・オートメーション、ヘルスケア、エネルギー、航空宇宙業界での成長を期待しているようだ。

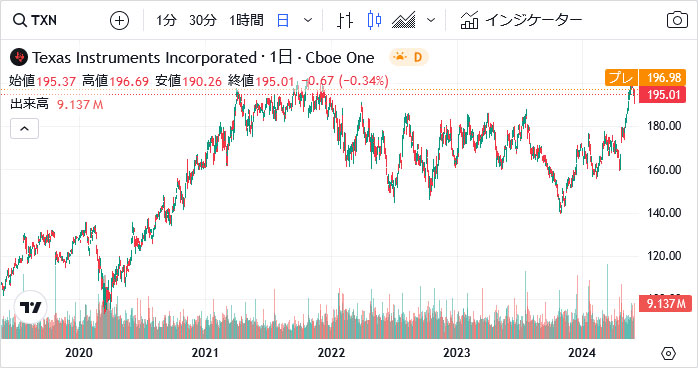

テキサス・インスツルメンツ(TXN)

注目度☆☆☆

テキサス・インスツルメンツ(TXN)は、世界最大のアナログ・チップ・メーカーで、市場シェアは20%近くに達する。最先端プロセス・アプリケーションに注力しており、主な焦点は300mmウェハにますます集中しており、近年の堅調な収益拡大を支えている。

また、国内生産への戦略的注力を活用し、製造拠点も強化している(製造装置メーカーにとってはよい話)。この業界において、TXNはほぼすべてのチップを内製している唯一の企業である。現在開発中の工場は、1つあたり約50億ドルかかる。十数社あることを考えると、その規模を真似できる企業はない。ADIとアナログ半導体でトップを分け合う2大半導体老舗企業である。

TXNは、約80,000の製品ポートフォリオを有しており、産業用、自動車用などほぼすべての産業向けに半導体を供給している。今は、車載用デバイス(自動運転、通信用デバイス)開発やパワー半導体に注目が集まっている。ADI同様中国ビジネスは同社にとって大きな懸念である。ハイテク企業としては配当重視で、配当利回りは3.0%と高い。

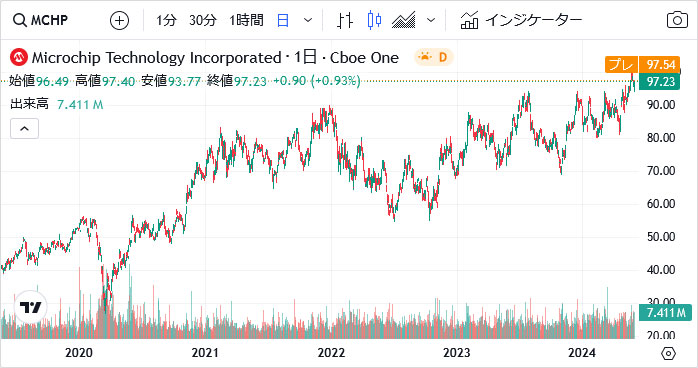

マイクロ・チップ・テクノロジー(MCHP)

注目度☆☆

MCHPの主要製品はマイクロコントローラ(MCU)であり、収益の約56%を占めている。マイクロチップ社はアナログ製品も提供しており、売上高の24.4%を占めている。これらのソリューションは通常、産業、防衛、航空、宇宙、通信市場に販売されている。

PCとスマートフォン市場に影響を与えた中国経済の苦境によるマイコンとアナログ分野で大幅な収益減速に直面している。

オン・セミコンダクター(ON)

注目度☆☆☆☆

IGBTと炭化ケイ素(SiC)の両方で多様なポートフォリオを持ち、パワー半導体において競争優位性を有している。自動車用SiCの主要プレーヤーで同事業を市場成長率の2倍で成長させることにコミットしている。コンバータ、電子パワー・ステアリング、Eコンプレッサ、インバータ、8メガピクセル・イメージ・センサ、車載用LED照明、EV充電などこれらの複数のソリューションに対応する幅広いポートフォリオを備えている。

ONは200mm SiCウェハー技術で優位に立っている。競合相手はインフィニオン・テクノロジーズやウルフスピード(WOLF)、STマイクロエレクトロニクス(STM)。世界的なEV原則にどのように対処するのか注目である。

ウルフ・スピード(WOLF)

注目度☆☆

ウルフスピード(WOLF)は、炭化ケイ素と窒化ガリウム(GaN)技術を中心にパワー半導体で注目されている。充電インフラを構成する電気自動車、サーバー用電源、ソーラーインバータ、無停電電源装置、産業用電源装置に使用される、炭化ケイ素ショットキーダイオード、MOSFET、パワーモジュールなどのパワーデバイスを提供している。

青白色発光ダイオードのメインサプライヤーでもあるCREEが社名変更した。世界的なEVの原則にどのように対峙するのか注目である。

半導体製造ファウンドリー

台湾セミコンダクター(TSM)

注目度☆☆☆☆☆

TSMCは世界最先端の半導体製造プロセスに特化しているファウンドリーである。

顧客には、アップル、エヌビディア、AMD、QCOM、ブロードコムなど大手半導体企業が並ぶ。TSMがなければ、AIの進歩もない。

サムスン、グローバルファウンドリーズ(GFS)、インテル(INTC)のような他のファンドリー企業は、TSMCのような受託製造を行っているが、後者の企業の規模には遠く及ばず、同じ能力をすべて持っているわけではない。TSMは製造に特化した “ピュア・プレイ “であるため、エヌビディアのような複雑な注文に対応できる。

サムスンやインテルのような企業は、チップの設計と製造の両方を手掛けている。TSMCは製造に特化しているため、より多くのリソースをこの一点に集中させることができ、その結果、プロセス・ノードの面で競合他社より1~2世代先を行っている。

したがって、最新かつ最高のチップを必要とする顧客を獲得する上で、TSMCには事実上競争相手がいない。インテルがTSMCよりも低プロセスのCPUを設計したという意見もあるが、それはまだ生産されていない。サムスンも技術的には3nmプロセスを持っているが、そのチップは性能と消費電力でTSMCに遅れをとっており、日本の輸出規制によって生産量が抑えられていると言われている。サムスンも技術的には3nmプロセスを持っているが、性能とパワーでTSMCに遅れをとっており、日本の輸出規制によって生産量が抑えられていると報じられている。

台湾海峡リスクがあるもののアメリカの圧力で、アメリカ、ドイツ、日本にも製造拠点を設けようとしている。最新の決算では、粗利益率53.6%、営業利益率41.6%、純利益率は38.2%と報告している。半導体メーカーとしては非常に高い利益率となっている。唯一無二という言葉が当てはまるオンリーワンである。

グローバル・ファウンドリー(GFS)

注目度☆☆

TSMCとともに半導体ファウンドリー企業であるが、TSMCには足元にも及ばない。16nm、14nm、12nmレンジでGFSのFinFET技術を使用してきた顧客は現在、低ナノメーターチップに移行しており、現在これらの製品を提供していないGFSにとっては悪い状況だと述べている。

そのため、GFSは近い将来、自動車メーカーがGFSを新しいオート・コンピューティング・チップセット・プログラムに統合し始めるため、バックフィリングの収益に頼ることはできるが、中長期的には、この数量増が既存顧客プログラムからの出荷減を補うには十分ではないと思う。TSMCが日本やドイツなど台湾以外の国で製造能力を拡大していることを考慮すると、GFSに対する競争上の脅威はさらに強まっている。

技術がより小さいナノメートルサイズのチップに向かって進歩するにつれて、GFSがバリューチェーンで果たす役割はますます小さくなっていくかもしれない。

製造装置メーカー

アプライドマテリアル(AMAT)

注目度 ☆☆☆☆☆

アプライド マテリアルズ(AMAT)は、2022年に半導体製造装置市場で露光装置メーカーのASMLに首位の座を明け渡した。しかし、露光装置以外の半導体製造装置では業界を牽引する装置メーカーであることには変わらない。

AMATの業績は中国への輸出規制の影響を大きく受けている。中国の規制にもかかわらず、同社の2023年第4四半期の中国売上高は前年同期比121.6%増と力強い伸びを示した。同社は、DRAM顧客向けの装置販売が成長を牽引したと強調している。

最近、米国は中国への半導体装置販売に関する米国輸出管理規制を更新した。この規制の更新による「重大な影響」はないと見ているが、ASMLは輸出規制の対象となるため出荷を急いだハイエンドDUVリソグラフィ装置はマルチパターン形成のためにAMATのエッチング装置と成膜装置を必要とするが、High-NA EUVリソグラフィ装置はAMATの装置を必要としない。

地政学的リスクは引き続き同社に影響を及ぼす可能性がある。米国における同社の力強い成長は、サムスンやTSMCの新ファブが米国全土で拡張を続けていることによる。例えば、サムスンはテキサス州の生産施設の拡張を計画しており、その規模は現在250億ドル以上と推定されている。また、TSMC (TSM)はアリゾナ州のチップ工場に400億ドルを投資しており、2025年までに建設が完了する予定だ。

さらに、インテル(INTC)もドイツに330億ユーロの工場を建設し、ヨーロッパ全域で事業を拡大している。TSMC、サムスン、インテルといった主要顧客がこれらの地域で継続的なファブ拡張を進めていることから、今後も同社の成長見通しを下支えする可能性は大きい。

ラムリサーチ(LRCX)

注目度☆☆☆

ASML、AMAT、東京エレクトロンに次ぐ世界有数の半導体装置メーカーである。マイクロン(MU)やSKハイニクスなどの大手メモリーチップメーカーが2023年に設備投資を削減したため、売上高の42%を占めるメモリー部門の収益が低迷した。来年に向けてメモリー特にNAND市場の回復動向がポイントとなるであろう。経営陣は最新決算で、半導体製造装置市場について、上半期は軟調に推移するものの、下半期から2025年にかけては回復するとの前向きな見通しを強調している。

さらに、同社の製品構成がメモリーよりも高成長のファウンドリー&ロジック・セグメントにシフトしていると分析し、TSMC(TSM)、インテル(INTC)、サムスンを含む上位顧客による工場拡張が同社の成長回復に寄与すると予想していることから、成長は予想以上に回復する可能性があると予想している。

ASMLホールディング(ASML)

注目度☆☆☆☆☆

ASMLは最先端半導体製造に欠かせないEUVリソグラフィ市場を独占しているオランダの半導体製造装置メーカーであり、半導体製造装置メーカーとしてアプライドマテリアル(AMAT)を抜き世界トップ企業となった。ASMLの中国向けDUV売上高は、2023年からDUVの輸出規制が実施されたため、中国への出荷が急ピッチで行われたため、中国で大きくシェアを伸ばした。

今後、ASMLがリソグラフィ売上高の成長により市場リーダーを維持すると予想されている。装置の製造が間に合っていない。

ASMLの経営陣は、「特にAIアプリケーション向けの最先端メモリ・ソリューションの技術要件」において、ASMLのEUVシステムがますます極めて重要な役割を果たしていることを強調した。しかし、中国へのエクスポージャーと地政学的緊張は、同社の収益に影響を与える可能性がある。AIインフラへのピック・アンド・ショベル・プレイへの投資を促進していることを考えると、市場が製造装置市場におけるASMLとその半導体インフラ同業他社のパフォーマンスを持ち上げている。

テラダイン(TER)

注目度☆☆☆☆☆

テラダイン(TER)は自動テストソリューションに強みを持つ半導体製造装置メーカーである。長年にわたり、半導体テスト市場で50%近いシェアを占めてきた。

検査市場での競合は、日本のアドバンテストである。産業用ロボット事業に最近は注力している。協働ロボットUR20は、特に溶接やペレタイジング用途で大きく成長が期待できる。

また、約8億ドルの強固なバランスシートと実質的な無借金を武器に、余剰フリーキャッシュフローを株主に還元できるという点でストリートの評価も高い。

半導体設計会社

シノプシス(SNPS)

注目度☆☆☆☆☆

シノプシス(SNPS)は、EDAとして知られるElectronic Design Automation(電子設計自動化)に注力するテクノロジーのリーダーであり、売上高の3分の2近くをこの分野が占めている。これに加えて、売上高の4分の1を占めるデザインIP部門がある。特にEDAとIPは、エレクトロニクスの技術革新を加速させる中心的存在であり、ファウンドリー、半導体、電子システム市場の最前線にある。

SNPSはソフトウェア・ソリューションとシステム・ソリューションの両方を提供している。シノプシスは、半導体チップやシステムの設計に使用されるツールやテクノロジーと定義されるEDAセグメントで重要な役割を担っている。パンデミック以降、2019会計年度から2023会計年度の間に、同社は売上高を70%以上伸ばして58億ドルとし、調整後の1株当たり利益はこの期間に150%近く増加して11.19ドルとなった。2024年も堅実なスタートを切り、第1四半期の売上高は21%増の16億5,000万ドルと報告された。

調整後の利益は1ドル近く増加して1株当たり3.56ドルとなり、力強い成長を牽引した。通期では、売上高は約13%増の66億ドルとなると予想している。2024年、幅広いシミュレーションと解析のポートフォリオに強みを持つアンシス(ANSS)を買収した。

ケイデンス・デザイン・システムズ(CDNS)

注目度☆☆☆☆☆

ケイデンス・デザイン(CDNS)はEDA市場の一角を担っており、AIへの支出や投資の増加から利益を得ており、同社のコンピューター支援設計製品の成長につながっている。

エヌビディア(NVDA)やインテル(INTC)との強力なパートナーシップを活用し、特に半導体IPやAI主導のシステム解析で目覚ましい収益成長を遂げている。EDA市場で競合に直面しているが、買収(システム設計エンジニアリング会社Invecasを買収)を通じて積極的に市場シェアを拡大している。EDA市場に関するTrendforceのレポートによると、CDNSはこの市場で第2位のプレイヤーであり、市場シェアの30%を占めている。シノプシスは32%の市場シェアを占めている。

エヌビディアは、ケイデンスやシノプシスとのパートナーシップを強調しながら、同社の設計ソフトウェアをエヌビディアのチップと組み合わせて使用することで、効率的なシステム設計が可能になることを説明した。

また、SD&A事業は、設計、パッケージング、シミュレーション、解析にまたがるシームレスなプラットフォーム・ソリューションへの需要から恩恵を受け、インテリジェント・システム設計の成長戦略の中核を担い続けるだろう。

おすすめの米国半導体ETFと半導体指数

SOX指数

フィラデルフィア半導体指数(PHLX Semiconductor Sector Index)はSOX指数とも呼ばれる。

NASDAQ OMX PHLX(旧・フィラデルフィア証券取引所)が算出、公表している。半導体の設計・製造・流通・販売を行う企業30社で構成される時価総額加重平均型株価指数である。アメリカ合衆国の証券取引所に上場する企業で構成されるが、アメリカ合衆国の企業であることは要件ではない。

一例として、2020年12月時点においては、TSMC (台湾積体電路製造)、ASML、NXPセミコンダクターズが構成銘柄に採用されている。半導体産業の景況感を示す代表的指数として世界的に参照されている。

ヴァンエック セミコンダクターETF(SMH)

SMH(英語名称:VANECK SEMICONDUCTOR ETF)は、米国上場半導体の大企業25社の時価総額加重型インデックスに連動する。SMHは、米国上場半導体企業に投資する高集中度ファンドである。

米国に上場している中堅企業や外国企業も組み入れることができる。まず適格となるには、企業収益の50%が主に半導体および半導体装置の生産でなければならない。

その後、時価総額上位50社が、浮動株時価総額の大きい順と、3ヵ月平均日次売買高の大きい順に、それぞれランク付けされる。この2つの順位を合計し、上位25社を選定している。

ヴァンエック セミコンダクターETF(SMH)の構成上位15銘柄

| ティッカー | 銘柄名 | % | 特徴 | SOXX |

|---|---|---|---|---|

| NVDA | NVIDIA Corporation | 20.90% | AIチップ | 10.1% |

| TSM | Taiwan Semiconductor Manufacturing Co., Ltd. (ADR) | 12.13% | 半導体ファウンドリ | 3.9% |

| AVGO | Broadcom Inc. | 7.53% | チップ | 8.9% |

| ASML | ASML Holding NV (ADR) | 4.96% | 製造装置 | 4.0% |

| QCOM | QUALCOMM Incorporated | 4.61% | スマホチップ | 6.2% |

| TXN | Texas Instruments Incorporated | 4.57% | チップ | 3.4% |

| LRCX | Lam Research Corporation | 4.46% | 製造装置 | 4.1% |

| AMAT | Applied Materials, Inc. | 4.46% | 製造装置 | 4.0% |

| INTC | Intel Corporation | 4.38% | CPUチップ | 5.2% |

| AMD | Advanced Micro Devices, Inc. | 4.38% | CPUチップ | 9.3% |

| MU | Micron Technology, Inc. | 3.66% | メモリーチップ | 3.7% |

| ADI | Analog Devices, Inc. | 3.58% | チップ | 3.5% |

| KLAC | KLA Corporation | 3.50% | 製造装置 | 3.9% |

| SNPS | Synopsys, Inc. | 3.38% | EDA | 0.0% |

| CDNS | Cadence Design Systems, Inc. | 3.09% | EDA | 0.0% |

【まとめ】米国株の半導体関連銘柄とおすすめ米国半導体ETF

SOX指数は、30銘柄で構成されているが、SMHは25銘柄で構成されている。SMHは製造装置メーカー、設計会社、半導体製造会社、チップ・メーカーと半導体産業全体にバランスよく分散されている。

しかしながら、Nvidia(NVDA)と台湾セミコンダクター(TSM)だけで33%を占めており、2銘柄に過度に集中している。一方AMDへの投資は少なくなっている。SOX指数には入っていないが、シノプシス(SNPS)とケイデンス・デザイン(CDNS)という半導体設計会社が入っているのは好ましい点である。

NVDAとTSMを個別株として保有していない投資家にとっては、半導体全体に投資したいという点では好都合ともいえる。アメリカ企業中心であることから、半導体材料に強みを持っている日本企業は含まれていない。半導体指数としてベンチマークにもなっているSOX指数に連動したETFは日本では届け出が出ていない(アメリカには存在している)ので、取り扱いがないのは残念である。